50代の生活費の平均額は?貯金なし…どうすれば?

家計が苦しい50代!お金を増やす・貯める7つの対策

家計が苦しい50代!お金を増やす・貯める7つの対策

更新日:2025年04月06日

公開日:2024年03月06日

50代は家計が苦しい!前半〜後半にかけて支出が最大に

支出が最大になる50代では、家計が苦しいと感じている人も多いです。

総務省統計局が公表する『家計調査年報(家計収支編)2022年(令和4年)』の『第3-2表 世帯主の年齢階級別1世帯当たり1か月間の収入と支出』によれば、世帯主の年齢階級別の消費支出(生活費・家計費)は以下の通りです。

【年齢別・1か月の消費支出】

- 〜34歳……25万8471円

- 35〜39歳……27万7788円

- 40〜44歳……30万6598円

- 45〜49歳……33万3195円

- 50〜54歳……36万7076円

- 55〜59歳……35万2056円

- 60〜64歳……31万1478円

- 65〜69歳……28万9003円

- 70〜74歳……25万4815円

- 75〜79歳……23万7366円

- 80〜84歳……22万0059円

- 85歳~……20万7772円

消費支出は年齢が上がるにつれて上昇し、50〜54歳では36万7076円となりピークに。50歳後半となる55〜59歳も35万2056円と消費支出は高く、その後は徐々に下がっていきます。

50歳でこのように消費支出が高くなる主な要因は「子どもの教育費」「住宅ローンの返済」「この時期に頻発しがちな冠婚葬祭費」が考えられます。

50代の貯蓄額は?平均値と中央値

家計の他、気になるのが貯蓄額です。ここでは、50代の二人以上世帯と単身世帯の貯蓄額の平均値と中央値などについて解説します。

なお、平均値と中央値には以下のような違いがあります。

- 平均値……複数データを合計して、そのデータ数で割った数値

- 中央値……数値を小さい順に並べたときに真ん中にくる数値

平均値の場合、すべての数値で計算するため、極端に高い数値が入っているとその値に引き上げられてしまうことがあります。自分の貯蓄額と比較する際は「中央値」を参考にするといいでしょう。

二人以上世帯:平均値1253万円、中央値350万円

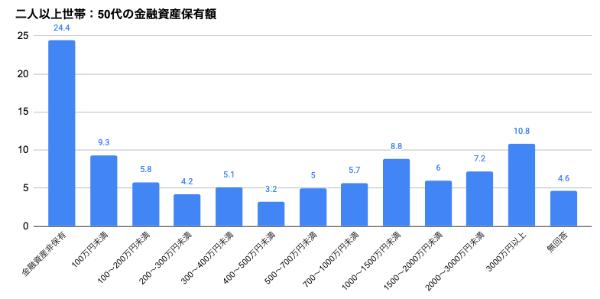

金融広報中央委員会(知るぽると)の『家計の金融行動に関する世論調査[二人以上世帯調査] 令和4年調査結果』によれば、金融資産保有額(金融資産を保有していない世帯を含む)の50歳代の平均値は1253万円、中央値は350万円という結果になりました。

【二人以上世帯:50代の金融資産】

- 金融資産非保有……24.4%

- 100万円未満……9.3%

- 100〜200万円未満……5.8%

- 200〜300万円未満……4.2%

- 300〜400万円未満……5.1%

- 400〜500万円未満……3.2%

- 500〜700万円未満……5.0%

- 700〜1000万円未満……5.7%

- 1000〜1500万円未満……8.8%

- 1500〜2000万円未満……6.0%

- 2000〜3000万円未満……7.2%

- 3000万円以上……10.8%

- 無回答……4.6%

平均値と中央値では900万円以上の差があり、上記のようにグラフにして見ると、全体でばらつきがあります。

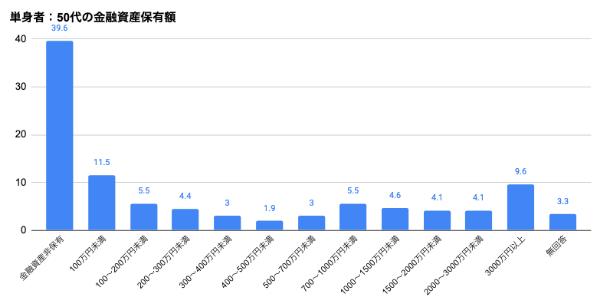

単身世帯:平均値1048万、中央値53万円

同じく金融広報中央委員会(知るぽると)の『家計の金融行動に関する世論調査[単身世帯調査] 令和4年調査結果』によれば、50代単身世帯の金融資産保有額(金融資産を保有していない世帯を含む)は平均値1048万、中央値53万円でした。

【単身世帯:50代の金融資産】

- 金融資産非保有……39.6%

- 100万円未満……11.5%

- 100〜200万円未満……5.5%

- 200〜300万円未満……4.4%

- 300〜400万円未満……4.4%

- 400〜500万円未満……1.9%

- 500〜700万円未満……3%

- 700〜1000万円未満……5.5%

- 1000〜1500万円未満……4.6%

- 1500〜2000万円未満……4.1%

- 2000〜3000万円未満……4.1%

- 3000万円以上……9.6%

- 無回答……3.3%

単身世帯の場合、平均値と中央値の差は二人以上世帯よりも大きくなり、差は1000万円近くに。また、金融資産非保有の人、つまり貯蓄ゼロの人が39.6%で最も多くなっています。

一方、1000万円以上の貯蓄がある人の割合は22.4%でした。

「50代、60代で貯蓄ゼロ……どうすればいい?」と悩むケースもあり、早めに対策を始めることが大切です。

老後資金はいくら必要?

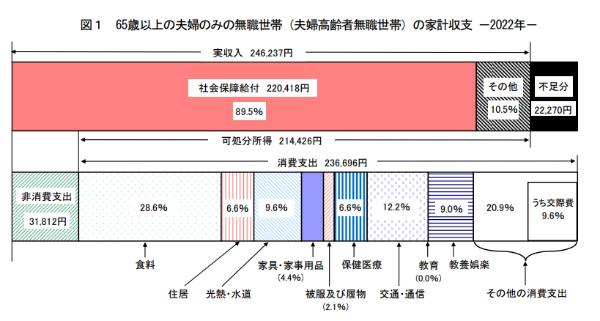

総務省統計局の『家計調査年報(家計収支編)2022年(令和4年)結果の概要』によれば、65歳以上の夫婦のみの無職世帯の実収入は24万6237円です。

そこから『消費支出(食費や住居費、光熱費など)』と『非消費支出(税金・社会保険料など)』を引いた、2万2270円が不足分となり、年間にすると26万7240円が足りない計算になります。

定年後の65歳から100歳までの35年間生きると仮定すると、935万3400円が最低限必要な貯金額です。

しかし、老後資金の必要額は人によって異なります。

金融庁が公表した『老後2000万円問題』が話題になりましたが、豊かに暮らすためには旅行やレジャー、趣味にかかるお金もある程度必要です。急な病気やケガのリスクへの備えも欠かせません。

自分の場合は一体いくら老後資金が必要なのか、一度計算してみるといいでしょう。

家計が苦しい50代女性が実践したい7つの対策

「コツコツがんばっているつもりが、お金が全然貯まらない」「教育費や住宅ローンで家計が苦しい」そんなときに実践したい対策について解説します。

1:マネープランを立てる

マネープランとは、『自分の人生に必要なお金について具体的な設計を立てる』ことを指します。

「家計が苦しい」「今後のためにお金を貯めたい」と思っていても、それが漠然としたものではなかなかうまくいかないもの。貯蓄が増えない人によくあるのが「使途不明金が多い」パターンです。

「いつまでに、いくら必要か」「どのようにして貯金額を捻出するか」など、具体的なマネープランを立てることで今の生活のお金の流れや無駄が見えてきます。

2:固定費の見直し

お金を貯めるためには家計の見える化が重要です。その中でも最初に着手したいのが、以下のような固定費の見直しです。

- スマホ代など通信費

- 保険料

- サブスクリプションサービス(動画配信サービスなど)

- クレジットカードの年会費

- 自動車にかかるお金(車両費)

- 住居費

スマホは料金プランを変更するだけでも、大きく節約できる可能性があります。特にこだわりが無ければ、格安SIMへの変更するのもおすすめです。

保険は一度加入するとその後は何も気にしないまま保険料を払い続けることも多いですが、収入や健康状態の変化によって保障内容が見合わないものになっている可能性も。

一度、保険の保障内容を確認して必要があればプラン変更を検討してみましょう。

固定費の中でも負担の大きい家賃や住宅ローンが問題になっている場合は、管理会社に家賃・共益費の交渉をしたり、金融機関に返済について相談したりすることもできます。

3:収入を増やす

節約が難しいのであれば、収入を増やすのもおすすめです。

クラウドソーシングでの在宅ワークなどの副業や、メルカリなどフリマアプリやネットオークションを使って不用品を売り、生活費の足しにするという方法もあります。

4:先取りでお金を貯められる積立貯金を活用

「なかなかお金が貯められない」「あるとお金を使ってしまう」という人は、給料が振り込まれる口座から自動引き落としで毎月決まった金額を貯金できる「積立貯金」がおすすめです。

あらかじめ貯金分を差し引いてしまうので毎月自動的に貯金でき、残った分を生活費として使えます。

5:社会人の子どもからは家賃・光熱費・食費をもらう

子どもと同居している場合、子どもにかかるお金を老後資金に回すのも一つの方法です。

すでに学校を卒業し、社会人として仕事をしている子どもには家賃・光熱費・食費として毎月数万円をもらうようにするといいでしょう。

例えば、子どもから生活費として毎月5万円もらった分をすべて貯金に回せば、年間で60万円貯まります。夫婦で毎月5万円貯金していればさらに年間60万円、子どもの分と合わせて年間120万円です。

「子どもにお金の話をするのは気が重い」と考える人も多いですが、将来老後資金が不足して生活が破綻すれば、その方が子どもに負担をかけることになってしまいます。

子どもに正しい金銭感覚を身につけてもらい、金銭的なトラブルに巻き込まれないようにするためにも、子どもとお金のことを話してみるといいでしょう。

6:楽しみながら節約する

「節約」というと、あれもこれも我慢しなければいけないつらいことのようなイメージを持っている人も多いかもしれません。しかし、実際には節約はハードなものではなく、楽しみながら続けられるものです。

「お金をかける部分も作る」「楽しみな目標を作る」「厳し過ぎる制限はしない」など、自分が楽しみながら節約できるアイデアやルールを取り入れた「無理せず続く楽しい節約術」を行ってみるのもおすすめ。

スマホ決済・カード決済・電子マネーといったキャッシュレス決済はポイントが貯まり、現金と同様に使えるものも多くあります。

近年はキャッシュレス化が進んでいるため、これらを賢く活用したり、最新情報をチェックしておくと節約につながるでしょう。

7:どうしても家計が厳しいときは国の融資制度を活用

どうしても家計が苦しいときは、金融機関に相談したり、国の融資制度などを活用するのも一つの方法です。

- 住宅ローンで家計が厳しい……金利の低いローンへの借り換え、借入期間の延長などを金融機関に相談

- 教育費で家計が厳しい……国の教育ローン、貸付型奨学金などの活用

- 生活費で家計が厳しい……生活福祉資金貸付制度、求職者支援制度/求職者支援資金融資制度、緊急小口資金、総合支援資金、住居確保給付金などの活用

国の融資制度にはさまざまな条件や申請期間があり、いつでも誰でも利用できるわけではありません。利用を検討している場合は、厚生労働省や自治体のホームページで詳細を確認してみましょう。

家計が苦しいときは固定費の見直しから

50代は子どもの教育費や住宅ローンの返済などにより消費支出がピークになるため、「家計が苦しい」と感じている人も少なくありません。

老後資金に不安を感じている場合は、今のうちから固定費の削減や収入を増やす、積立貯金をするといった対策を行いましょう。

住宅費や教育費など自分だけではどうにもできないお金もあるため、現在の家計について一度家族で話し合うことも大切です。

■もっと知りたい■