50代から「英語の学び直し」♪

「英会話ができるようになりたい」と、50代から英語を学び直す方が増えています!スキマ時間で簡単に英語学習ができるおすすめの方法は?

公開日:2021年01月23日

亡くなった人の借金を放棄するメリットとデメリット

相続する遺産に借金があった場合はどうなるのでしょうか。借金を相続するときの3つの選択肢である、相続放棄、限定承認、単純承認を解説します。また、相続放棄の意外な落とし穴には要注意!相続放棄の手続きについても触れます。

遺産相続について考えるとき、親の遺産や配偶者の遺産を相続できるとプラスの面を考える人は多いでしょう。しかし亡くなった人(被相続人)が負債(借金)を持っている場合があります。

そんなとき相続人が、プラスの財産もマイナスの財産も、すべての財産を相続するという選択をせず、遺産相続を放棄することも可能です。

では相続人はどのような判断基準で借金を継ぐか継がないか、考えるべきなのでしょうか。

そこで、突然ですが相続放棄に関する基礎知識のクイズです。次の1〜3の選択肢から、正しいと思われるものを選んでください。

借金があった場合、選択できるのは「1:遺産財産をすべて放棄する(相続放棄)」と「2:条件付きで財産を相続する(限定承認)」です。「3」のように借金は相続せず、プラスの財産のみ相続することはできません。

被相続人(ここでは夫)が借金を残したまま亡くなった場合、何もしなければ相続人(妻と子)は借金を引き継いで返済しなければなりません。そこで、借金を相続しないために2つの方法があります。それが選択肢の「1:遺産財産をすべて放棄する」と「2:条件付きで財産を相続する」で、それぞれ「相続放棄」と「限定承認」といいます。

借金などのマイナスの財産はもちろん、プラスの財産もすべて放棄する方法です。相続人は、相続の開始があることを知ってから3か月以内に、相続放棄の申述をします。相続放棄をすると、相続権は次の相続人に移ります。その際、同じ順位の相続人の相続分が増える、次の順位の相続人が繰り上がることになります。被相続人に借金がある場合、勝手に相続放棄をすると、他の相続人との間にトラブルが発生することもあります。

プラスの財産よりもマイナスの財産の方が多い可能性があり、被相続人の財産をプラス・マイナス共に全て相続すると不利益を被る懸念があるケースなどで、財産総額を超過する債務総額があった場合には、超過した債務を負わなくて済むような、効果を持つ相続の方法を「限定承認」といいます。プラスの財産と借金などのマイナスの財産の両方を相続するのですが、マイナスの財産はプラスの財産の範囲内でしか相続しない方法です。

例えば、相続財産が1000万円あり、相続債務が3000万円ある場合、1000万円の遺産を相続する代わりに、その限度内の1000万円の相続債務を相続することになります。

ただし「1」の相続放棄の場合は、相続人単独で行えるのに対して、「限定承認」は、法定相続人全員の合意が必要です。また、手続きも煩雑になります。相続放棄であれば家庭裁判所に対して「相続放棄の申述」を済ませれば、相続放棄手続きとしての手続きはほとんど終了します。

しかし限定承認の場合は、「相続放棄の申述」後にも、借金の借入先である債権者への弁済手続きや(債権者への弁済後、余剰金があった場合における)弁済請求をしなかった債権者や財産の遺贈を受けた者への清算手続き をしなければなりません。

もちろん、先ほど述べたように遺産分割協議などで被相続人の遺産をプラスもマイナスも、そのまますべて相続することもできます。財産も借金も無条件に承認するのは「単純承認」と呼び、一般的な相続がこれにあたります。

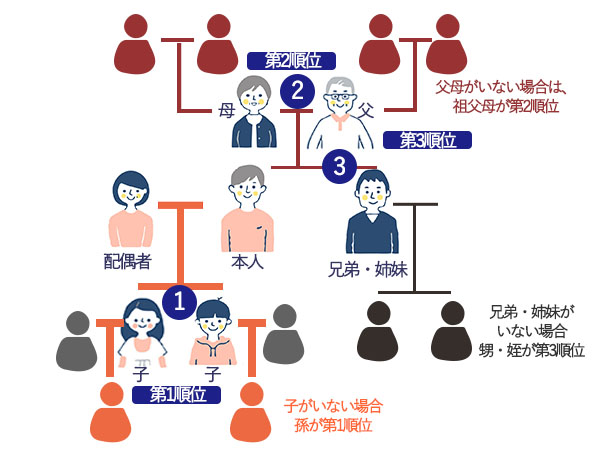

例えば父親が多くの借金を残して亡くなったとします。借金の支払いを背負わないために妻も子どもも相続放棄をすると、相続権は次の相続順位の法定相続人に移ります。

このケースでは、被相続人(父親)の親が存命であれば、第二順位の両親に、両親とも亡くなっていれば、第三順位にあたる被相続人の兄弟姉妹に移ります。

兄弟姉妹が全員相続放棄して初めて、相続人がゼロになります。

こうして相続人が次々に相続放棄をしていくと、思いもよらなかった相続が発生することもあります。「自分が知らないうちに借金を相続することになったらどうしよう」と思われるかもしれませんが、相続放棄の期限は、相続の開始を“知ったときから”3か月です。そのため、自分が相続人になったことを知らないうちに、いつの間にか借金を相続していた、などということはないので、安心してください。

では、どのような場合に相続放棄をした方がいいのでしょうか。

明らかにプラスの財産よりも借金が多い場合、負債を回避するためにも相続放棄をした方がいいでしょう

若くして子どもが亡くなってしまった場合に、あえて相続放棄をすることもあります。例えば独身の長男と次男の2人の子どもがいたとして、長男が30歳で亡くなってしまった場合。本来であれば長男の財産は両親が相続をすることになります。でもこれでは両親が亡くなった際に、残された次男は、長男の財産と両親の財産の双方を相続することになり、相続財産の額が基礎控除額を超えて相続税が多く課税される可能性があります。そこであえて両親が相続放棄をして、次男に相続させるケースなどがあります。

また、特殊なケースですが、事業承継などで被相続人の財産を特定の相続人にすべて承継させたい場合に相続放棄が用いられることがあります。

相続する財産を限度として負債を相続するのが限定承認です。限定承認の手続きをした後に、さらなる多額の負債が発覚したとしても、相続した財産以上に支払う必要はありません。

相続発生から相続放棄を決める熟慮期間である3か月までの間、明らかに相続財産に借金が多いとわかっていれば「相続放棄」を決められますが、相続放棄をしてもいいかどうか判断に迷う場合もあるでしょう。

相続人の資産に対して、負債(借金)がどれくらいあるのかはっきりとわからない場合などは限定承認をした方がいいでしょう。相続放棄をした後に、実は資産の方が上回っていたことがわかれば、相続人は損をしてしまうからです。

例えばプラスの財産が3000万円あるのに対して、借金が2000万〜4000万くらいなど、あいまいな場合です。このような場合は、「限定承認」を選択してもいいかもしれません。またプラスの財産はあるものの、後から多額の借金が判明する可能性がある場合も、「限定承認」をしておくと安心です。

ただ、すでに説明したように、限定承認には法定相続人全員の合意が必要なため、相続人が一人でも反対すれば、限定承認はできません。そのため、実際はなかなか折り合いがつかず、限定承認が行われるケースは少なくなっています。

生活の本拠となる自宅や店舗などの不動産、自社株式など、家業にかかわる財産、家宝など、相続財産の中にどうしても相続したいものや必要なものが含まれている場合も、「限定承認」を選択するメリットがあるでしょう。

本人に借金がなくても連帯保証人になっていた場合は、相続放棄・限定承認を決断するかどうか、よく考える必要があります。では、相続人が「連帯保証人」だった場合、何が問題なのでしょうか。まずは「債務」について簡単に説明します。

債務には「確定債務」と「偶発債務」の2つがあります。確定債務は銀行からお金を借りているなど、本人が主債務者であり、債務が明らかなものです。つまり、必ず債権者に返す必要がある債務です。一方の偶発債務の代表的なものに保証債務があり、何らかの理由で、近親者や会社などの連帯保証人になっている場合などです。例えば、友人Aが借金をしている主債務者だとすると、連帯保証人は主債務者Aが借金を返済せず、債権者との約定に反して、債務の弁済が困難になった場合にのみ、主債務者に代わって債務の弁済義務を負うことになります。

私が実際に担当した案件で、資産家である父親が、家族が知らない間に本人も把握できないほど数々の会社や知人の連帯保証人になっていて、それが亡くなった後に判明したというケースがありました。相続人たちは今現在住んでいる家があり、プラスの資産もあったため、相続放棄をするべきかとても迷っていました。

限定承認にした場合、連帯保証人としての債務が発生するたびに債権者への弁済(これを代位弁済と言います)と主債務者への求償(代位弁済を行った瞬間に、今度は主債務者に対して弁済した金額を返すように請求する権利が発生することとなり、この権利を求償権と言います)という煩雑な手続きをしなければならないため、結果的にこの家族は相続放棄を決断しました。債権者への代位弁済も主債務者への求償権の行使も非常に厄介な法律行為であり、自身が連帯保証人になったことをはっきり記録に残しておかないと、相続時に大きな問題を残します。

さらに本人が亡くなった後にすでに保証人としての請求が発生してしまっている(保証債務を履行するように直接、債権者から請求が来ている)場合は、債権者への代位弁済義務と主債務者への求償権の行使という二つの法律行為(義務と権利)を同時に抱えることになるため、とても複雑になります。このようなケースでは、弁護士などの専門家に相談することをおすすめします。

相続人が遺産分割協議で話し合った結果、「この借金の債務は長男が負う」と決めたとします。ところが、それがすんなり通らないことがあります。借金の債務承継に関しては、遺言や遺産分割協議は債権者に対抗できないためです。どういうことかというと、債務の承継(引受け)には、債権者の承認が必要なのです。

債権者は本来、相続人全員に対して債務を請求する権利があります。債権者が「長男には返済能力がない」「長男は信用できない」と判断すれば、長男の借金の相続は認められません。債権者が承認して初めて、単独の特定の人(ここでは長男)が債務を負うことが可能になります。

生命保険金(死亡保険金)は、相続放棄をしたとしても受け取ることができます。生命保険金(死亡保険金)は、被相続人(死亡した人)の財産ではなく、受取人の固有の財産にあたるからです。

ただし、相続放棄をした場合、その時点で民法上の相続人ではなくなりますので、その放棄をした者は、相続人が生命保険金(死亡保険金)を受け取る際に通常使えた「500万円×法定相続人」分の生命保険の非課税枠を利用することができなくなります。一方、相続放棄による民法上の相続人の変動は、相続税法上、「3000万円+600万円×法定相続人」の基礎控除の計算や相続税の総額計算における各相続人の法定相続分の計算、上記の生命保険金の非課税枠などの計算には影響させないこととなっていますので、いずれも相続の放棄がなかったものとして計算します。

相続放棄をするときの手続きについても簡単に説明します。相続の開始があったことを知ってから3か月以内に、家庭裁判所に申述する必要があります。この間に、全財産の把握をしなければなりません。

相続放棄の場合は、上記の通り「相続放棄の申述」の手続きをすればほぼ完了となりますが、限定承認の場合は多くの権利者と個別に権利義務の履行や法律事務を行う必要があり、かなり手続きが煩雑になります。「限定承認の申述」を終えた後に、「公告・清算手続き」をする必要があります。

被相続人が亡くなり、相続の事実を知ってから3か月で、相続放棄・限定承認の手続きをするのは時間がなく、とても大変です。相続を専門とする税理士や司法書士などの専門家に依頼すると、必要書類の準備なども行ってくれますので、スムーズに手続きができるでしょう。

■教えてくれた人■

天野 隆(あまの・たかし)さん

税理士法人レガシィ代表社員税理士。株式会社レガシィ代表取締役。公認会計士、税理士、宅地建物取引士、CFP。累計相続案件実績日本一。専門ノウハウと対応の良さで紹介者から絶大な信用を得ている。『この1冊で安心! おひとりさまの終活まるわかり読本 身の回りの整理から葬儀・相続の準備まで』(PHP研究所刊)など著書多数。また、2020年8月より、リモート・非接触で相続の悩みを相談できる業界初のWEBサービス「相続のせんせい」を開始。サイト上で、相続税額を計算できたり、相続でモメる可能性を診断できるチェックを受けられます。https://souzoku-no-sensei.legacy.ne.jp/portal

■もっと知りたい■

驚きの軽さ&使いやすさ!

1本で7つの効果ハルメクが厳選した選りすぐりの商品