知って得する税金の話(4)

医療費控除とは?控除を受けるにはどうすればいいの?

医療費控除とは?控除を受けるにはどうすればいいの?

公開日:2020年03月02日

「医療費控除」とは

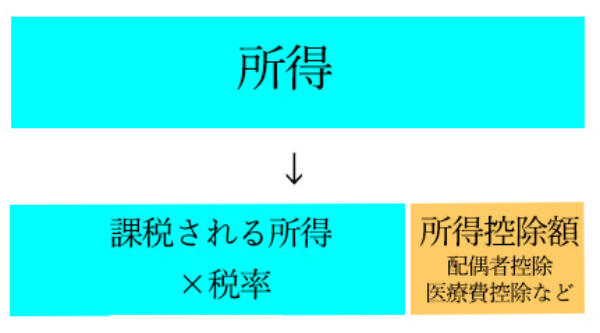

「医療費控除」は、総所得から差し引くことができる「所得控除」の一つです。1月1日から12月31日までの1年間に支払った医療費が一定の金額を超えたときに、確定申告時に所定の手続きをすることで、その超えた部分の金額を所得金額から控除でき、結果として所得税が安くなります。

医療費控除には、本人が年間で支払った医療費の他に、家族が支払った分も含まれます。ただし、家族といっても、誰でもいいわけではありません。「生計を一にする」必要があります。

「生計を一にする」とは、簡単に説明しますと、家族で生活資金を共有しているということです。

例えば、結婚して独立している子どもの分は含まれません。反対に、別居していても、大学の学費や生活費の仕送りをしている子どもや、老人ホームの施設費などを納税者が負担している場合の父母の医療費は、対象となります。

なお、「支払った医療費」が対象ですから、未払いの医療費は対象となりません。例えば、2019年12月31日までに治療が終わり、治療費の支払いが2020年1月1日以降になったときは2019年ではなく、2020年の医療費となります。そのため、手術・入院などで日程を調整できる場合は、年をまたがないようにすると医療費控除が受けやすいともいえます。

医療費控除の対象となる医療費とは?

病院など医療機関に支払ったものすべてが、医療費控除の対象とはなる訳ではありません。基本的に、治療や診察など医療行為に支払った医療費が対象となります。

また、インフルエンザの予防接種など病気の予防や健康増進、美容を目的にしたものは認められません。

具体的には、以下のとおりです。

医療費控除の対象となるもの

- 医師や歯科医師に支払う診療費・治療費・入院費

- 治療や療養のための医薬品の購入費(処方箋・市販薬など)

- 治療に必要な松葉杖・補聴器・義足などの医療用器具の購入費用

- 通院のための交通費(バス、電車など公共交通機関の費用が含まれます。タクシーは、緊急の場合か公共交通機関が利用できない場合だけ認められます)

- 歯の治療費(保険適用外の費用を含む)

- 子どもの歯列矯正費用(かみ合わせを直す目的)

- 治療のためのリハビリ費用・マッサージ費用

- 介護保険の対象となる介護費用(介護老人保健施設などのリハビリ・サービス費用)

- 出産費用(不妊治療・定期検診・検査費用•助産師による分娩費用など)

- 入院費用(医師の判断に基づく差額ベッド代は含まれます)

医療費控除の対象にならないもの

- 健康診断の費用

- ただし、診断の結果、病気が発見されて治療をした場合は対象になります。医師や看護婦に対する謝礼金

- インフルエンザなど予防注射の費用

- 美容整形のための費用

- 漢方薬やビタミン剤などサプリメントの費用

- マイカーで通院した場合のガソリン代や駐車料金

- 里帰り出産のための実家までの交通費

- 個人の都合で利用した差額ベッド代

- 入院中の出前や外食費用、また入院のための準備費用

- 大人の歯列矯正(美容目的とされるもの)

- 疲れや肩こりなど体調を整えるためのマッサージ費用

「医療費控除」の金額はいくら?

所得から控除できる「医療費控除」の金額は、以下の算式で求めます。

(実際に支払った医療費の合計額-A保険金などで補てんされた金額)-B10万円

A 保険金などで補てんされる金額

出産育児一時金や、傷害保険などに加入して保険金を受け取った金額は、自己負担したとは言えないので差し引かれます。また、多額の医療費を支払った場合に、加入先の医療保険者(健康保険証を発行している機関)へ申請すると、「高額療養費」として医療費の一部が戻ってくる制度を利用した場合も、同様に補てんされた金額として扱われます。

なお、補てんされた金額が実際に支払った医療費より多かったときは、実際に支払った医療費の金額が補てん金額となります。

例えば、入院費や治療費、交通費が5万円かかり、その受取保険金が6万円だった場合には、補てんされた金額は5万円と計算します。

B 10万円

せめて10万円までは自己負担してほしい、ということで差し引かれます。つまり、医療費控除は、自己負担した医療費が年間10万円を超えたときに使える制度と覚えておいていいでしょう。

ただし、総所得金額等が200万円未満の人の場合は、10万円以上の医療費を支払うとなると負担が大きいため、総所得金額等の5%の金額となります。

なお総所得金額等とは、各所得金額の合計から過去の損失(例えば不動産所得や譲渡所得などに関わる繰越損失他)を差し引いた金額をいいます。

基本的には、会社員は「源泉徴収票」に記載してある「給与所得控除後の金額」となります。自営業者や不動産賃貸業者は、「売上金額」から「必要経費」と「青色申告特別控除額」を引いた金額となります。ただし、この他に、確定申告をする株式等の譲渡所得や不動産の譲渡所得がある場合には、それぞれの所得(利益)も加味します。

ちなみに、過去の損失には、過去3年間に繰り越した株式等の譲渡損失や青色申告をしている自営業などの損失があります。

よく上記の式で計算した金額に相当する税金が戻ってくると思っている人がいますが、注意が必要です。「医療費控除」は所得控除ですから、戻ってくる税金は上記の金額に税率をかけた金額となります。

医療費控除の確定申告の仕方

残念ながら、医療費控除は年末調整で処理することができません。会社員の場合も、自分で確定申告をする必要があります。なお確定申告は、お住いの最寄りの税務署で行うことができます。

会社員の方が確定申告をする場合は、給与の源泉徴収票と医療費控除のための資料を用意しましょう。もし、年末調整で忘れていた所得控除(生命保険料控除、ふるさと納税など)がありましたら、一緒に申告するといいと思います。

なお、医療費控除のための資料とは、国や健康保険組合から送られてくる「医療費の通知書」又は受診したときの領収書、ドラックストアの領収書、通院のための交通費のメモ、保険など補てんされた金額の通知書となります。

その他に印鑑やマイナンバー、確定申告書の用紙と「医療費控除の明細書」の用紙が必要です。

これらの用紙のダウンロードや確定申告の情報が知りたいときは、国税庁ホームぺージをご参照ください。

ただ、国税庁のホームページを見ても、難しくて確定申告の仕方がわかりにくいと思います。税務署には無料の相談窓口がありますので、ご活用をおすすめします。

会社員の場合は、支払った税金の一部が「還付金」として戻ってきます。なお、還付の場合には、確定申告書に金融機関名や預金の種類、口座番号を記載する箇所があります。早ければ3月末、遅くても5月には税務署から指定した口座へ還付金が振り込まれてきます。

フリーランスなどの自営業者の場合は、確定申告でこれから税金を納めることになるため、医療費控除を利用した分納める税金が少なくなります。

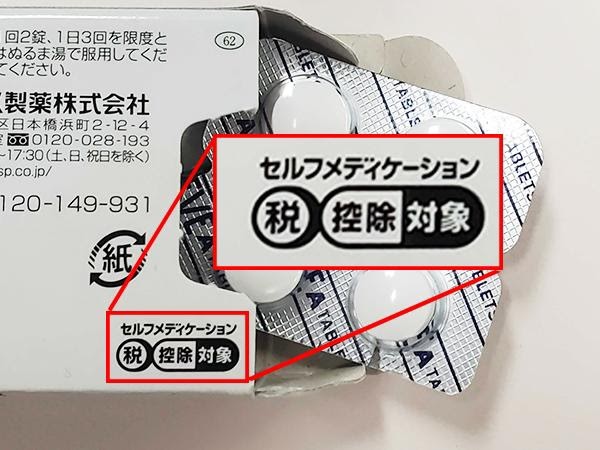

1万2000円以上の医薬品の購入でも!セルフメディケーション税制

年間で支払った医療費が10万円以上にならないなど医療費控除の適用がない場合でも、セルフメディケーション税制で所得控除を受けられる可能性があります。

セルフメディケーション税制とは、医療費控除の特例として、2017年から2021年までの期間限定で導入されている制度です。

健康の維持促進および疾病の予防への取り組みを目的としており、健康維持のための一定の取り組みをした人が、対象となる医薬品を年間1万2000円超えて購入している場合に、その超える部分の金額(8万8000円を限度)を所得控除できるものです。

なお、医療費控除とセルフメディケーション税制は、選択適用となります。

対象となるものは、医療用からドラッグストアなどで購入できるようになった、OTC医薬品(スイッチOTC医薬品)と呼ばれる医薬品です。パッケージやレシートには、対象商品だとわかるように、商品名の横に記号が付いています。

なお、一定の取組みとは、定期健康診断や人間ドック、インフルエンザワクチンなどの予防接種、メタボ検診などが対象です。

この取り組みを行った証明として、確定申告時に健康診断書の結果通知書や、領収書などを提出(提示)する必要があります。

医療費控除もセルフメディケーション税制も、1年間の領収書を保管する手間や時間はかかります。しかし、少しでも税金が戻ってくるのでしたら、確定申告をする価値があるのではないでしょうか。

■もっと知りたい■

■参考資料