ゼロから英語が話せる!

飽き症さんでもOK!たった60日で英語が苦手な人でも英会話ができるようになると話題の「インド式英会話」をご存知ですか?無料体験セミナー実施中です!

公開日:2020年12月29日

生前贈与にすべきか?相続財産の方がいい?

相続税の節税対策の一つに「生前贈与」があります。中でも『相続時精算課税制度』は、生前に贈与した財産2500万円分の財産の贈与税を非課税にでき、のちの相続時に相続税がかかる制度です。この制度のメリット・デメリットをお伝えします。

相続開始前に先行して子どもなどに財産を渡したい人が行う相続対策です。主な節税対策には「生前贈与で相続財産を減らす方法」「生命保険金等の非課税枠を利用する方法」「小規模宅地の特例を利用する方法」などがあります。相続時精算課税制度はこのうちの「生前贈与」の一つです。

通常、個人が個人から財産の贈与を受けた場合は、贈与税が課せられます。贈与税は課税価格から基礎控除(110万円)を控除した金額に税率をかけて計算します。この基礎控除枠を使って生前贈与を行うのが「暦年贈与」です。年間110万円の基礎控除枠内で子や孫に生前贈与を行えば、課税されません。

ただし、相続開始前の3年以内の贈与については、相続税の計算上、相続財産に加算されてしまうため、注意が必要です。

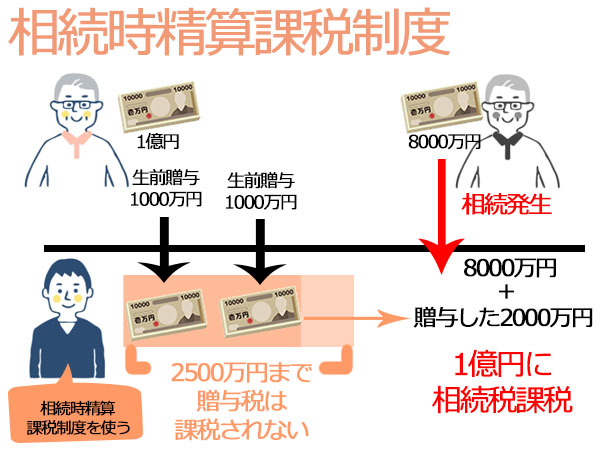

それに対して「相続時精算課税制度」とは、生前贈与をするときに2500万円まで贈与税の負担がかからない代わりに、贈与者(被相続人)が亡くなった後に、生前の贈与分も相続税の対象となる制度です。つまり、生前に財産を受け取ったとしても税金の支払いが相続時になるという制度です。

原則として、60歳以上の父母または祖父母から20歳以上の子か孫への生前贈与に利用できます。

贈与時に、贈与財産に対して軽減された贈与税を支払います。その後相続するときに、その贈与財産とその他の相続財産を合計した額をもとに計算した相続税額から、すでに支払った贈与税額を控除し、控除後の金額がプラスの時にはその金額(贈与税控除後の残額)の相続税だけを納税すればよく、逆にマイナスの時には納め過ぎた贈与税額(相続税額を超える贈与税額)が還付されます。

相続時精算課税制度は、2500万円の特別控除があるため、この金額までの贈与であれば贈与時に贈与税がかかりません。

ただし、いくつか注意点があります。一つは、先に説明した「暦年贈与」との選択制であること。一度「相続時精算課税制度」を選択してしまうと、以後「暦年贈与」の制度が使えなくなってしまいます。

もう一つは、いくらこの制度を使って節税したつもりでも、相続が発生した時点で相続財産にすべて加算されてしまうということです。

つまり相続時精算課税制度を厳密にいうと、相続税の節税の手段にはならず、財産の移転時期と課税時期の先取りに過ぎない※ため、特殊な状況でなければ、メリットは少ないといえます。

※贈与時における評価額が、将来の相続時にそのまま採用されます

では、税金の支払いを先延ばしにする「相続時精算課税制度」を使うメリットがあるのは、どのようなケースでしょうか。

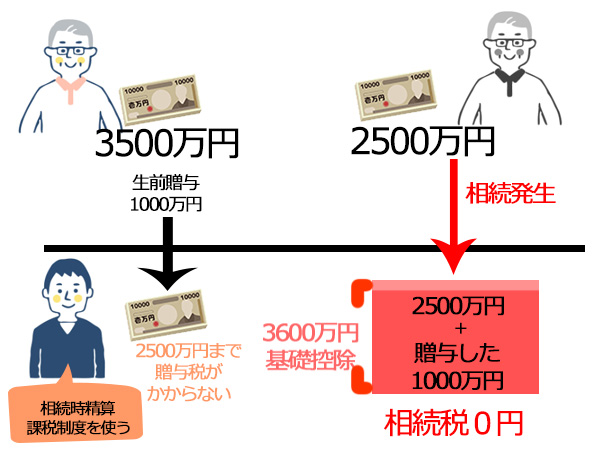

まず相続税の基礎控除の額(3000万円+600万×法定相続人の人数)よりも少ない財産を被相続人(亡くなった人)が持っている場合は、相続時精算課税制度を利用するメリットがあるといえます。

例えば、父親の財産を母親(配偶者)と子ども1人が相続する場合、財産が3500万円だったとします。この場合、基礎控除額は3600万円のため、相続税はかかりません。しかし生前贈与として1000万円分を子どもに贈与したいと思ったときは、贈与税は177万ほどかかります。この際に相続時精算課税制度を利用すれば、贈与額1000万円分を生前贈与しても、2500万円まで非課税のため贈与税がかかりませんし、相続時にも相続税はかからないのです。

例えば、子どもが事業を起こすためまとまったお金が必要な場合、あるいは事業で失敗をしてしまって資金が必要な場合などがそうです。大きい金額を急いで用意する必要があったら、この制度を利用することにより、2500万円までなら、実質的に無税で親の援助を受けることができます。 相続時精算課税制度を使わない場合、2500万円を受け取った場合は贈与税が945万円(直系尊属から成年への贈与の場合には810.5万円) かかります。

また、相続時精算課税制度では贈与をした時点での評価額が相続時でも反映されるため、将来的に価値が上がることがわかっている財産を贈与しておくと、相続時に価値が上がっていてもその分は考慮されないため、メリットがあるといえます。

例えば、将来性のある株を持っていたり、賃貸物件のように親(被相続人)が持っていると相続財産が増えて相続税の支払いがさらに増えてしまうといった場合です。

特にアパートなど収益物件の贈与はメリットがあります。アパートなどが将来的に値上がりするかどうかは未確定であっても、収入を得る権利を子どもに贈与するという意味合いで利用されます。アパートの家賃収入を子どもが得られるように贈与しておくことで、贈与者(贈与をした親)側には税金がかからず、かかるのは受贈者(贈与された子ども)への所得税のみになるからです。

このように相続時精算課税贈与を使った生前贈与には多くのメリットがあるのですが、一方、コストについては、相続よりも多くかかることに留意する必要があります。登録免許税率は相続(0.4%)より贈与(2%)の方が5倍も高く、不動産取得税に至っては、相続は課税対象外であるのに対して、贈与は原則として一定率(3%または4%)により課税されます。

将来、親の相続が発生した時点で、相続税がかかることが見込まれる場合は、相続時精算課税制度を選択せず、年間110万円までの贈与が非課税となる暦年贈与を選択する方がいいでしょう。

すでにお話ししたように、相続時精算課税制度を一度選択すると暦年贈与が永久に使えなくなる上に、相続が発生したときに過去の贈与財産が加算されてしまい、贈与財産が相続税の課税対象から外れることとなる暦年贈与を行った場合と比べて、相続税率が高くなってしまう可能性があるからです。

ただし、前項でお話ししたように、将来的に高収益を生む可能性がある不動産などがある場合は、相続時精算課税制度を選択して早めに財産を移転することは有効です。

贈与を受けると、贈与税の申告書を提出することになります。相続時精算課税制度を利用した場合は、贈与を受けた年の翌年2月1日から3月15日までの間に贈与税の申告をする必要があります。申告の際には「相続時精算課税選択届出書」を提出します。

相続時精算課税制度を選択した場合、必ず提出書類の記録をとって永久保存しておくこと、相続人に周知しておくことが原則です。

しかし、意外にも実際の相続の現場では、贈与をする際に贈与者(あげる人)が相続時精算課税制度の手続きをしていたことを、受贈者(もらう人)が知らなかったということも少なくないようです。

こうしたケースの場合、本来、受贈者が贈与があった事実を知らないのに、贈与という法律行為が成立していたのかということ自体が、疑わしいようにも思えますが、実務上、税務署は申告された内容が事実であると推認する立場を採ることが多いため、相続時精算課税贈与が有効になされていたものとの前提に立って、後から想定外の相続税が加算されることになってしまうのです。

このように、生前贈与の場合、例えば祖父など贈与する側だけが把握していて、贈与される側であるまだ若い孫が知らなかったということは珍しくありません。そして納税時に、精算課税贈与があったことを税務署から知らされることにも……。

どんなケースにも当てはまりますが、生前贈与などを行った場合は家庭内で周知しておくこと、書類はきちんと保管しておくことをおすすめします。

■教えてくれた人■

天野 隆(あまの・たかし)さん

税理士法人レガシィ代表社員税理士。株式会社レガシィ代表取締役。公認会計士、税理士、宅地建物取引士、CFP。累計相続案件実績日本一。専門ノウハウと対応の良さで紹介者から絶大な信用を得ている。『この1冊で安心! おひとりさまの終活まるわかり読本 身の回りの整理から葬儀・相続の準備まで』(PHP研究所刊)など著書多数。また、2020年8月より、リモート・非接触で相続の悩みを相談できる業界初のWEBサービス「相続のせんせい」を開始。サイト上で、相続税額を計算できたり、相続でモメる可能性を診断できるチェックを受けられます。https://souzoku-no-sensei.legacy.ne.jp/portal

■もっと知りたい■

驚きの軽さ&使いやすさ!

1本で7つの効果ハルメクが厳選した選りすぐりの商品