50代から「英語の学び直し」♪

「英会話ができるようになりたい」と、50代から英語を学び直す方が増えています!スキマ時間で簡単に英語学習ができるおすすめの方法は?

更新日:2022年10月06日 公開日:2020年10月13日

手続き期限、申請先、相談先、手続きのポイントも

人が亡くなると相続が発生し、残された遺族はさまざまな手続きを行います。手続きには、それぞれ期限が決められているため、スピーディーに行う必要があります。期間ごとに行うべき手続きと必要な書類とポイント、申請すると戻ってくるお金を解説します。

相続にまつわる手続きにはそれぞれ期限があります。相続が発生した日(死亡したことを知った日)から、すみやかに行うべき手続き、7日以内、10日以内、14日以内、3か月、4か月、10か月以内に行うべき手続きと細かく分類されており、他にも、2年以内、3年以内、5年以内に申請・請求しないと効力を失ってしまう権利や法令違反となる義務があります。

事前に何が必要かを把握しておき、対策をしておくことで手間が省けたり、業者に代行を依頼したりすることができることもあります。計画的に手続きを進められるように、相続が発生してから相続税の納付までに必要な手続きを時系列で見ていきましょう。

死亡した日から7日以内に、「死亡診断書(死体検案書)」「死亡届」「火葬許可申請書」を市区町村役所に提出する必要があります。葬儀会社が代行することが多い手続きです。

「死亡診断書(死体検案書)」と「死亡届」を提出する際、申請窓口に置かれている「火葬許可申請書」に必要事項を記入して、同時に提出します。「死亡届」と「火葬許可申請書」が受理されると、火葬の際に必要な書類である「火葬許可証」が発行されます。

「火葬許可証」を火葬場で提出し、火葬を終えると、火葬場がこれに捺印をして遺族に返却するのですが、これが次に墓地や納骨の際に必要な「埋葬許可証」となります。

ここで注意したいポイントは、「死亡診断書」はその後の手続きでも使うこと。原本は役所に提出する必要があるので、コピーしておくとよいでしょう。

生命保険会社各社に、死亡保険金の請求をする手続きをしましょう。最近は5営業日以内に支払うこととしている保険会社が多くなっていますが、通常は遅くとも10日前後で支払われます。一般的に相続が開始して3年以内であれば請求はできますが、葬儀費用、相続税の支払いなど、何かと現金が必要になるため請求しておくといいでしょう。

用意する書類

妻が被保険者で生命保険料を払っていた夫が死亡した場合などは、解約もしくは契約者変更を行う必要があります。受取人が亡くなった場合も、保険関係の受取人変更が必要になります。請求もれや手続きもれがないように、保険証書はわかりやすく整理しておきましょう。

※この場合必要な書類は、被相続人の戸籍謄本・本籍記載の住民票、相続人全員の戸籍謄本・本籍記載の住民票

相続人の確定をするために、市区町村役所から取得しないといけない書類が5種類あります。面倒な手続きになりがちなのが、亡くなった人(被相続人)の戸籍謄本を、出生から死亡まで取得、相続に関わる家族たちの戸籍謄本・住民票を取得することです。

場合によっては遠方まで、休みをとって手続きをしに行くことがあるでしょう。

また事務手続きが苦手な人にとっては、大変と感じることも。専門家の行政書士・司法書士に代行を依頼することもできます。郵送で取り寄せることも可能ですが、手数料分の小為替を入れることが必要です。

年金受給停止手続きを行う必要があります。手続きには亡くなった人の年金証書、死亡の事実を証明できる書類(戸籍抄本、死亡診断書のコピーなど)が必要です。

被相続人が厚生年金受給者の場合は10日以内に、被相続人の住所地を管轄する年金事務所に以下の申請を行う必要があります。

被相続人が国民年金のみ受給者の場合は14日以内に、被相続人住所地を管轄する年金事務所で上記の2つの年金受給停止手続きを行います。

市区町村役所に、介護保険の資格喪失届、介護保険証の返却を行います。

市区町村役所に、国民健康保険資格喪失届 ・保険証の返却を行います。

市区町村役所に、被相続人が世帯主の場合、世帯主の変更を行います。

明確な期限は決められていませんが、すみやかに行うべき手続きがあります。手続き先と内容を見ていきましょう。

NHK受信料契約者の名義変更

住居の賃貸契約の名義変更

死亡退職届の提出

運転免許証の返却

パスポートの返却・無効手続き

自動車の名義変更

預貯金の解約、名義変更

端数株式の名義変更

相続開始から3か月までは、相続において大切なタイミングです。相続する遺産に借金が含まれる場合、相続放棄の手続きを行える期限が3か月と決められています。そのためは、まずは相続財産を確定させる必要があります。

まず、被相続人が作成していた遺言書がないか否かを確かめます。遺言書は、通常、被相続人の自宅、公証役場、銀行の貸金庫のいずれかで保管しているはずです。銀行の貸金庫を開錠する場合は、故人の戸籍謄本、相続人全員の戸籍謄本・実印及び印鑑証明書が必要です。

口座残高、金融商品など、被相続人が保有していた資産を確認します。被相続人の預金通帳、有価証券、各種権利証などを探します。

固定資産税納税通知書、被相続人の登記済権利証(登記識別情報)で、保有していた不動産の確認をします。

被相続人の契約書類や自宅に届いている金融機関の返済予定表、不動産の登記簿謄本(全部事項証明書)の乙欄(抵当権・根抵当権の設定状況)などを確認します。

財産よりも借金の方が多く、明らかに相続する利益がない場合、相続を放棄することができます。その場合は、3か月以内に必要書類をそろえて被相続人の住所地の家庭裁判所に、相続放棄の申述書を提出しなければなりません。この場合は、相続に強い弁護士や司法書士などに相談すると手続きがスムーズに進みます。

財産を相続したいけれど、債務がどのくらいあるのかわからない場合は、限定承認といって、財産の範囲でしか債務を負わないようにもできます。法定相続人が複数いる場合、相続人全員が、共同で限定承認を行わなければなりません。

被相続人が連帯保証人になっていたことを相続人が知らない場合などは、調査をする必要があるため、放棄の熟慮期間といって3か月間から6か月に延ばすことができます。

通常、確定申告は2月16日から3月15日の間に行われますが、亡くなった人の確定申告「準確定申告」は、死亡日から4か月以内に行う必要があります。ただし準確定申告の手続きをする前に、まずは被相続人が確定申告の必要があるのかを確認します。また、被相続人が青色申告をしていた場合には、これを承継するため、相続人は以下の期限までに青色申告の承認申請書を提出する必要があります。

国税庁のタックスアンサーなどを確認し、所得税法上、被相続人が確定申告の必要な方にあたるか否かを確認しましょう。

確定申告の必要がある場合は、書類を作成して準確定申告を行いましょう。相続人が複数人いる場合は手続きの代表者を決めたり、相続人全員の押印が必要であるなど、手続きが煩雑になるので早めに行うといいでしょう。相談先は、税理士や税務署です。

相続する遺産が確定し、相続税が発生するとわかった場合は、10か月以内に相続税の申告と納税を行う必要があります。

被相続人が亡くなり相続が開始されると、遺産をどのように分割するか決定する必要があります。遺言書がない場合は、相続人全員が参加した話し合い「遺産分割協議」を行います。

そして相続人全員の合意にいたった内容を書面に取りまとめた文書「遺産分割協議書」を作成し、これに基づいて税理士が相続税の申告書を作成し、税務署に申告します。

遺産分割協議の結果によって相続税額が変わる上に、相続税の納税は、原則現金で行いますのでキャッシュを用意する必要があります。なるべく早く遺産分割協議書を作成できるようにしましょう。

「遺産分割協議書」は、以下の場合に必要になります。

● 不動産の相続登記をする場合(不動産を法定相続分で登録する場合は不要)

● 相続税の申告をする場合

● 預金口座が多い場合

● 相続人同士でもめることが予想される場合

法的に有効な遺言書が存在し、遺言書の通りに遺産分割をする場合は、遺産分割協議書は必要ありません。

遺産分割協議後は、各金融機関での預貯金の名義変更、各証券会社での株式の名義の書き換えや不動産の所有権移転登記を行いましょう。

税務署に相続税を申告し納税をする時には、被相続人の戸籍謄本・住民票、遺言書もしくは遺産分割協議書の写し、被相続人全員の戸籍謄本と印鑑登録証明書が必要です。

相続税の納付額は、被相続人の遺産・債務・生前贈与の状況と相続人の構成及び各相続人が相続する財産によって異なるため、相続人それぞれが納付書を作成し、納付する必要があります。相続人が自身で税金の計算をして納付書を作成する上では、相続に強い税理士に相談するといいでしょう。

納付が10か月以内に間に合わず延滞する場合には、延滞税が徴収されます。ただし、一定の場合には、国に対して担保提供等をすることを前提として、最長20年間の延納(分割払い)申請を行うことも可能です。

被相続人の財産が基礎控除額を越えている場合、配偶者控除や小規模宅地等の特例といった制度を利用することで相続税の支払いが必要ないとわかっていても、相続税の申告は必要です。ただし相続税の支払いがないのであれば、10か月という期限を守らなくても罰則はありません。

相続税にまつわる手続き以外にも、人が亡くなることでさまざまな手続きがあります。中には申請することでもらえるお金もあります。忘れずに手続きを行いましょう。

市区町村役所、勤務先の組合事務所などに申請すれば、医療費が戻ってくる場合があります。

申請期限:支払日から2年以内

1号被保険者(国民年金加入者)が、老齢年金を受け取らないまま亡くなった場合、遺族に「死亡一時金」か「寡婦年金」が支給される可能性があります。社会保険事務所または健康保険組合で手続きを行います。

申請期限:死亡した日の翌日から2年以内

亡くなった人が自営業者や個人事業主で国民健康保険に加入している場合は、市区町村役所に申請すれば、「葬祭費」をもらえる可能性があります。

申請期限:葬儀の日から2年以内

会社員で健康保険や協会けんぽに加入している場合は、社会保険事務所または健康保険組合に申請すれば、「埋葬料」をもらえる可能性があります。

申請期限:死亡した日から2年以内

どちらも申請を行えるのは、被保険者に生計を維持されていた家族で、埋葬を行った人である必要があります。

遺族年金は、国民年金・厚生年金の被保険者または被保険者であった方が亡くなった場合、その人によって生計を維持されていた遺族に支給される年金です。市区町村役所、社会保険事務所に申請を行いましょう。

申請期限:死亡日から5年以内

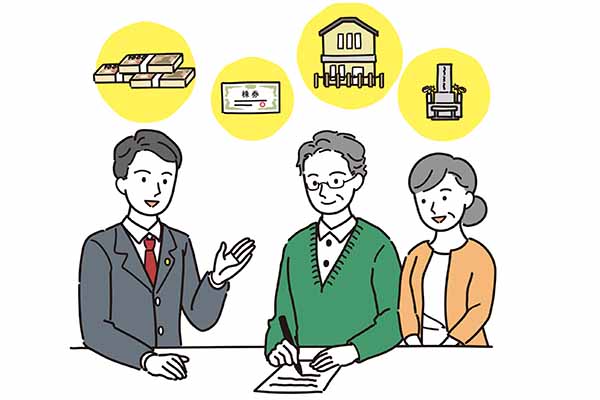

期限があるさまざまな手続きをこなさないといけない中で、少しでも相続の手続きの負担を減らすために、終活として事前に準備できることがあります。

不要な銀行口座の解約、加入している保険や金融財産の整理をしておくと、残された家族は財産の把握と手続きがスムーズにしやすくなります。近年は、存在がわからないままのデジタル遺品が問題になっています。株や投資信託などの金融商品やネット銀行の預貯金の存在があることは、家族に知ってもらえるようにしましょう。

遺言書を作成しておくことで、その作成時点における相続財産の把握が可能になる上に、遺産分割協議を行う必要も、遺産分割協議書の作成も必要なくなります。遺言書は、自筆証書遺言でもいいのですが、家族がその存在に気付かなかったり遺棄されたり、書き方に不備があって無効になったりなどのリスクもあります。そのため、公証役場で公正証書遺言を作成する方がいいでしょう。

遺言の内容を実現する「遺言執行者」が任命されていると、よりスムーズに手続きが進みます。遺言執行者は代表して、遺産の名義変更等の手続きをすることになります。遺言執行者は相続人の中から選んでもいいですし、もめそうな場合は家庭の事情を理解している弁護士に依頼するのもいいでしょう。

さまざま面倒な相続にまつわる手続きを、専門家に代行してもらうこともできます。

必要な手続きを自分で行えば、その分お金はかかりません。ただし、手間がかかると感じたり、難しいと感じたりする場合は各々の専門業者や専門家に依頼することを選択肢に入れてもいいでしょう。

総合的に相続手続きをサポートするサービスの業者もあります。資格があるとはいっても相続に特化しているかどうかは確認したほうがいいでしょう。委託先が相続業務という専門的分野の知識・経験を豊富に持っているか否かがポイントです。

■教えてくれた人■

天野 隆(あまの・たかし)さん

税理士法人レガシィ代表社員税理士。株式会社レガシィ代表取締役。公認会計士、税理士、宅地建物取引士、CFP。累計相続案件実績日本一。専門ノウハウと対応の良さで紹介者から絶大な信用を得ている。『この1冊で安心! おひとりさまの終活まるわかり読本 身の回りの整理から葬儀・相続の準備まで』(PHP研究所刊)など著書多数。また、2020年8月より、リモート・非接触で相続の悩みを相談できる業界初のWEBサービス「相続のせんせい」を開始。サイト上で、相続税額を計算できたり、相続でモメる可能性を診断できるチェックを受けられます。https://souzoku-no-sensei.legacy.ne.jp/portal

■もっと知りたい■

驚きの軽さ&使いやすさ!

1本で7つの効果ハルメクが厳選した選りすぐりの商品