老後資金が貯金だけはNG!将来「減ってしまう」理由

2024.11.25

2024年03月06日

正直みんなどのくらい貯めてる?1000万は少ない?

50代の貯金│理想・平均・中央値&効率的な貯蓄法!

50代の貯金の理想額って?実際のデータから平均値・中央値も紹介!老後資金の必要額は働き方や人生設計で変わるため、マネープランを立てて「自分に必要な金額」を把握することが大切です。預貯金だけのリスク、効率的な資産運用・貯蓄方法も解説します。

50代の貯金額はいくらが理想?

老後を考えたときに気になるのが、貯金額です。50代の貯金額はいくらが理想なのでしょうか?

ここからは、50代の理想の貯金額や2000万円を貯めている人の割合などについて詳しく見ていきましょう。

必要な貯金額は働き方・人生設計で変わる

「50代の理想の貯金額」といっても、いくら必要かは人それぞれ違います。

自分が経験するライフイベント、これからやりたいこと、現在の働き方によって必要な金額は変わってくるためです。

中でも人生の三大資金といわれる「住宅資金」「教育資金」「老後資金」の3つは、特に大きなお金がかかります。自分のライフプランやマネープランなどを考えた上で、必要な金額を考えることが重要です。

2000万円を貯めている人の割合は?

「老後30年間で約2000万円が不足する」という金融庁の資産を発端として話題になった老後2000万円問題。この発表をきっかけにして、老後資金2000万円を目標としている人もいるでしょう。

金融広報中央委員会が行った『家計の金融行動に関する世論調査』によれば、50代で2000万円以上貯蓄している人は二人以上世帯で18.0%、単身世帯で13.7%でした。(「金融資産保有額(金融資産を保有していない世帯を含む)」 の場合)

では実際のところ、老後はどのくらいお金が必要になるのでしょうか?

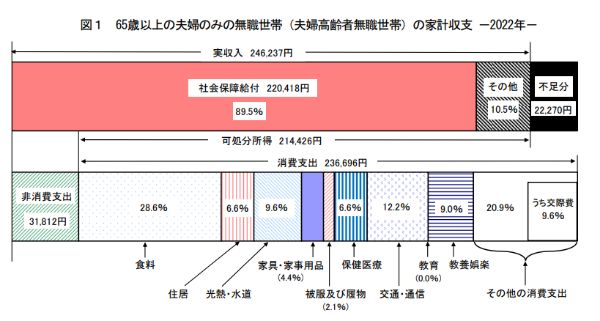

下のグラフは、総務省統計局の『家計調査年報(家計収支編)2022年(令和4年)結果の概要』で算出された65歳以上で無職の夫婦世帯における毎月の家計収支です。

これによれば、実収入は24万6237円であるのに対し、消費支出は26万8508円で、2万2271円が赤字です。

この赤字額はここ10年間で3〜6万円台で推移しているといい、毎月の赤字額を5万円、老後生活を25年と仮定した場合、合計1500万円必要になります。ここにさらに予備費を含めれば、2000万円は必要と考えられるでしょう。

ただし、自営業やフリーランスなど国民年金加入者の場合、年金額が少ない傾向にあります。

平均年金月額は正社員の場合で月額16.6万円ですが、自営業の場合は8.2万円と半分以下。年金受給額や生活水準、家族構成などを考えながら、各家庭に適した額を検討する必要があるでしょう。

いつまでにいくら貯める?必要な老後資金の計算方法

老後資金を「いつまで」に「いくら」貯めればいいかは、年金の受給が開始される65歳を目安にするといいでしょう。

厚生労働省が公表する『令和4年簡易生命表の概況』によれば、日本人の65歳の平均余命は女性が24.30年、男性が19.44年です。

65歳女性の場合は約25年なので、90歳までの老後資金が必要ということになります。すると、必要な老後資金は以下の式で大まかに計算できます。

【(公的年金の1か月分の手取り-1か月の生活費)×12か月×25年】

ただし、年金の手取りや生活費は人それぞれ異なります。趣味に使うお金や医療費、ローンなどさまざまなお金もかかるため、シミュレーションソフトやアプリなどを使って計算してみるといいでしょう。

50代で老後資金の準備を始めている人は50%

50代になると、老後資金について考え始める人も多いでしょう。では実際、どのくらいの人が50代で老後の準備を始めているのでしょうか?

りそな銀行が50代の約2000人を対象に行ったアンケート調査によれば、「すでに老後資金を意識している」と答えた人は72%という結果に。

しかし、「実際に老後資金の準備を始めている人」は50%で、実際に用意を始めている人は半数という結果になりました。

準備を始めるのが遅いほど焦りや不安も大きくなり、毎月の貯金額を増やす必要が出てくるため、早め早めの準備を進めていきましょう。

日本の60歳以上は老後資金の不安が大きい

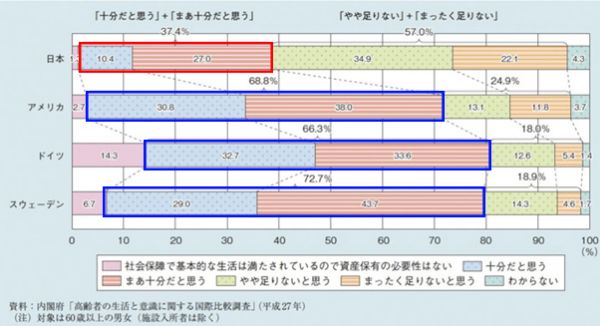

内閣府が公表する『高齢者の生活と意識に関する国際比較調査』によれば、日本、アメリカ、ドイツ、スウェーデンに住む60歳以上の男女を対象とした調査で「老後の備えとしての現在の貯蓄や資産の充足度」について比較したところ、以下のような結果が出たといいます。

「十分だと思う」「まあ十分だと思う」と答えた人の割合はスウェーデンが72.7%、アメリカが68.8%、ドイツが66.3%といずれも60%超えであるのに対し、日本は37.4%と圧倒的に少ない割合に。

欧米のシニア層に比べ、日本のシニア層は将来の生活に対する不安が大きいことがわかります。

正直どのくらい?50代の貯金額│平均値・中央値

50代は老後資金に不安を抱えている人は多いものの、実際に準備を始めている人は半数に留まっていることがわかりました。

ここからは、50代の貯金額はいくらくらいなのか「平均値」と「中央値」を紹介します。

その前に、まずは「平均値」と「中央値」の違いを確認しておきましょう。

- 平均値……数値を合計してデータ数で割った値

- 中央値……データを大きい値(もしくは小さい値)順に並べたとき、真ん中に位置する値

平均値はデータ全体が反映されるため変化がわかりやすいものの、極端に大きな数値があると平均的な数値とはいえなくなってしまいます。

この平均値のデメリットを補うのが中央値で、データ全体の分布はわかりにくいものの、極端な数値に影響されません。

貯金額を考える際は、平均値だけでなく中央値も参考にしましょう。

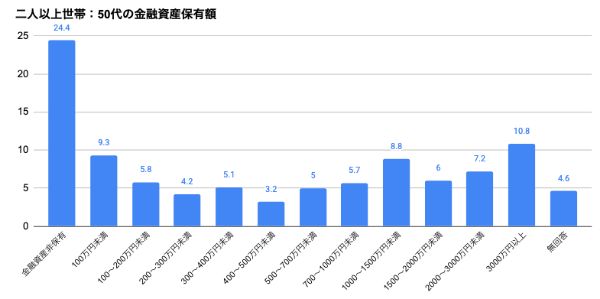

50代の二人以上世帯

50代の二人以上世帯の貯蓄額(金融資産を持たない世帯を含める)は、以下の通りです。(参照『家計の金融行動に関する世論調査[二人以上世帯調査] 令和4年調査結果』金融広報中央委員会)

- 平均値……1253万円

- 中央値……350万円

金融資産を持たない世帯もあり、平均値と中央値では大きな差があります。

50代の単身世帯

50代の単身世帯の貯蓄額(金融資産を持たない世帯を含める)は、以下の通りです。(参照『家計の金融行動に関する世論調査[単身世帯調査] 令和4年調査結果』金融広報中央委員会)

- 平均値……1048万円

- 中央値……53万円

単身世帯の場合は、二人以上世帯よりもさらに差が大きくなり、平均値と中央値では1000万近い差があります。

50代の約2割〜4割は貯金ゼロ

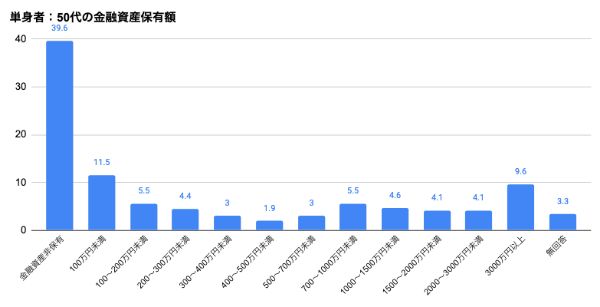

『家計の金融行動に関する世論調査』の調査結果からは、50代の金融資産非保有(貯蓄ゼロ)の世帯の割合が約2割〜4割ほどいることもわかっています。

二人以上世帯では24.4%、単身世帯では39.6%が貯蓄ゼロと、教育資金や住宅ローンなどの負担もあるのか、うまく貯金できていない世帯も多いようです。

50代のライフイベントと備えておきたいお金

ここでは、50代のライフイベントと備えておきたいお金について解説します。

子どもの教育費

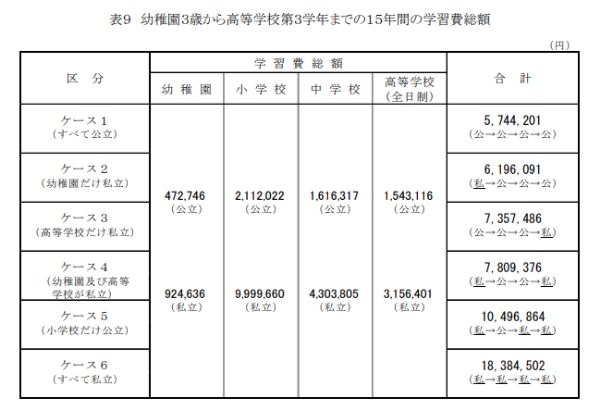

文部科学省が公表する『子供の学習費調査(令和3年度)』によれば、「幼稚園3歳から高等学校第3学年までの15年間の学習費総額」は、以下の通りです。

公立と私立では大きな差があり、すべて公立の場合(ケース1)は574万4201円、すべて私立の場合(ケース6)は1838万4502円で、約3.2倍となっています。

また、大学への進学を考慮するとさらに必要資金は増えます。

- 【大学受験費用】

約85万円 - 【4年間の学費合計】

国公立大学:平均243万円

私立大学文系:平均400万円

私立大学理系:平均517万円

住宅のリフォーム費用

長く住み続けていると、住まいの老朽化が起こります。

例えば、水道管は40年程度が寿命といわれており、劣化が起きたまま放置すると水漏れや水が濁るなどのトラブルの原因に。

一部分だけを部分リフォームするのか、住宅全体をフルリフォームするかによってもかかる費用が異なりますが、水回りのリフォームの場合、200〜300万円ほどかかることもあります。

住宅リフォーム、住まいの買い替えなど住まいにもお金が必要です。

親の介護費用

50代になると、親も高齢になり介護が始まる人もいるでしょう。

公益財団法人 生命保険文化センターが行った調査によれば、月々の介護費用は平均8.3万円という結果が出ています。(介護場所別では、毎月の介護費用は在宅が平均4.8万円、施設が平均12.2万円)

介護期間は平均5年1か月(61.1か月)となっており、もし高齢の親自身が収入がなく貯蓄もない場合、500万円以上の介護資金が必要と考えられるでしょう。

親の葬儀費用

葬儀費用は2015年以降、平均180万円前後で推移しているといわれていますが、規模や様式には地域差があります。

また、近年は新型コロナウイルスの感染拡大の影響で葬儀にも変化が起きました。

参列者数を最小限した「家族葬」が平均137万914円、通夜や告別式を行わない「直葬・火葬式」が平均80万2624円など、規模や費用を抑えた葬儀が増えています。

老後資金

生命保険文化センターの『令和元年度生活保障に関する調査《速報版》』の調査では、夫婦2人で老後生活を送る上で必要と考えられている最低日常生活費の平均は、月額22.1万円という結果が出ました。

この最低限の額に加え、「老後のゆとりのための上乗せ額」について聞いた質問では、平均月額で14.0万円という結果が出ています。

多くの場合、「老後資金=公的年金+預貯金」となりますが、公的年金だけで「最低日常生活費22.1万円+ゆとりのための上乗せ額14.0万円」をまかなうことが難しいケースがほとんど。

そのため、しっかり老後資金のために対策しておくことが大切です。

預貯金だけじゃダメ?インフレでお金の価値は目減りする

定期預金や普通預金といった金融商品は、元本保証(預けた資金が減らないことを金融機関が約束すること)がされており、万が一銀行が潰れてしまった場合も1000万円までは保証されます。

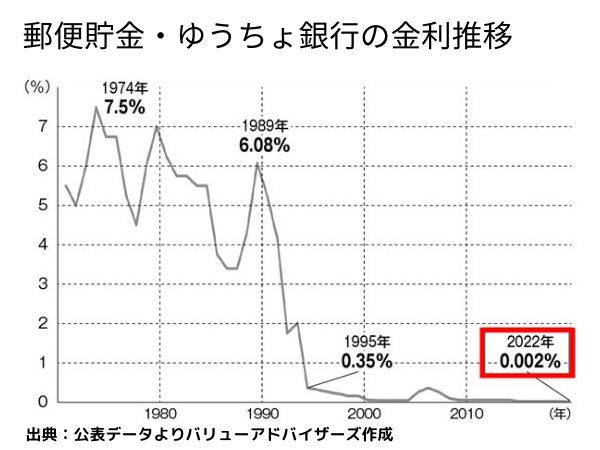

しかし、現在の日本の定期預金の金利は非常に低いです。

日本経済が飛躍的に成長を遂げた1974年頃の定期預金の金利は7.5%と高い数字でした。100万円預けたら年間7万5000円の金利がつくため、定期預金でも資産を増やすことができたのです。

一方、現在の定期預金の金利は「0.002%」。これでは1年間100万円預けたとしても、20円しか増えません。

さらに、預貯金は元本保証がされているからといって安心するのはNG。

日本では近年、インフレによって電気代や物価の上昇が続いています。そして物価が上がると、相対的にお金の価値が下がります。

例えば、2018年には250円だった小麦粉が2023年には330円に値上がりしていた場合。2018年なら300円あれば購入でき、おつりももらえたのに、2023年では300円以上出さなければ購入できません。

このように、インフレが続くと預貯金の価値が下がってしまいます。株式などインフレに強いといわれる資産を持ち、インフレに備えることも大切です。

投資が初めての人は、新NISAのつみたて投資枠(旧つみたてNISA)で投資信託を利用するのがおすすめです。

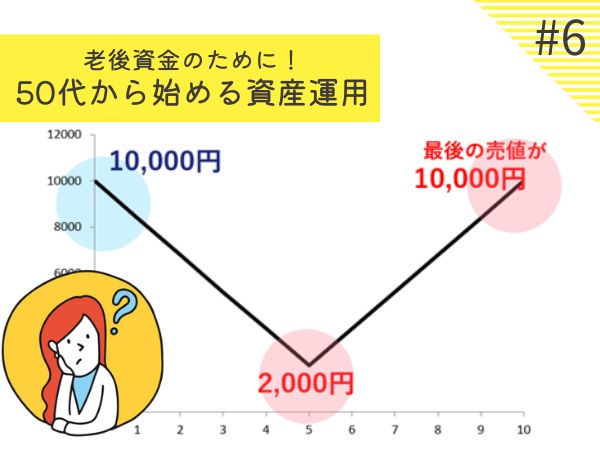

50代からでも間に合う!おすすめの貯蓄方法6つ

以下は、50代からでも可能なおすすめの貯蓄方法です。

- 積立貯金

- 貯蓄型保険(養老保険、終身保険、個人年金保険、学資保険など)

- NISA(つみたて投資枠、成長投資枠)

- iDeCo(個人型確定拠出年金)

- 投資(株式・債権・投資信託など)

- 外貨預金

- 不動産投資(家賃収入や不動産売買)

- 副業

- 固定費の見直し

積立貯金で緊急資金(病気やケガなどの急な出費に対応するためのお金)や10年以内に使うお金(教育費、リフォーム費用など)を確保しつつ、当面使う予定のないお金はNISAやiDeCoといった制度を使って資産運用するといいでしょう。

50代理想の貯金額は人それぞれ!プランを立てよう

50代は、老後資金について意識し始める年齢です。貯金を始めている人もいる一方、およそ5割はまだ準備までは取り掛かっていないことがわかっています。

必要な貯金額はこれまでの働き方や、これからの人生設計によっても変わるため、他人の数値はあてにならず、自分に合ったプランを立てることが大切です。

50代は資産形成における重要なタイミング。思い立ったその時から貯蓄を始めましょう。

■もっと知りたい■