2024年から使いやすさが大幅UP!

2人に1人は新NISAに加入!?どんな制度なの?

2人に1人は新NISAに加入!?どんな制度なの?

更新日:2024年07月21日

公開日:2023年09月01日

教えてくれる人は福田猛さん

ふくだ・たけし ファイナンシャルスタンダード代表。大手証券会社を経て、IFA※(独立系ファイナンシャルアドバイザー)法人であるファイナンシャルスタンダードを設立。アドバイザーやセミナー講師など幅広く活動。一般社団法人ファイナンシャル・アドバイザー協会理事。著書に「考えない投資生活」(飛鳥新社刊)など。楽天証券と業務委託契約提携。無料の個別相談、資産運用について学べるセミナーを好評開催中。

※IFAとは、特定の金融機関に属さず、独立した立場でお客さまに資産運用のアドバイスを行う専門家です。

NISAの非課税制度とは?

NISA(ニーサ)とは「少額投資非課税制度」のことです。

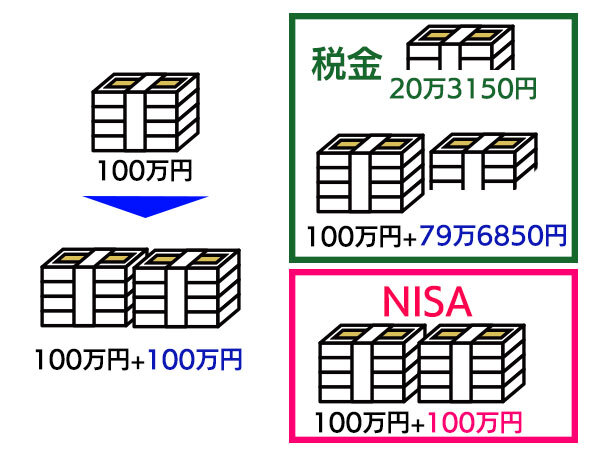

そもそも株式や投資信託等の金融商品は売却時の利益や配当等に対して、20.315%の税金が課税されます。

例えば、投資信託に100万円投資をして、200万円になったときに解約したとします。その際、利益である100万円に対して20万3150円の税金が課税されます。すると手取りの利益は100万円ではなく79万6850円になってしまいます。NISAはこの税金が非課税になる制度です。また、配当金も非課税になります。

現行の一般NISA・つみたてNISA・新NISAの違いとは?

出所:金融庁HPよりファイナンシャルスタンダード作成

表は2023年までの現行NISAと、2024年からの新NISAを比較したものです。まず現行NISAがどういう制度かを解説します。

現行NISAには、「一般NISA」と「つみたてNISA」があります。一般NISAの非課税枠は年間120万円までです。期間は5年なので総額600万円までNISAを利用できます。

一方、つみたてNISAは文字通り積立投資のみが対象で年間40万円(月にすると3万3333円)が上限です。期間は20年までできるため、総額800万円まで投資可能です。

対象となる商品は、一般NISAでは上場株式や投資信託、ETFなど幅広く投資できます。一方、つみたてNISAは金融庁が指定した一部の投資信託等に限定されます。一般NISAとつみたてNISAを併用することができず、どちらかを選択しなくてはいけません。

一般NISAは年間120万円まで投資できるものの5年しか利用できない。その一方で、つみたてNISAは20年利用できるものの年間40万円までしか投資できないなど、使い勝手の面でさまざまな改善を求める声が多数ありました。

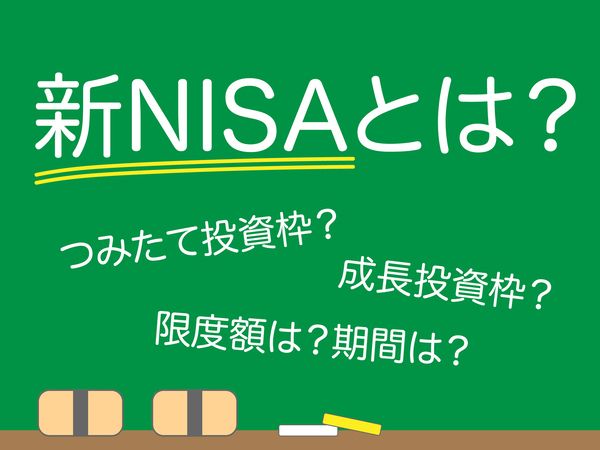

新NISAの特徴1:「成長投資枠」と「つみたて投資枠」がある

それでは2024年から始まる新NISAは何が変わるのかをお伝えします。

新NISAでは、一般NISAが進化した「成長投資枠」とつみたてNISAが進化した「つみたて投資枠」があります。年間の投資枠は成長投資枠が240万円、つみたて投資枠が120万円と大幅に拡大します。

また、現行NISAではできない「併用が可能」です。そのため年間投資枠は最大で360万円になります。

累計投資額は1800万円まで可能で、大幅に拡大します。日本では金融資産が4000万円以下の世帯が約9割を占めますが、家族2名で生涯投資枠が3600万円となり、ほぼほぼ新NISAでカバーできることになります。

富裕層も家族4名で7200万円までカバーされますから、多くの人にとって利用するメリットがあります。

また、生涯投資枠は1800万円ですが、成長枠には1200万円の上限がありますので、成長枠だけで1800万円投資することはできません。

残りの600万円も使いたい人はつみたて投資枠で投資することになります。一方、つみたて投資枠のみで1800万円全額投資することは可能です。

新NISAの特徴2:投資対象が限定される

新NISAの対象となる金融商品も確認が必要です。つみたて投資枠は、つみたてNISAと同様に金融庁が指定した一部の投資信託等に限定されます。成長投資枠は一般NISAと同様通常の投資信託以外にも上場株式やETF(上場投信)、REIT(上場不動産投信)など幅広く投資できますが、下記の要件が加わりました。

- 信託期間が無期限または20年以上

- 決算頻度が毎月でないこと

- ヘッジ目的の場合を除き、デリバティブ取引による運用を行っていないこと

そのため、一般NISAでは対象になっていた毎月分配型投資信託などは対象から外れました。購入時は金融機関に聞いたり、投資信託協会のHPで調べたり事前確認が必要です。

新NISAの特徴3:期間は無期限、売却すると枠が復活する

大きな特徴はまだあります。5年や20年と期限があった現行NISAと違い、新NISAは無期限になりました。したがって、本当はまだ続けたいのに、期限が過ぎたから続けられないということがなくなり、長期的な運用計画が立てられます。

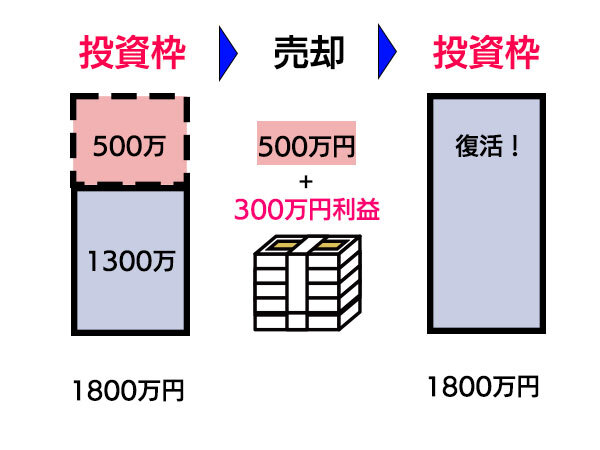

また、売却すると枠が復活するというメリットもあります。

例えば、新NISAで累計500万円投資したとしましょう。残りの生涯投資枠は1300万円です。仮に投資した500万円が800万円になり、いったん売却したとしましょう。

すると非課税なので手元に800万円の現金が入ってきます。このとき、投資額である500万円が枠として復活しますので生涯投資枠が1300万円から1800万円に増えます。今後、新NISAで新たに1800万円の投資が可能になります。

年間の新規投資枠は成長投資枠240万円、つみたて投資枠120万円と変わりませんが、枠が復活するメリットは大きいと思います。

新NISAは手段、運用の目的に沿って検討することが重要

このようにメリットの大きい新NISAですが、あくまでも制度なので新NISAを使うことが目的とならないようにしてほしいと思います。

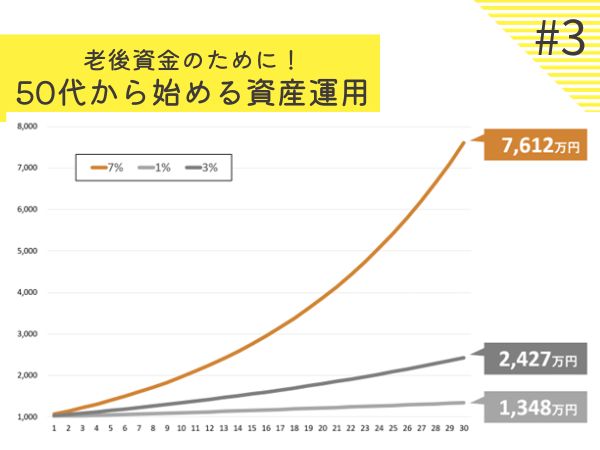

新NISAのメリットを活用しながらも、ご自身の運用目的に合った資産運用を賢く行うことが重要です。運用の考え方は、連載「老後資金のために!50代から始める資産運用」でご説明していきますのでぜひ合わせて読んでいただきたいです。

※情報は2023年9月時点のものです。投資に関する決定はご自身ご判断と責任のもとに行っていただきますよう、お願いいたします。