おすすめの資産運用、積立投資をもっと知ろう

資産運用初心者のためのiDeCo(イデコ)の始め方

資産運用初心者のためのiDeCo(イデコ)の始め方

更新日:2023年05月29日

公開日:2020年11月28日

「iDeCo(イデコ)」とは?どんなメリットがあるの?

毎月、貯金をコツコツしているけれど、金利が低いし、投資とか始めた方がいいのかしら?と考えていませんか。そんな投資初心者の方には、以前「投資初心者におすすめの資産運用方法は『積立投資』」という記事で、積立投資をおすすめしました。

今回は、積立投資の中でも特に始めやすい制度「iDeCo(イデコ)」について詳しくご紹介します。

iDeCo(イデコ)は簡単に言えば、積立投資で自ら年金を準備できる制度です。自分のお金で毎月一定額を積み立てながら、自分の判断で運用していく年金制度のことです。投資信託・個人年金・定期預金などのあらゆる金融商品から自分で商品を選び、それぞれ毎月いくら積み立てるかなども個人の判断となります。そして将来受け取る金額はその運用結果によって変化します。

iDeCo(イデコ)のメリット1:積立金額が「所得控除」の対象に

iDeCo(イデコ)の最大のメリットはなんといっても積立金額がすべて所得控除の対象になることです。例えば毎月2万円の掛け金を積み立てたとすると、年間の掛け金は24万円。この24万円全額が「小規模企業共済等掛金控除」と呼ばれる「所得控除」として取り扱われます。

例えば所得税が10%・住民税が10%の場合、所得税は年間2.4万円軽減され、住民税も年間2.4万円軽減されるので、年間合計4.8万円が軽減されることになります。50歳から始めれば60歳までの10年間で何と48万円の軽減効果を得ることができます。

所得税が20%・住民税が10%の場合なら、年間合計7.2万円の税金が軽減されることになり、50歳から始めれば60歳までの10年間で72万円の軽減効果となります。

iDeCo(イデコ)のメリット2:運用益の税金が「非課税」になる

通常、投資の運用益には20.315%の税金がかかりますが、iDeCo(イデコ)なら運用期間中の運用益が「非課税」になります。

例えば、50歳から毎月2万円を60歳までの10年間積み立てたとすれば、積み立て元本は240万円。そして年率3%で運用できたと仮定すると10年後に約280万円になり、運用益は約40万円になります。

通常の場合はこの運用益に対し20.315%の税金がかかりますので約8万円差し引かれることになりますが、iDeCo(イデコ)の場合は「非課税」になります。

iDeCo(イデコ)のメリット3:受け取るときも控除を受けられる

iDeCo(イデコ)は、原則60歳から老齢給付金として受取を開始できます。受取方法は3つあり、「一時金」で受け取る方法、「年金」形式で受け取る方法、「一時金と年金の併用」で受け取る方法があります。

一時金で受け取る部分については退職所得控除の対象になり、年金で受け取る部分については公的年金等控除の対象になります。

なぜiDeCo(イデコ)は始めた方がいい? 国が推進する理由は

上記のように控除や非課税のメリットがあること以外にもiDeCo(イデコ)をおすすめする理由は、老後の生活設計のためには自助努力が必要になってきていると言えるからです。

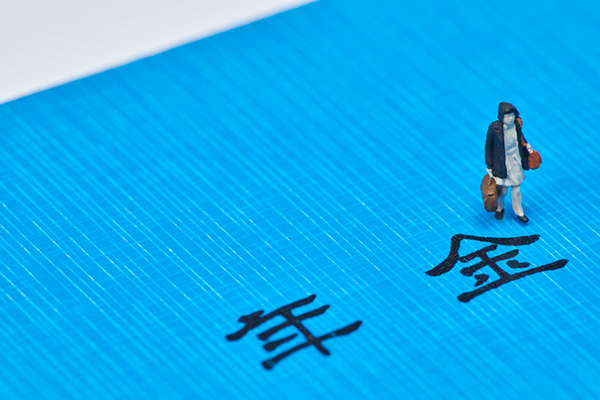

公的年金だけに頼れない

少子高齢化がますます進み、また人生100年時代といわれるような時代の中で、日本の公的年金制度はどんどん疲弊しています。もしかすれば将来受け取る年金額が今よりも減ることになるかもしれないし、受取開始年齢もだんだん遅れるかもしれない。そんな中で、昔のように、公的年金だけに頼って老後の人生を送ることはだんだん難しくなってきているのが現実です。

また国もこういったことを背景から、税制優遇しながら自助努力を促しているのではないかと推測されています。

失敗しないために、資産運用に慣れておく

ただ、自助努力といっても資産運用にはリスクがつきものです。まとまった退職金をもらったので何か運用してみようと、すすめられるまま投資してみたら失敗してしまったという話が後を絶ちません。こういったケースに陥らないように、iDeCo(イデコ)の運用を通じて、なるべく早い段階から資産運用に慣れておくことができるのもiDeCo(イデコ)をおすすめする、もう一つの理由です。

iDeCo(イデコ)には「投資先を分散し、毎月一定額を決まった時期に投資をすることによって投資時期も分散させながら長期にわたって運用する」という、失敗をできるだけ避けるための要素が凝縮されています。また初心者にも毎日が忙しい人にも向いている運用方法です。iDeCo(イデコ)を続けることで運用に慣れておけば、まとまったお金を運用するときになっても失敗しにくくなるでしょう。

積立投資の特徴を解説した「投資初心者におすすめの資産運用方法は「積立投資」も参考にしてみてください。

iDeCo(イデコ)を始める上での注意点

iDeCo(イデコ)を始めるときに注意すべき点があります。それは、「60歳まで引き出せない」ことです。また、始めるなら50代の前半で始めた方がいいでしょう。60歳時点で、加入期間の通算が10年に満たない場合、段階的に最高65歳まで受取を開始できる年齢が遅くなります。

また、以下の点も含め注意しましょう。

- 注意点1:60歳まで引き出せません

- 注意点2:所得控除は本人の所得からのみで、配偶者の所得からは控除できません

- 注意点3:所得がある人でないと、所得控除のメリットが受けられません

- 注意点4:元本割れリスクはあります

iDeCoは運用商品を自分で選び、自分で運用する制度なので、将来受け取る金額があらかじめ確定しているわけではありません。運用商品の中には元本が確保されない商品もあるので積立元本を割り込む可能性があります。

では、いよいよiDeCo(イデコ)の始め方を説明しましょう。始めるにあたっての順序は、以下になります。

- 金融機関を選ぶ(申込書を取り寄せる)

- 毎月の掛け金を決める

- 商品を選ぶ

- 勤務先で必要書類を作成してもらう

- 提出用書類を金融機関に提出する

iDeCo(イデコ)を加入する「金融機関」の選び方とポイント

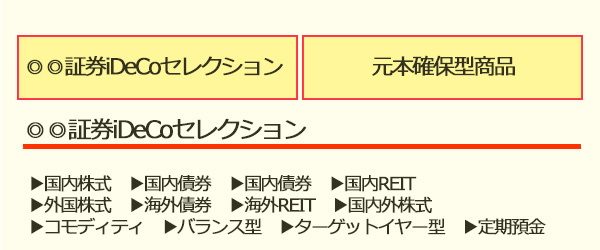

iDeCo(イデコ)は金融機関によって、「手数料」や「商品ラインナップ」が異なります。そのため、iDeCo(イデコ)を始めるときは加入する金融機関(銀行や証券会社、保険会社など)ごとに比較検討しましょう。

運営管理手数料の違いをチェック

加入時にかかる2829円、他、国民年金基金連合会に支払う105円と事務委託先の信託銀行に支払う手数料66円を合わせた171円(毎月)は、どの金融機関でも共通してかかる費用です。

しかし金融機関ごとに、毎月かかる運営管理手数料が0円~458円と違いがあります。0円と458円とでは、10年間継続すればその差は約5.5万円にもなるので、金融機関を選ぶ際にはチェックしておきたいところです。

iDeCo(イデコ)の「掛け金」の決め方

金融機関を決めて、iDeCo(イデコ)の申込書を取り寄せたら次は申込内容を決めます。毎月総額いくら積み立てるのか、そして運用商品を選択して、それぞれいくらずつ投資するのかを決める必要があります。

毎月いくら掛けるか(積立額)を決めましょう

国民年金の加入状況や企業の年金制度の状況に応じて、毎月イデコで積み立てられる限度額は決められています。

- 公務員/月額1万2000円

- 会社員(企業年金あり)/月額1万2000円・2万円※1

- 会社員(企業年金なし)/月額2万3000円

- 専業主婦(夫)/月額2万3000円

- 自営業/月額6万8000円※2

※1 企業年金の種類によって異なりますので、詳しくはこちらで加入資格とともに確認してください。

※2 国民年金基金や付加保険料と合わせて6万8000円が限度となります。

※2 国民年金保険料が未納の月は掛金を納めることはできません。

月々の掛け金は無理がないような金額に設定する必要があります。これから結婚や出産を予定していたり、iDeCo(イデコ)の払い込みが終了する前に早期退職をすることを考えていたりなど収入が減る可能性がある場合は、低く見積もった方がいいでしょう。「本当に60歳まで継続して支払える額なのか」ということかが最も重要になります。

毎月拠出する金額を決めたら、次は商品選びです。商品を選ぶ上でのポイントは「リスク」と「コスト」です。

iDeCo(イデコ)の「商品」の選び方のポイント

リスクを理解して、自分に合ったタイプを選ぼう

まずは「リスク」について。資産運用で預金利率を上回るリターンを得るためには、まず投資信託などの値動きがある商品から選ぶ必要があります。値動きがない商品からは、預金利率を上回るリターンは期待できません。

値動きがあるからこそ将来的な値上がりが期待できるのであり、それは逆に値下がりすることもあり、その結果元本割れする可能性もあります。つまり、リターンを得るためには値下がりリスクと付き合っていく必要があるのです。

「ハイリスク・ハイリターン」というように、値動きが大きければ大きいものほど値上がりも大きくなる一方、値下がりするときも大きいものです。「ローリスク・ローリターン」だと、値動きが小さいと同時に値下がりも小さいが、大きな値上がりは期待できない、ということになります。

運用期間を比較的長く設けることができる人は、投資信託を用いてある程度のリターンを狙うことも可能でしょう。

ただし、もし値下がりリスクを受け入れられない場合には、投資信託などの「元本変動型」商品を選ぶべきではありません。お金を増やすことよりも、減らさず着実に貯蓄していくことを優先し、定期預金などの「元本確保型」商品から選ぶようにしましょう。

「信託報酬」のコストに注目しよう!

次は「コスト」である信託報酬についてお話します。

信託報酬とは、簡単に言えば、投資信託を運用している専門家に運用をお任せするための費用のことです。例えば年率1.0%とか年率0.20%などと記載されていますが、日割り計算して自動的に差し引きされています。これはその商品を保有している間はずっとかかる費用です。商品選択の際にはきちんとチェックしておきましょう。

また同じ投資地域、同じ投資対象でも取扱金融機関によって、信託報酬が違う場合があります。もし投資したい地域と対象が決まっている場合、取扱金融機関を選ぶ際に、信託報酬の部分もしっかりとチェックしておいた方がいいでしょう。

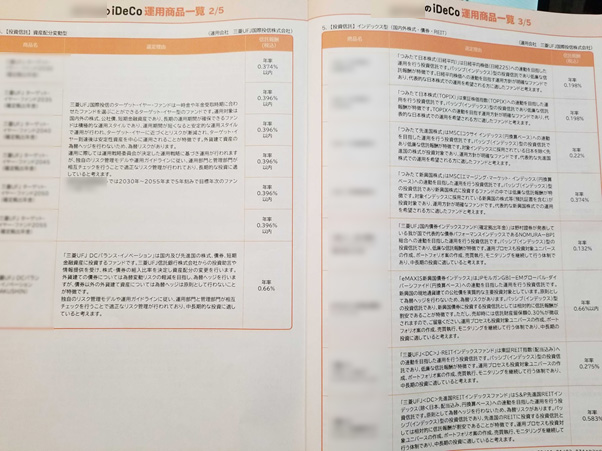

【ここをチェック】iDeCo(イデコ)運用商品一覧の見方

届いた説明書類の中には、運用商品一覧の記載があるはずです。そこをしっかりと読んでみましょう。

主な投資対象をチェック

まずは「主な投資対象」をチェックします。投資信託といってもその中身が何で運用されているかによって大きく変わります。

例えば「国内株式タイプ」であれば日本国内の株式で運用されている投資信託、「外国債券タイプ」であれば外国の債券で運用されている投資信託、ということになります。

「株式投資」とは投資先企業に出資して株主になるということです。その企業の業績の良し悪しの結果がすべて株主に返ってきます。一般的に、経済が成長して業績が良くなる見通しであれば株価は上がりやすく、業績が悪くなる見通しであれば株価は下がりやすくなる傾向にあります。

あらゆる投資家がその企業の業績が今後どうなるのかに常に注目してはいるものの、先が読みにくい分、比較的値動きが大きくなりやすいのが特徴です。わずか数か月で2倍以上に値上がりするケースもあれば、わずか数か月で半分以下にまで下がるケースもあります。

一方、「債券投資」は投資先団体(企業や国など)にお金を貸してあげることです。ほとんどの債券には満期があり、満期のときに貸したお金が返済される約束になっています。なので、投資家は貸したお金が戻るかどうかに注目します。

一般的に、債券は投資先団体の業績が悪くなったとしても倒産するほどではないと読める場合には投資家は安心していられるし、逆に、業績がものすごく良くなったとしても、満期になれば貸したお金が返ってくるだけという将来が読めてしまうので、投資家はその債券が値上がりするだろうとは考えません。つまり、債券は株式より先が読みやすい分、値動きが小さくなりやすいのです。

自分に合う値動きの大きさの商品を選ぶ

iDeCo(イデコ)は長期にわたって資産運用するものなので、運用途中でずっと順調に増えるわけではありません。時には停滞もあり、経済ショックが起きて暴落する可能性だってあります。運用成績が悪いときこそ途中でやめたくなるものです。これではうまくいくはずがありません。

状況が悪くても心が折れずに積立投資を続けられるように、自分に合った商品で運用することが大切です。そのためには「その商品の値動きの大きさに耐えられそうか」に注目しましょう。

途中の値下がりが大きくても積立を継続し、リターンをできるだけ大きくしたいと考える場合には「株式投資信託」を中心に選択するのが良いでしょう。一方、リターンを狙うよりもとにかく値下がりをできるだけ小さく抑えたい場合には「債券中心の投資信託」を選ぶのが基本です。

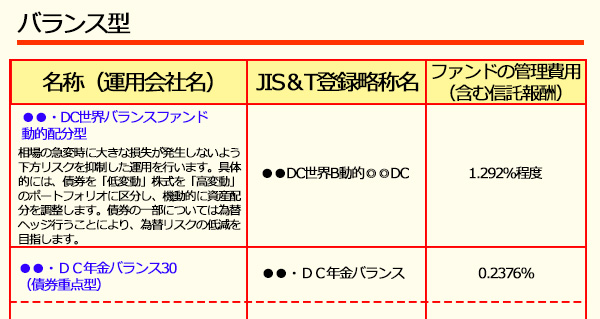

「バランス型」を選ぶという手もあり

株式だけの投資信託では値動きが大きすぎて不安だけど、債券だけの投資信託ではリターンが期待しにくいという場合、それぞれの商品を「ミックス」して値動きの大きさとリターンをバランスさせることができます。

ただ、ミックスすればするほど運用商品数が増えるので、のちの管理が人によっては負担になるかもしれません。そういった人には株式と債券を最初からミックスさせた「バランス型」投資信託を選ぶ方法もあります。

バランス型投資信託の商品名に書かれている30とか50とか70という数字は株式への配分比率(%)のことを指しています。株式比率が高いほど高いリターンを追求していく一方で、その分値動きも大きくなりやすくなります。また同様に、安定型、標準型、積極型などという表現を用いている商品もあります。安定型は株式比率を小さめにして債券比率を増やしたタイプ、標準型は株式と債券をほぼ半分ずつに分けたタイプ、積極型は株式比率を高めにしたタイプです。

「ターゲットイヤー型ファンド」は60歳をゴールとして、若いうちは株式比率を高めに運用し、60歳に近づくにつれて自動的にだんだん株式比率を小さくしていくタイプの投資信託もあります。

外国へ投資する投資信託は為替ヘッジの有無にも注目

外国株式、外国債券の場合は、株式や債券の値動きに加えて投資先の為替変動の影響も受けます。また外国株式、外国債券でも為替変動の影響をある程度低減した「為替ヘッジ付」の投資信託もあります。

一般的には「為替ヘッジ付の投資信託」の方が、同類の為替ヘッジがない投資信託よりも値動きが小さい傾向にあります。外国に投資する投資信託を選択する際にはこれらの特徴を踏まえて検討しましょう。

信託報酬が高い商品は過去の成績をチェック

また信託報酬が比較的高い商品については、それに見合う運用成績が期待できそうかどうか、過去の運用成績などをチェックした上で判断するとよいでしょう。

iDeCo(イデコ)の申し込み手続き・契約後に行うべきこと

会社員として働いている人の場合、iDeCo(イデコ)の申し込み手続き上、事業主に書類を提出する必要があります。

もし運用中に転職することになった場合でも、運用をそのまま継続することができます。ただし、勤務先の変更手続き、国民年金の被保険者種別変更などの諸手続きが必要になります。

また転職先で企業型確定拠出年金に加入する・しないなど、パターンの違いにより手続き方法が異なります。また、iDeCoの加入資格の状況に変更があった場合に変更手続を忘れると、引落しが停止されるケースがありますので注意が必要です。

iDeCo(イデコ)の受け取り方は一時金、年金形式どちらがいい?

さて、運用を始めて、ひと安心。積み立てが満了となって、いざ受け取ることになったときのことをイメージできていますか?iDeCo(イデコ)の受け取りは、60歳以降70歳までに受け取るようになっています。

受取方法は

- 一時金での受取

- 年金形式での受取

- 金融機関によっては一時金と年金を併用する受け取り方も可能です

どの受け取り方法がよいかは人によってさまざまです。税金と手数料の両面から検討しましょう。

まず「一時金受取」の場合は、退職所得とみなされます。iDeCoの一時金受取額に退職金がある人は退職金を加えた額から退職所得控除を差し引きして、オーバーした額を2分の1にした額に課税される仕組みです。そのため退職金がない人や少ない人の場合は、税負担がないので一時金受取がおすすめとなります。

一方、「年金受取」は雑所得とみなされ、iDeCo(イデコ)の年金額に公的年金や企業年金を加えた額から公的年金等控除を差し引きします。

ただ現実には、公的年金などだけで公的年金等控除をオーバーするケースが多く、iDeCo(イデコ)の年金受取分は課税対象になるケースが多いと考えられます。

退職所得は雑所得より税負担が軽くなるので多くのケースでは一時金受取が有利と考えられますが、iDeCoからの一時金や退職金が退職所得控除額を大きく上回る場合には、一時金受取・年金受取をよく検討する必要があります。

また、金融機関によっては一時金受取と年金受取を併用する併給という選択肢もあります。ただし、受け取るたびに手数料が440円かかりますので、年金形式で受取回数を多くする場合にはそれだけ手数料負担が大きくなることについても考慮する必要があります。

iDeCo(イデコ)は税制の優遇の面でとてもお得なので、自助努力をしたいと考えている人には1日でも早く始めたほういいと言っても過言ではない制度です。資産形成は、貯金ばかりという方は、ぜひiDeCo(イデコ)で投資を始めてみてはいかがでしょうか。

※この記事はiDeCoについての理解を深めることを目的としており、特定の金融機関や特定の商品などを推奨することは一切ございません。自己責任において投資判断をしてください。

■教えてくれた人

小川 貴行(おがわ たかゆき)

CFP®認定者、日本証券アナリスト協会認定アナリスト

愛知県出身。関西学院大学商学部を卒業後、証券会社・生命保険会社を経て現在は家計の見直し相談センターで家計・資産運用・保障のコンサルティング、講演などに従事。

■もっと知りたい■