老後資金2000万円問題をきっかけに考えよう

投資初心者におすすめの資産運用方法は「積立投資」

投資初心者におすすめの資産運用方法は「積立投資」

更新日:2023年11月16日

公開日:2020年07月30日

資産運用を始める前に目的やリスクをチェック!

「老後を生きるためには公的年金だけでは足りず、約2000万円の老後資金が必要になる」と、金融庁の金融審議会の報告書から話題になった「老後2000万円問題」。これをきっかけに、年金だけをあてにするのではなく、老後の生活のために自分でも資金を準備しなければならないと感じている方も増えています。

そこで資産運用を始める前に、まずは目的やリスクなどについてチェックしてみましょう。

【記事監修者】

小川 貴行(おがわ たかゆき)

CFP®認定者、日本証券アナリスト協会認定アナリスト

愛知県出身。関西学院大学商学部を卒業後、証券会社・生命保険会社を経て現在は家計の見直し相談センターで家計・資産運用・保障のコンサルティング、講演などに従事。

資産運用の目的を明確にする

ただ漠然と「お金を増やしたいから」という理由で資産運用を始めることはおすすめできません。まずは、老後資金や子どもの教育資金不動産購入資金など、何のために資産運用をするのか、その目的と期間を明確にすることが第一。そして、その目的と期間に適した資産運用を考えることが大切になります。

資産運用にはリスクがつきもの

例えば毎月5万円を年利0.001%預貯金で10年間積立貯蓄した場合、10年後は600万303円(年複利、税金・諸費用は考慮しない)。元本は600万円(5万円×12カ月×10年)なので、増えたお金はわずか303円だけです。一方、同じ毎月5万円を積立投資し、年利5%で運用したとすると、10年後には779万6464円(年複利、税金・諸費用は考慮しない)となり、その差は歴然です。

ただし、資産運用にはリスクはつきものです。いつもこのようにうまくいくとは限りません。時には投資元本を大きく割ってしまう可能性もあり、「この商品は期待できそうだったから100万円投資してみたものの、その後予想もしなかった経済ショックに見舞われて50万円にまで下がってしまった……。景気もしばらく良くなさそう。でもこんな価格では売るに売れないから仕方なく塩漬けするしかない……」といったケースも珍しくありません。

もし来年使う予定のお金がこんなケースに陥ってしまったら大変なことになってしまいます。だからこそ、投資する前に資産運用の目的と期間を明確にしておく必要があるのです。

増やしたいお金は10年以上の長期で考える

あくまで目安になりますが、リスクを伴う資産運用は10年以上の長期スパンで検討しましょう。5年以内に使う予定があるお金では、増やすことよりも「元本が減らないこと」や「換金しやすいこと」を優先して商品を選ぶことが大切になります。

初心者におすすめの資産運用は投資信託を用いた「積立投資」

資産運用といえば、例えば株式投資、債券投資、不動産投資、FX、外貨預金などを思い浮かべるかもしれません。場合によっては魅力的な投資機会を生むことがありますが、これらはいずれも金融・経済の先行きを踏まえて自分に合った運用方法を見つけ出す必要があるため難易度が高く、どちらかといえば中~上級者向きといえるでしょう。

そこで、初心者におすすめなのは投資信託を用いた「積立投資」です。積立投資では金融・経済の先行きなどあまり難しいことを考える必要がなく、積立投資ならではの特徴を押さえて長期継続投資すれば失敗するリスクをかなり抑えることができます。しかも、金融機関によっては月々数百円からの少額でも資産運用をすることもできます。

投資信託とは?

投資信託は、投資の専門家が多くの投資家から集めたお金を運用して、そこで得た利益を投資額に応じて投資家に分配する投資商品です。

投資信託のメリット

少額の資金で株式や債券など複数の資産に「分散投資」することによってリスクを減らすことができますので、初心者の方が最も始めやすい方法の一つといえるでしょう。

投資信託のデメリット

一方、デメリットとしては、投資の専門家に運用を委託する手数料(信託報酬など)がかかるということ。また、商品によっては購入するときや解約するときにも手数料などがかかる場合があります。また、預貯金は元本保証である一方、投資信託は、組み入れられた株式や債券などの価格がさまざまな要因で変動するため、元本保証がされていないこともデメリットです。

それでは、この投資信託を用いた「積立投資」ならではの特徴を見ていきましょう。

積立投資ならではのメリットとは?

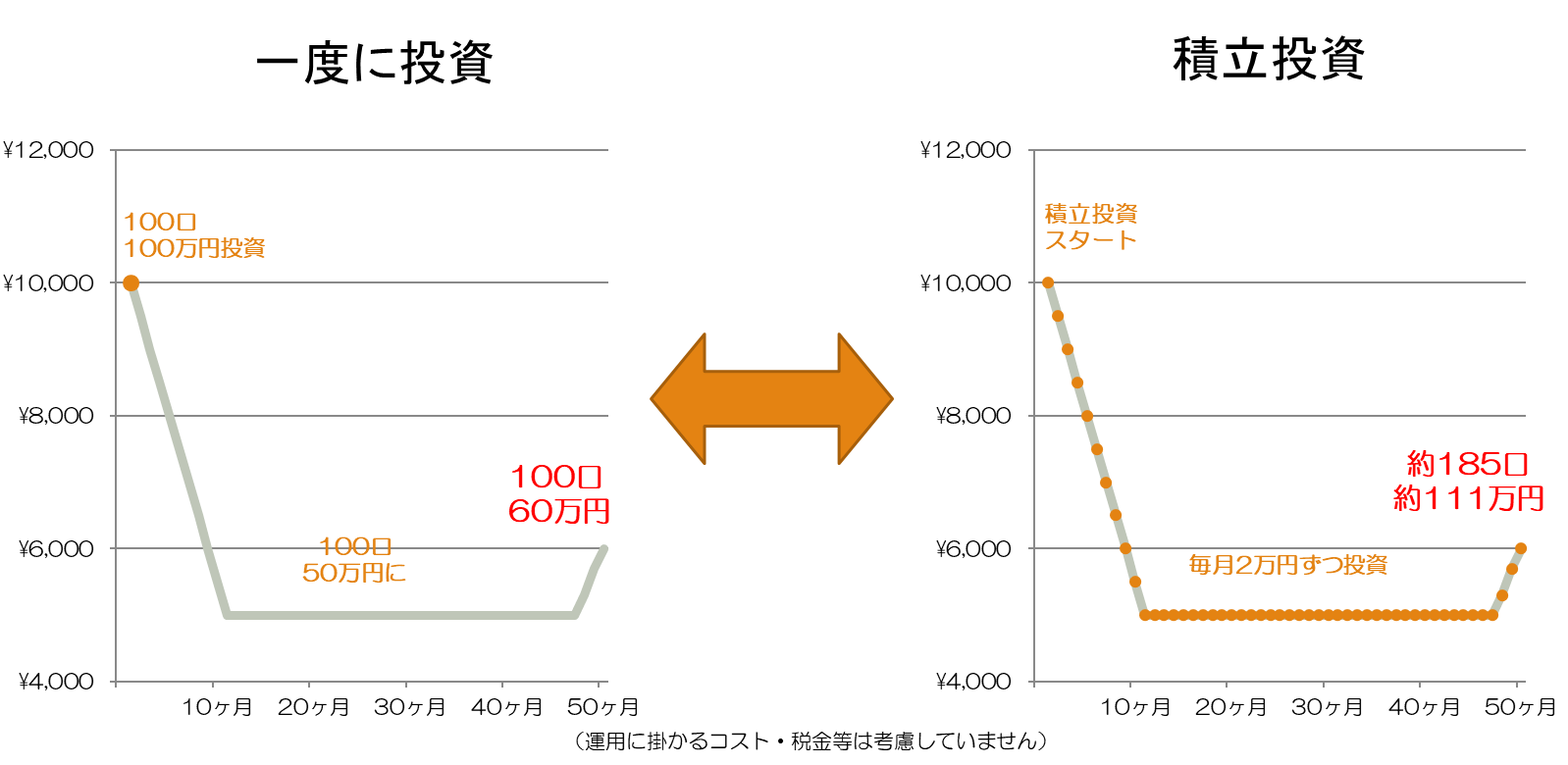

同じ商品に一度に投資した場合と積立投資した場合とで比較してみると、その違いがよくわかります。

一度に投資した場合

仮に、1口1万円のときに手元にある100万円を一度に投資したとすれば、購入口数は100口になります。もしグラフのように値動きをした場合、1口5000円まで値下がりしたときには評価金額は50万円になり、50か月後に6000円に回復したときに売却したとすれば売却金額は60万円。つまり40万円の損失になってしまいます。

積立投資した場合

一方、例えば毎月2万円ずつの投資を50か月続けた場合も投資合計は100万円になります。スタートのタイミングこそ良くなかったかもしれませんが、50か月後にはなんと約111万円になり、約11万円の利益に。全く同じ商品なのに、「一度に投資」と「積立投資」とでは、なぜこんなに結果が違ったのでしょうか?

一度に投資した場合の保有口数は100口のまま変わりません。一方積立投資の場合は、毎月2万円ずつ投資したのですから、購入口数は、1口1万円のときは2口、1口5000円のときは4口購入したことになります。50か月後の保有口数を計算してみると、約185口にまで増えていました。1口6000円で売却したとすれば、一度に投資した場合は100口×6000円=60万円、一方積立投資は約185口×6000円=約111万円。この口数の違いが大きなポイントです!

一度に投資した場合は、購入したときよりも値上がりしないと利益になりませんが、積立投資の場合は、スタートしたときから値下がりしていたとしても、それ以上に口数が増えていれば利益になるのです。

値下がりしたときこそ積立を継続する

積立投資は長期スパンで行うものです。最初にいくら期待できそうな商品を選んだとしても、長期間ともなれば、積立の途中で経済ショックに巻き込まれ、大きく値下がりしてしまうことも珍しくありません。暗い雰囲気の中で投資をし続けることは相当なストレスになることでしょう。しかし、こういったときに売却することが一番もったいないことです。値下がりしているときこそ「口数を増やすチャンス」と捉えて、コツコツ積立投資を継続することが大切です。

積立投資に向いている人

一度に投資するときは、商品の将来性や投資タイミングを考えなければなりません。世界経済や政治情勢、値動きもこまめにチェックする必要があります。日々仕事や家事に何かと忙しい中、こういった情報を効率よく取捨選択することは案外難しく、特に初心者は高値掴みしてしまうおそれがあります。

一方、積立投資は一度積立設定をすれば、それ以降は一定の間隔で一定の金額を自動的に購入するため、投資タイミングに悩むことがありません。また、日々の値動きをこまめにチェックする必要もありません。数か月に一度、運用状況をチェックする程度で十分なので、毎日が忙しくても大丈夫。それでいて高値掴みのリスクも軽減してくれます。まさに積立投資は初心者・毎日が忙しい人にとって理にかなった投資方法なのです!

積立投資の注意点

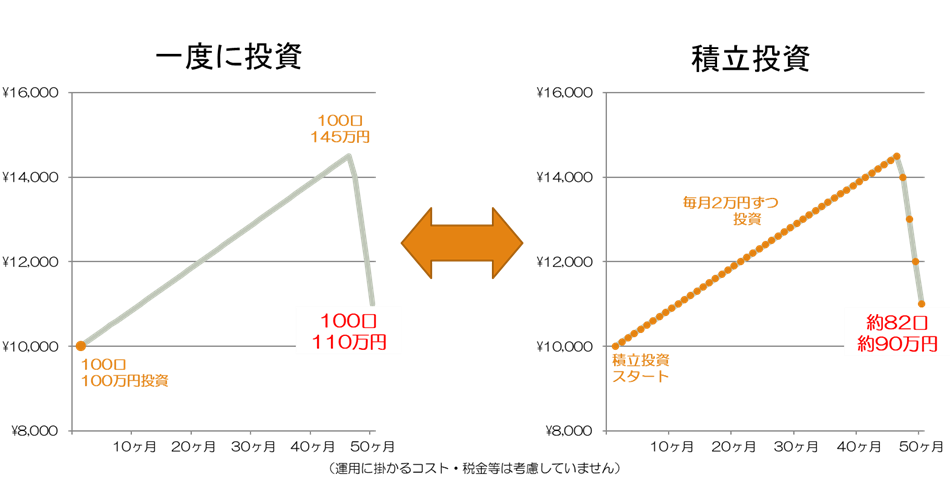

とはいっても積立投資は万全ではありません。「途中までの値動きは好調だったのに、売却する直前に急落してしまった」というような値動きパターンには弱い傾向があります。例えば、図のような値動きパターンです。

一度に投資した場合を見てみましょう。1口1万円で100口投資したものが1万4500円まで値上がりし、そろそろ売却しようかどうか迷っていたところに突然急落してしまい、慌てて1口1万1000円で100口売却したとすれば、売却金額は110万円。売りタイミングはあまり良くなかったのかもしれませんが、結果的に10万円の利益になりました。

一方、積立投資の場合はどうでしょうか。一度に投資した場合と同じタイミングで積立投資をスタートし、同じタイミングで保有口数全部を売却した場合、計算してみると売却金額は約90万円にしかならず、約10万円の損失となってしまいました。なぜでしょうか?今度は先ほどの値動きのパターンとは違って、積立投資をスタートしてからずっと値上がり続けたため、保有口数が約82口とあまり増えない状態のまま価格が急落したしまったためです。

このように保有口数が増やせないまま価格も下がってしまった場合は、結果的に損失になることもあります。こういった状況が起こり得ることを踏まえて、途中である程度利益が出ているような状況では、欲張らずに一部売却して利益を確保しておくことも大切です。

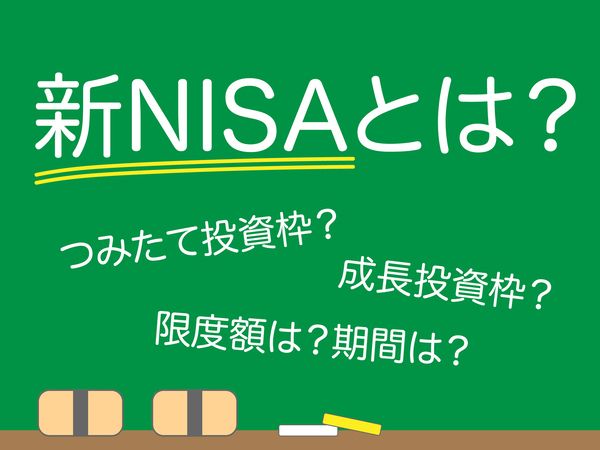

つみたてNISAやiDeCoの検討も

投資にはリスクがつきものですし、投資結果は自己責任です。資産運用初心者ができるだけ失敗を避けるコツは「長期」「分散」「積立」ですが、初心者にとっては商品選びも迷うところ。そこで「つみたてNISA」「iDeCo」を検討してみてはいかがでしょうか。証券会社や銀行等で口座を開設してスタートすることができます。

これらの制度を利用すれば、選択可能な商品があらかじめ絞られていますので、あとはこの中から、なるべくわかりやすくて、できるだけ運用コストの安い商品を選びましょう。ちなみに、iDeCoは元本確保型の商品を選ぶことも可能です。また、これらの制度を利用することによって税制優遇も受けられ、同時に「長期」「分散」「積立」も自ずと実践されて、失敗を避ける仕組みが作られるようになります。

まずは少額でスタートし、値動きに慣れることからスタートしてみてはいかがでしょうか。

主な運用方法とそれぞれのメリット・デメリット

これから資産運用を始めようとする初心者の方におすすめなのは、投資信託を用いた「積立投資」ということをお話ししてきました。ただ、他の運用方法も気になるところ。そこで、主な資産運用の方法について、それぞれのメリットとデメリットをあわせてご紹介します。失敗を避けるためには特にデメリットに注目しておきましょう。

債券

債券は、国や地方公共団体、企業などが資金調達のために発行する借用証書で、国が発行する「国債」、地方公共団体が発行する「地方債」、企業が発行する「社債」などがあります。債券のうち「利付債」は、利息が定期的に支払われ、満期時には利息に加え、債券の額面金額と同額が払い戻される仕組みとなっています。また、利息が支払われない代わりに割引価格で購入する「割引債」というのもあります。

債券のメリット

債券は購入数量が決まれば将来どれくらいの利息や償還金が入るか見通しを立てることができるので、計画的な収入源として考えることができます。例えば、子どもの学費の運用手段として用いるのも良いでしょう。

債券のデメリット

買い付けた債券の発行体の業績が落ち込んだり財務状況が悪くなるなどにより、利息の支払いや償還ができなくなる可能性もあります。そのため、購入前に財務格付け等の信用度を調べておく必要があります。また、償還前に売却する場合の金額は、額面金額ではなく金利水準の変化により変化しますので、金利が上昇した場合には元本割れを起こす可能性があります。金利が低い時期に、満期までの期間が長い固定金利の債券に投資することは、あまり効率が良いとはいえないかもしれません。

さらに、外貨建て債券(外国債券)の場合は、これらのリスクに為替変動リスクが加わるため、利息や償還金が変動します。このため、数年内に使い道が決まっているお金については外貨建て債券での運用は避けた方が無難でしょう。

株式

上場企業が発行する株式を証券会社を通じて購入することで株主となります。債券と違って償還(満期)がありませんので、換金したいときは再び証券会社を通じて売却することで換金することができます。また、株価は将来の業績動向などをにらんで常に変動しています。

株式のメリット

株式投資の一番の醍醐味は何といっても値上がり益。業績の変化などにより、場合によっては株価が何倍にも上昇するケースがあります。また保有中は、利益の一部として配当金を受け取れる他、企業によっては保有株数に応じて株主優待を受けることができます。自分がよく利用するお店やブランドの株主となれば、そのお店の商品や商品券を株主優待として受け取ることもできるかもしれません。また、株主として、株主総会の決議にも参加できるようになります。

株式のデメリット

一方、デメリットとしては、企業業績や市場全体の動向によって株価が下落したり、場合によっては倒産して株式価値が無くなってしまうリスクがあります。銘柄選びの際には四季報などで内容を入念にチェックしておくことが大切です。また短期売買をする場合は、企業内容や政治・経済の動向だけでなく、需給動向なども常にチェックする必要があるので、初心者が行うにはハードルが高いといえるでしょう。

FX

FXとは「Foreign Exchange」の略で「外国為替証拠金取引」のこと。日本円をアメリカドルに替えるなど、異なる2つの通貨を交換する取引をします。

FXのメリット

FXの一番のメリットは、「レバレッジ」があること。レバレッジとは、預けたお金の何倍もの金額を取引できるFX特有のシステムで、最大25倍までの取引が可能になります。たとえば、手元に100万円があるときには、最大2500万円を取引できるようになるのです。また、外貨預金に比べて手数料が非常に安く、24時間いつでも取引できます。また、金利の低い通貨を売って金利の高い通貨を買えば、その金利差で収益を得ることも可能です。逆に、金利の高い通貨を売って金利の低い通貨を買えばその金利差を支払うことになります。また、売りから取引をすることも可能です。

FXのデメリット

レバレッジはメリットになりますが、大損するデメリットとなる可能性もあります。レバレッジを効かせて、実際に手元にあるお金の何倍もの金額で取引をした結果、予想がはずれてしまえば、利益どころか大きな損失を受けることになりかねません。24時間取引が可能なのはメリットですが、逆にいえば寝ているときも常に相場が動いているため、朝起きたら大損していた、なんてこともあり得ます。FXは常にリスク管理が必要になるため、投資経験を積んだ中~上級者向けといえるでしょう。また、余裕資金で取引することが大切です。

外貨預金

日本の預貯金は金利がとても低いですが、日本の金利と比べて相対的に金利が高い外国通貨もあります。そこで、外貨預金のメリット・デメリットを見てみましょう。

外貨預金のメリット

日本円よりも相対的に高い金利の通貨では日本円よりも高い金利を受けることができます。また、為替レートが円安に振れた際に差益が得られます。例えば30万円をアメリカドルで運用する場合、日本円からアメリカドルに替えるときに1ドル100円なら30万円は3000ドルとなります。その後、日本円に戻すときに1ドル110円になっていれば、3000ドルは33万円となり、3万円の利益(税金、為替手数料等コストを除く)が得られるのです。

外貨預金のデメリット

まず、購入時よりも円高に進んだときに引き出すと、為替による損が生じてしまいます。そして、預金保険制度の対象外なので、預け入れた金融機関が破綻した場合には預け入れたお金が戻らない可能性があります。また、日本円から外貨に替えるときも、外貨から日本円へ替えるときも、どちらも為替手数料がかかることも忘れてはいけません。

不動産投資

アパートやマンションなどの不動産を人に貸して、家賃収入を得るのが不動産投資です。日本全体では人口が減っていますが、例えば日本の中でも人口が増加傾向にある東京、あるいは人口が増え続けているアメリカのように、借りたいという需要が常に見込めそうな地域の不動産投資の人気が特に高いようです。

不動産投資のメリット

不動産投資のいいところは、一度入居者が見つかれば毎月決まった金額の収入が得られることです。老後、年金暮らしになったとしても、毎月一定の収入があれば、大きな安心感を得ることができるでしょう。また、ローンを組むこともできるため、物件を現金で一括購入できる金額を持っていなくても、ローン審査が通れば不動産投資を始められます。

不動産投資のデメリット

不動産投資でもっとも大きなリスクが、空室となること。空室となる期間は家賃収入がゼロになるため、ローンを組んでいればその返済が滞るおそれもあり、収益どころか大きな損失を被る可能性もあります。また、不動産は経済状況の影響を受けやすく、老朽化が進んだり空室率が高い物件などの場合は、売却したいときに希望の価格でなかなか売れない……というケースもあり得ますので、需要の高いエリアの物件をなるべく割安に購入するなどの物件選びも重要になります。

※この記事は2020年7月公開の記事を再編集して配信しています。

■もっと知りたい■