50歳になったらやってはいけない家計の話(2)

老後資金の退職金で「家」を買ってはいけない

老後資金の退職金で「家」を買ってはいけない

更新日:2022年10月18日

公開日:2019年10月25日

退職金を頭金にして持ち家を購入してはいけない理由

「退職後に家を買う。そんな人いるの?」と思うかも知れませんが、退職金を頭金にして家を買う人は意外といらっしゃいます。

やはり、持ち家は夢という方が多いのですね。きっと、いまの50代半ば、60代前後の人たちは、「家を持って一人前」などと言われ続けて育ったのだと思います。

だから、退職金というまとまったお金が入ると、これを頭金にして夢のマイホームを買おうと思うのかも知れません。

あるご夫婦は定年を機に郊外の一戸建てを購入されました。マイホームが夢だった奥様はたいそう喜ばれて、ガーデニングに励まれたそうです。「花の苗って高いんですね」とおっしゃったのはご主人。毎シーズンお金が飛ぶことを考えると、不安になるとおっしゃっていました。

新しいおうちは素敵です。新しいおうちをキレイに保ちたいお気持ちはよくわかります。でも、収入より支出が上回ってしまうのはダメなのです。キャッシュで買ったからローンがない、というのは手持ちキャッシュがないということの裏返しです。

あるいは、自分の家があれば雨露はしのげるので、収入が途絶えたとしても何とかなると考えて持ち家を購入する人もいます。賃貸だと、もし自分が働けなくなったとき、家賃を払うことができず追い出される恐れがあると思っているのでしょう。

確かに、自営業の場合は考えられますが、会社員だった人は大丈夫です。老齢厚生年金という定期収入があるわけですから、それで家賃は十分にカバーできるでしょう。もし、年金ではカバーできないほど家賃の高い物件に住んでいるのであれば、そもそも定年になった時点で、そこを引っ越すべきだと思います。

現時点で賃貸マンションなどに住んでいる人で、定年になったら退職金を頭金にして家を買おうなどと思っているとしたら、悪いことは言いませんから、止めましょう。退職金を頭金にして持ち家を購入した人は、本当に悲惨な老後を過ごすことになるリスクが一気に高まります。

終の棲家になるのは家ではなく介護施設

これからの時代、誰にとっても終の棲家は施設になると思います。子供がいない夫婦だったらなおさらですし、単身者もそうです。

そう考えると、いまの住まいは賃貸マンションという方の場合は、そのまま施設に入るのが得策だと思います。施設に入るとき、それなりに高額なお金を払う必要があるのですから、それ以前にわざわざ持ち家を購入して、手元資金を減らす必要はどこにもないのです。

一方、すでに持ち家を買ってしまった人は、施設に入るとき、持ち家を売却して入居一時金などに充てるという方法を取ることができます。ただし、そうするのであれば一度、冷静に自分が購入した物件の価値を検証しておく必要があります。

たとえば、いま住んでいる自宅が一軒家だとしたら、必要以上に安く買い叩かれる恐れがあります。一軒家を購入した多くの人、それも分譲ではなく注文住宅を購入した人は、いざそれを売却しようとした時に、大変苦労するはずです。

というのも、注文住宅の場合、前オーナーの想い入れが建物の構造、デザインに強く反映されているからです。この手の物件は、前オーナーと同じ感性を持った人が買い手として現れない限り、売却できませんし、売れた時にはかなり値段が下げられているはずです。

一軒家に住んでいる人は、よりシビアに持ち家の資産価値を見積もる必要がありそうです。また、建物は築20年も経つと、価値がほぼゼロと言われていますから、基本的には建物を建てている土地そのものの価格がどうなるのかが、資産価値を大きく左右します。

よく考えてみてください。いまの年齢が60歳だとしたら、健康寿命まで残り12年程度です。健康寿命を超えた時点で施設に入ると仮定した場合、せいぜい住めるのは12年程度です。ときどき孫が遊びに来るのでお庭の付いた家が欲しいという人もいらっしゃいますが、そのために一軒家を購入するのはあまりにも不経済です。

そんなことをするくらいなら、むしろ家族揃って旅行に行き、そこで一緒に遊んだ方が、お孫さんも喜ぶのではないでしょうか。

住宅ローンを抱えている場合退職金で完済してはいけない

すでに家を買っていて、住宅ローンが残っている人もいらっしゃるでしょう。

40歳で持ち家を購入するとき、35年の住宅ローンを組んだら、完済時の年齢は75歳です。65歳で定年を迎えた時点で、残り10年間も住宅ローンを返済し続けなければなりません。

憂鬱になりますよね。収入はどんどん目減りしていくのに、住宅ローンの返済義務は残っているのです。

簡単にシミュレーションしてみましょう。40歳で35年返済の住宅ローンを、フラット35で3000万円借り入れました。自己資金は1000万円で、4000万円のマンションを購入したという前提です。2019年4月時点のフラット35の適用利率は1.27%で、元金均等償還方式を選択します。

以上の条件でシミュレーションした場合、3000万円の借入に対して、実際に返済する総額は4034万円です。これを35年間、420回の返済回数で返済していった場合、65歳の時点での残債額は996万円。まだ1000万円近いローンが残されているわけです。ちなみに、毎月の返済金額は5万5261円で、年2回のボーナス月には19万9926円の増額返済になります。

さて、これを75歳まで返済し続けるべきか、それとも退職金で一気に約1000万円の残債を返済するべきか、悩ましいところです。

75歳まで返済し続ける場合、定年後はボーナスがありませんから、年2回のボーナス月の増額返済分を、ほかの月に分けて上乗せすると、毎月の返済金額は7万9371円になります。定年になってから10年間、収入は減っているのに、毎月約8万円も住宅ローンを払い続けなければなりません。それは憂鬱でしょう。

一方、退職金で約1000万円を完済してしまえば、おそらく精神的にはかなりスッキリするはずです。でも、退職金の額が1000万円しか無かったら、全額を住宅ローンの返済に回すことになります。老後の生活を支える大事な生活費となるはずの退職金が、ゼロになってしまうのです。確かにスッキリはするかも知れませんが、これはこれで、やはり嫌なものですね。

退職金で払わなくてもいい理由:返済期間後半の繰上げ返済は効果が少ない

日本人は借金をすることに対して負い目を感じる傾向が強いようで、だからこそ退職金で住宅ローンを完済しようとするわけですが、私はお勧めしません。

おそらく、住宅ローンを返済しなければという強迫観念は、夫が先に亡くなったとき、残された妻が大変になるからという思いやりがあるのだと思いますが、夫が亡くなったら「団体信用生命保険」の保険金で残債を完済しますから、何も心配はいりません。夫は心置きなくあの世に旅立てるというわけです。

もちろん、夫がいつ亡くなるかを事前に的確に予測するのは不可能ですから、団体信用生命保険で残債を完済するというのは、あくまでも予期せぬ事態への対応になります。ただ、夫婦揃って長生きすることになったとしても、やはり退職金での住宅ローン完済は、止めておいたほうがいいでしょう。

なぜなら、定年後の決して短くない時間を生きていくうえで、手持ちの現金は何よりも大事になってくるからです。

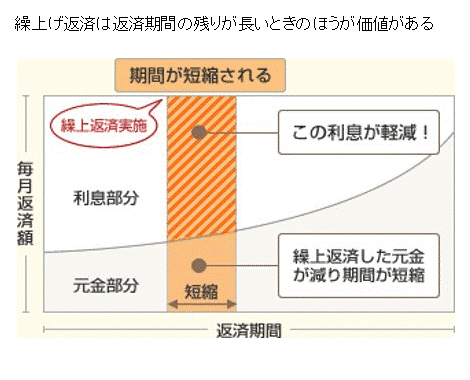

それに、繰上げ返済は、返済期間の残りが長いときなら利息の軽減効果が高く価値がありますが、残り10年ほどの期間では効果が高くありません。

住宅ローンが払い終わるまで何とか頑張って働き続けるか、それが厳しければ、いくらで売れるかという問題はありますが、売却して、売却代金で残債を相殺するという手もあります。

とにかく、退職金は最後の命綱だと思ってください。たとえ1000万円しか受け取れなかったとしても、あるのとないのとでは大違いです。退職金はできるだけ温存することをお勧めします。

次回は老後資金のために気を付けるべき、子供とお墓についてお話しします。

※本記事は、山中伸枝著『50歳を過ぎたらやってはいけないお金の話』(東洋経済新報社/1400円・税別)より一部抜粋して構成しています。

■もっと知りたい■

- 老後資金はいくら必要?いつから貯めるべき?

- 一生お金に困らない!年金家計簿のつくり方

- 足りないって本当?60歳過ぎて年金で慌てない対策は

- 女性は2000万円問題を機に老後の生活を考えよう

- 老後の貯金はいくら?2000万円必要か計算しよう

- 50代の貯蓄はいくら?老後資金の貯蓄をするには?

- 老後資金はいくら必要?まずは定年までの金額を計算

■特集:50歳になったらやってはいけない家計の話

- 老後資金を守る、50歳を過ぎてからの家計の見直し

- 老後資金の退職金で「家」を買ってはいけない ★今回

- 老後資金のために気を付けるべきは、子供とお墓

山中伸枝著『50歳を過ぎたらやってはいけないお金の話』発売中

「退職金を受け取ってお金持ちになれたカモ」、「俺ってまだまだイケてるカモ」、「定年後、逃げ切れるカモ」など、自分ではうまく行っていると思い込んでいながら、悲惨な状況に陥ってしまう人が後を絶ちません。特に定年前後の5年間は要注意。そんな「カモ期」にいる人が留意するべきお金のポイントが詳しく書かれています。

※Amazonや全国の書店でもお買い求めいただけます