定年が見えてきたら考えたい

退職金を上手に運用して将来のリスクに備えよう

退職金を上手に運用して将来のリスクに備えよう

更新日:2023年11月14日

公開日:2021年09月05日

監修者プロフィール:小川 貴行さん

おがわ・たかゆき CFP®認定者、日本証券アナリスト協会認定アナリスト 愛知県出身。関西学院大学商学部を卒業後、証券会社・生命保険会社を経て現在は家計の見直し相談センターで家計・資産運用・保障のコンサルティング、講演などに従事。

何種類あるの?「退職金制度」

退職金とは、正規雇用の従業員が定年退職を迎えたときに受け取るお金。退職金の金額や計算方法、受け取り方は企業によって異なります(※企業独自の制度なので、退職金がない会社も多くあります)。

一般的な退職金の受け取り方は主に4つあります。まずは自分の会社はどのような内容になっているのか、就業規則や退職金規定を確認してみましょう。

退職一時金

退職一時金とは、定年退職を迎えるタイミングで退職金が一括で支給される方法です。数百~数千万円の大きなお金が一度に入ってきます。

企業型確定拠出年金(企業型DC)

企業型確定拠出年金とは、企業が毎月掛け金を拠出して、従業員が自分で資産運用し年金資産を形成するものです。掛け金は企業が支払いますが、運用は従業員個人が行うので、運用の成績は自己責任となります。将来受け取れる額は運用次第で変わります。

企業にとっては、仮に運用が失敗して資産が減少してしまっても補填する義務はありません。社員にとっては自分で運用する負担がありますが、運用がうまくいけば金額が大きくなるというメリットもあります。

確定給付企業年金

確定給付企業年金とは、企業が保険会社や信託銀行など外部の組織に年金資金の運用や管理を委託し、あらかじめ決められた額の退職金が従業員に支給される制度です。

仮に運用に失敗し必要な額を準備できなかった場合、不足分は企業が補填して支払う義務があります。

退職金共済

退職金共済とは、退職金を独自で準備することが難しい中小企業などが退職金を積み立てる制度です。

すべての業種の中小企業が対象となる「中小企業退職金共済」、特定の業種が対象となる「特定業種退職金共済」など、独立行政法人「勤労者退職金共済機構」と契約を結び掛け金を支払うことで、運用を委託できます。

ほかにも、商工会議所などが運営する「特定退職金共済」もあります。この制度では退職金の請求は企業に対してではなく、運営組織に行うことになります。

退職金の受け取りに税金はどのくらいかかる?

退職金を受け取る際には、退職所得として「所得税」と「住民税」がかかります。また、退職金の受け取り方によっても税金のかかり方は異なるので、事前にしっかりチェックしておきましょう。

一時金として一括で受け取る場合

退職金を一時金として一括で受け取る場合、「退職所得控除」が適用されます。

<退職所得の計算>

退職金のうちどのくらいが課税対象となるのか「退職所得金額」を算出します。

「収入金額(源泉徴収される前の金額)- 退職所得控除額 × 1/2」で算出されます。

<退職所得控除額の計算>

退職金にかかる税金を軽減する退職所得控除額は、勤続年数によって計算が変わります。

20年以下:40万円×勤続年数(80万円に満たない場合には、80万円)

20年超 :800万円+70万円×(勤続年数-20年)

(勤続年数に1年未満の端数があるときは、1年に切り上げて計算)

以下のケースで計算してみましょう。

・退職金支給額2400万円

・勤続年数26年

退職所得控除額=「800万円+70万円×(勤続年数-20年)」

800万円+70万円×(26年-20年)=1220万円

1220万円が退職金から控除されることになります。

次に課税の対象となる退職所得金額を計算します。

(2400万円-1220万円)×1/2=590万円

つまり、退職金2400万円のうち590万円が課税対象額となります。

年金払いで受け取る

退職金を一括ではなく、年金として分割で受け取ることもできます。その場合は公的年金と同じ「雑所得」になるため、「退職所得控除」ではなく「公的年金控除」の適用となります。

一般的な退職金の使い道

退職金は本来、老後のための大切なお金のはずですが、大きなお金を手にしてついつい使い過ぎてしまい、肝心の老後資金が不足するという人もいるようです。

何に備え、何に使えばいいのか、一般的な退職金の使い道をご紹介します。

年金で不足する生活費の補填

退職金の代表的な使い道として、老後の生活費の補填を挙げる人が多くみられます。正社員時代ほどの収入がなくなる定年後は、年金で足りない生活費のために、貯蓄を切り崩すか働くかして生活していくしか無い場合もあります。

そのため、退職金を老後の生活費目的で貯蓄する人が多いようです。

資産運用

老後に必要な資金を確保し、さらに余裕資金がある場合は資産運用を始める人も少なくありません。ただし、資産運用にはリスクもつきもの。手元資金が不足しないように、余裕資金で運用することが大切です。

介護や施設の入居費

親の介護は家族にとって精神的にも体力的にも大きな負担となるため、施設へ入所するという選択肢は持っておきたいところ。施設に入所するにも一時金や月々の費用がかかるため、入居費として退職金を使う人もいます。

家のリフォーム

家も何十年と住んでいるうちに、メンテナンスが必要になってきます。年齢とともに手すりや介護用ベッド・玄関スロープの設置、バリアフリー対策などをする必要性が出てくるかもしれません。

住宅ローンの返済

一度に大きなお金が入ってくるタイミングで、住宅ローンを一括返済する人も少なくありません。しかし無理をして返済に回し過ぎると手元の現金が無くなり、医療費など、いざという時の出費に困ることもあるので注意しましょう。

車の買い替え

子どもが独立して、これまでのファミリーカーから小さな車に買い替える人や、自動運転支援システム搭載車など安全性が高い車へ買い替えるケースもあります。

子や孫への援助

子どもが結婚し孫が生まれれば、住宅購入への資金援助や孫の教育資金など、想定以上の出費があるかもしれません。お祝い事があるたびに出費があり、普段会う中でも洋服やおもちゃなど買ってあげるシーンも想定しておきましょう。

「人生100年時代」長生きリスクに備える

このように、さまざまな使い道がある退職金ですが、大切な老後資金であることを忘れてはいけません。

平均寿命の延びとともに、「人生100年時代」という言葉が聞かれるようになりました。長生きをすればするほど生活費や医療費・介護費はかかり続け、年金や貯蓄が足りなくなるのではと不安視する人が増えています。

老後にかかる費用は人によってさまざまですが、老後にどんなリスクがあるのかを知っておきましょう。

生きているだけでお金はかかる

総務省の発表している「家計調査報告(2019年)」では、高齢夫婦(夫65歳以上、妻60歳以上の夫婦のみ)の無職世帯におけるひと月の家計収支が、平均約3.3万円不足しているという統計が出ています。

年金で賄いきれない分は、貯蓄を切り崩しながら長生きする年数分必要となってきます。収入を増やすなら定年後も働かなければならず、働き続けるためにも早いうちから生活習慣に気を付け、健康寿命を延ばすことが重要になってきます。

いざという時お金に困るケース

<医療費>

老後の医療費と聞くと、「いったいどのくらいかかるのだろう?」と不安になります。公的な健康保険制度では、年齢や所得によって自己負担の割合が変化します。自分の負担割合がどのくらいか把握しておきましょう。

- 65~74歳は、原則2割負担

- 75歳以降になると1割負担(一定所得以上は2割負担)

- 現役並みの所得者は対象外となり3割負担

また、医療費が高額になった場合には「高額療養制度」を利用することで、一定の上限を超えた分を国が負担してくれます。

一方で、自由診療や先進医療は高額療養制度の対象外であり、健康保険適用外となります。他にも入院時の食事代や差額ベッド代、通院する交通費なども健康保険の適用外です。

安心して治療を受けられるよう貯蓄を確保しておくことや、民間の医療保険などで備えることも検討してみましょう。

<介護>

親を介護する際にもお金がかかります。特に心配なのは、仕事を辞めて介護に専念しなくてはならないケース。収入が途絶えるだけではなく、自分の将来の老後資金にも影響を及ぼします。

介護施設に入所することができれば良いですが、入所待ちが多くすぐには入れないのが現実です。介護の問題は一人で抱え込まず、まずケアマネジャー(介護支援専門員)など専門家に早めに相談し、解決策を模索しましょう。

そのほかにも、台風や震災などによる住宅被害や修繕費といった予期せぬリスクもあるかもしれません。

退職金運用プランと選び方

「長生きリスク」や年金金額の引き下げなど、将来への不安から、最近は退職金を運用して老後資金を増やそうと考える人も増えています。

初めて資産運用に挑戦する人であれば、損をするのではと大きな不安があると思います。確かにどの商品にもメリット・デメリットはあり、失敗したときの損失は自己責任となります。とはいえ運用方法はさまざまあり、商品によってリスクの大きさも異なります。

きちんとリスクを理解し、無理のない範囲で運用することが大切です。

ここでは、退職金を運用するときの注意点とコツを紹介します。

安心第一なら「定期預金」と「個人向け国債」

退職金の運用で安心を第一に考えるなら、まずは定期預金を検討しましょう。

一般的に普通預金よりも金利が高く設定されていることが多いですが、

特にネット銀行では、金利や預け入れ金額・期間など金融機関によって異なるので、よく比較すると良いでしょう。

もう一つ、運用で安心を優先したい場合に検討したいのが「個人向け国債」。国債とは国が発行する債券のことで、利子の支払いが年2回あり、年率0.05%(税引前)の最低金利が保証されています。

また、銀行や証券会社などの金融機関で1万円から購入することができ、満期を迎えると元本が目減りすることなく戻ります。

ただ、こうした商品は元本が減らないので安心な一方で、運用するという面では金利が低く、大きな収益は期待できません。多少のリスクはあっても、より効率的に資産を増やしたいという場合は、投資信託を検討してみましょう。

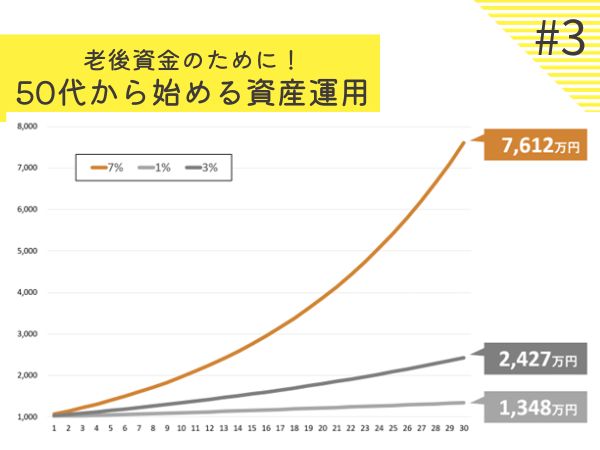

積極的に増やしたいなら「投資信託」

投資信託とは、個人が自分で運用するのとは異なり、運用の専門家であるファンドマネージャーが株式や債券などで運用する金融商品です。1つ投資信託でさまざまな地域・商品に分散投資することができ、購入金額も少額からスタートできることから初心者にも手掛けやすい商品と言われています。

とはいえ、投資信託の運用成果は投資信託の中に含まれる株式や債券などの値動きによって変動しますので、上手くいって収益が得られることもあれば、値下がりすることもあり、場合によっては投資元本を下回ることもあります。

つまり、一般的に投資信託は定期預金や個人向け国債よりはリスクの高い運用方法となります。

なぜ運用に失敗するのか?

投資信託などの投資商品を購入する際には、将来の値上がり期待や分配金などの収益期待から商品を選びたくなるものですが、過度な期待は禁物。

というのも、資産運用での失敗の多くは、保有商品が期待通りにいかず、値下がりしたときに発生しやすいからです。

多くの場合、人間は「儲けたい」以上に「損したくない」という気持ちが強いものです。期待通りに物事が進めば良いのですが、期待に反して値下がりしたとき、ある程度の値下がりまでなら我慢できるかもしれません。「損したくない」ので、投資元本まで回復するのを待つことが多いでしょう。

でも、問題はここからさらに値下がりしたとき。ここで今までの自身の判断が失敗だったことを自覚します。「もっと値下がりしたらどうしよう」という焦りの感情も生まれます。すると、保有すること自体が大きなストレスとなり、我慢できずに損失覚悟で手放してしまうのです。

このような状況に陥るのは私たちだけではありません。他の投資家も同じような感情になっています。

後から振り返ってみれば、結果的に「一番安いところで手放してしまった」となることが多く、「もう二度とやるもんか!」となるわけです。

どんな投資商品にも値下がりはつきもの。こうして大きく値下がりした時に我慢できずに手放してしまっていては、上手くいくものも上手くいかなくなってしまいます。

失敗しないためのコツ

長期の資産運用で失敗しないためのコツは、値下がりしたときでも保有し続けられるかどうかの観点から商品を選ぶことです。

長期で運用するなら、運用環境が良いときもあれば悪いときもあります。運用環境が悪いときでも保有し続けられるよう、なるべくリスクの高い商品は避け、安定的にコツコツ運用する心構えが大切です。

リスクの低い商品はすぐには収益が見込めないかもしれませんが、目先の損益に囚われず、10年・20年を目安にするなど長期的な視野でゆったり構えることが肝心です。

もちろん、長期で商品を保有することを前提に商品を選ぶなら、保有している間にもかかる運用管理費用などにも気を配っておきましょう。

また、退職金を運用する前に、つみたてNISAなどの税制優遇口座を利用しながら、少額でも良いので積立投資をしてみるなど、いまのうちから少しずつ、値動きのある資産運用に慣れておくのも良いでしょう。

退職金は老後のリスクに備える大切なお金です。いざという時に「こんなはずじゃなかった」とならないために、将来起こりうるリスクをしっかりと把握して、無理のない安定的な運用を心がけましょう。

※この記事は2021年9月の記事を再編集して掲載しています。

■もっと知りたい■