「一時金」「年金」どちらで受け取るのがいい?

退職金に税金はかからない?税理士のパターン別解説

退職金に税金はかからない?税理士のパターン別解説

公開日:2020年04月23日

退職金の受け取り方を考えていますか?

多くの企業で導入されている退職金制度。定年を迎えると、会社から退職金が支給されます。その退職金の受け取り方は、「一時金(一括受け取り)」や、「年金(分割受け取り)」として一定期間受け取れるもの、「一時金と年金の組み合わせ」などがありますが、その受け取り方法によって税金が変わってくることをご存じでしょうか。

受け取り方法が会社で決められている場合には、選択の余地がありません。しかし、自分で自由に決められる場合には、できるだけ税金を少なくしたい、と考えるのが普通です。その受け取り方法によって、どのように税金が変わってくるのか確認していきましょう。

退職金を「一時金」として一括受け取りする場合の税金は?

一時金の場合、多くの企業では、定年時の給与額と在職していた期間を基にして計算されます。

退職金を「一時金」として受け取ると、「退職所得」として取り扱われることになります。「退職所得」とは、退職したことにより“一時”で、一括受け取りをした給与のことを指します。

「退職所得」にあたるものには、「退職手当」や「一時恩給」、「解雇予告手当」「確定給付企業年金法等の規定に基づいて支払われる一時金」などがあります。

退職金がなぜ支給されるのかというと、長年の功労に報いるためや退職後の生活を支える大切な資金のため、と考えられています。そのため、退職所得は他の所得に比べて税金が優遇されています。

一時金(一括受け取り)の退職所得が税制で優遇されているポイント

【ポイント1】控除額が大きい

まず課税対象となる収入金額(課税所得金額)から「退職所得控除額」が差し引かれますが、その控除額が大きいのです。

【ポイント2】税率が軽減されている

控除額が大きい上に、控除額を引いた金額にさらに2分の1を掛けた金額に税率を掛けるなどの計算が行われ、税金の負担が軽くなるようにしています。

また、退職所得は、給与などの他の所得と合算せず、退職所得だけで税金を計算する(分離課税)ため、課税所得金額が抑えられ税率も低くなります。

一時金の退職所得にかかる所得税の計算方法と申告方法

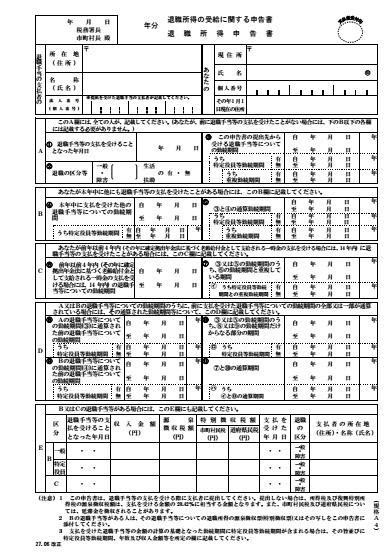

退職金を支給されたときに差し引かれる源泉所得税は、退職前に「退職所得の受給に関する申告書」を勤務先に提出していたか否で、計算方法が変わります。なお、ほとんどの会社がこの申告書の提出を求めており、必要書類は会社側で準備します。

「退職所得の受給に関する申告書」を提出している場合

「退職所得の受給に関する申告書」を会社に提出している場合は、下記の算式で計算された所得税等を源泉徴収された状態で、退職金は支払われます。この方法ですと、税金関係はこれで完了して、原則、確定申告をする必要はありません。

退職所得=(退職金の収入金額-退職所得控除額)×1/2(※)

所得税額=退職所得の金額×税率

※ 特定役員退職手当など(勤続年数5年以下の役員等)の場合は1/2を掛けません。退職所得控除額は勤務年数に応じて計算します。

勤続年数が20年以下:40万円×勤続年数。80万円に満たない場合は80万円

勤続年数が20年超:800万円+70万円×(勤続年数-20年)

注)1 勤続年数に1年未満の端数がある場合には、切り上げて1年とします。

注)2 障害者となったことが直接の原因で退職した場合は、上記の計算式で計算した金額に100万円を加算した金額となります。

「退職所得の受給に関する申告書」を提出していない場合

「退職所得の受給に関する申告書」を提出していない場合は、退職金の収入金額に、退職所得控除が適用されず、一律20.42%の所得税等が源泉徴収された上で支払われます。この方法になると、源泉徴収された所得税は払い過ぎていることがほとんどです。その場合は、確定申告をすることで退職所得控除が適用され、払い過ぎた所得税は還付されます。

退職一時金(一括受け取り)の場合の控除額は?

退職所得の計算式を確認すると、退職金は退職所得控除額に達するまで税金が掛からないことがわかります。例えば、4年制大学を卒業して入社から定年まで同じ職場で働いた場合を計算してみましょう。

勤続年数は38年となりますから、退職所得控除額は2060万円(800万円+70万円×(38年-20年))と計算されます。つまり、退職金が2060万円までなら非課税となるのです。

退職一時金(一括受け取り)の場合、住民税はどうなるの?

原則、住民税は前年の所得に応じて課税される「前年課税」になります。しかし、退職金にかかる住民税は「現年課税」となり、退職金を受け取る際に住民税も源泉徴収されます。

なお退職金にかかる住民税については、「退職所得の受給に関する申告書」の提出の有無に関わらず、上記の退職所得に税率(10%)を掛けて計算します。

高額な退職金にかかる住民税を翌年に持ち越して払わなくていいと安心したところで忘れてはならないのが、給与にかかる住民税です。給与にかかる住民税は通常通り、「前年課税」となります。そのため、退職までに会社の給与・退職金から源泉徴収できなかった住民税は、退職した後に役所から住民税の納付書が届くこともあります。

退職金を「年金」として分割受け取りする場合の税金は?

次に、退職金を「年金」として定期的に分割受け取りする場合には、「雑所得」として取り扱われます。雑所得は、給与所得など他の所得と合わせて、税金を計算します(総合課税)。

年金にかかる雑所得は、退職所得のような大きな税制優遇はありません。しかし、老後生活に必要な資金と考えられており、「公的年金等控除」を差し引いて所得金額を計算します。

なお原則、公的年金も企業年金も支給されるときに、所得税や住民税(前年課税)が源泉徴収されます。また公的年金等の収入金額が、年収400万円以下であり、かつ、その他の所得金額が20万円以下である場合には、所得税法等の規定により確定申告の必要はありません。

しかし、その他の場合は、確定申告が必要となります。例えば、退職後も非常勤で働いており給与所得がある場合や厚生年金や確定拠出年金など、いくつも年金を受け取っている場合など。これは、過払いしている可能性があるからです。

また、退職金を「年金」として受け取った場合には、社会保険料にも影響を及ぼします。公的年金等控除額を超える年金で受け取ると、所得が増えることになります。国民健康保険や介護保険は所得金額により保険料が決まりますので、所得金額が増えれば保険料も増加することになります。

退職金は「一時金」として受け取った方が有利か?

では、受け取り方を選択できる場合、一時金と年金ではどちらが有利なのでしょうか。一般的には、「税金面では一時金で、一括受け取りをする方が有利」と考えられています。なぜなら、退職所得控除という非課税枠が大きい、退職所得控除を超えた分にも2分の1を掛けられる、という優遇処置があるからです。

反対に、年金で受け取るとどうなるのでしょう。この方法を選択すると、退職金は会社が一定の利率で運用してくれることになります。この利率を「給付利率」といいって、現在は2%台前半で運用するところが多いようです。

一時金で受け取った場合、銀行に預け入れても現在の利率ではほとんど利息はつきません。もし、資金を増やしたい場合は、自らリスクを取って運用するしかありません。

資金を増やせることを考えると、年金で受け取った方が有利のような気もします。ただし、今後、給付利率が低くなる可能性もあります。また、年金になると社会保険料が高くなるため、結局は手取り額の総額が低くなる可能性もあります。

「一時金」と「年金」の選び方は個人のライフプランによる

一時金(一括受け取り)のメリット

- 非課税枠が大きい「退職所得控除」が利用できる

- 「退職所得控除」を超えた分にも、2分の1を掛けられる

一時金(一括受け取り)のデメリット

- 資産運用を自分で行う必要がある

- お金使いが荒い場合は、老後資金を一瞬で失う可能性がある

年金(分割受け取り)のメリット

- 定期的な収入を得られる

- 会社が一定の利率で運用してくれるので、増える可能性もある

年金(分割受け取り)のデメリット

- 雑所得として扱われ「公的年金等控除」以外は控除がない

結局、一時金か年金のどちらで受け取るのがいいかは、人それぞれです。例えば、定年後に住宅ローンを繰り上げ返済するなど、まとまった資金が必要な場合には、一時金の方がいいかもしれません。それに、投資に詳しい会社員でしたら、自分で運用した方が運用利回りもいいかもしれません。ただ、大金があるとすぐに使ってしまう性格でしたら年金の方が将来的には安心な場合もあります。

その他判断する上での考え方としては、定年後も働くかどうかを考慮された方がいいでしょう。再雇用になると年収が下がってしまいます。そこで、その下がった分を補充するために、退職金の一部を年金として受け取る方法が資金不足に役立つでしょう。

あるいは、退職所得控除額に達するまで一時金として、それを超える金額は年金として受け取ることも考えられます。

公的年金や企業年金がある場合には、それらの受給開始年齢や年金の金額を考慮しながら、みなさんのライフプランにあった受け取り方法を選択してください。

■もっと知りたい■