扶養内の103万円を超える収入があったらどうなる?

パート収入の税金ってどうなっているの?どう働く?

パート収入の税金ってどうなっているの?どう働く?

更新日:2021年05月21日

公開日:2020年04月10日

所得税の支払いが免除される「103万円の壁」とは?

家族の扶養に入っている人が「税金」について考えるとき、一つは本人、二つ目は配偶者・家族への影響は何があるかを押さえることがポイントになります。

また収入を得るときに関係する税金には、「所得税」と「住民税」があります。まずは、「所得税」について解説していきましょう。

<本人の所得税>

まず、本人については、パート収入が103万円以下でしたら、所得税がかかりません。なぜ、103万円なのかというと、この範囲以内なら所得税の対象となる金額(課税所得)が0円になるからです。パート収入(給与)の課税所得は、下記のように計算します。

パート収入-(A)給与所得控除額=給与所得金額

給与所得金額-(B)基礎控除額=所得税上の課税所得

(A)給与所得控除額は、最低65万円(令和2年分以降は55万円)です。そして、(C)基礎控除額は、38万円(令和2年度以降は48万円)となります。この2つの金額を足すと、103万円になります。

<配偶者・家族の所得税>

次に、配偶者・家族の所得税について考えていきます。今回は、妻がパートで働いて、夫の扶養に入っている場合を想定してみます。

パート収入が103万円以下の妻でしたら、夫の所得から「配偶者控除」(最高38万円)を差し引くことができます。

パート収入が103万円超えた場合に使える「特別配偶者控除」とは

妻のパート収入が103万円を超えてしまった場合でも、使える税制優遇があります。本人には所得税がかかってしまいますが、夫の所得から「配偶者特別控除」を引くことができます。

配偶者特別控除は、妻のパート収入が103万円を超える場合に、夫の負担する税金が急増することを避けるために設けられた緩和措置となります。

ちなみに、2018年に配偶者特別控除の改正がありました。

改正の一つとして、配偶者控除と同様に、配偶者特別控除にも夫の合計所得金額に応じて、段階的に控除額が変化するようになりました。もう一つは、配偶者特別控除の対象となる妻の合計所得金額の範囲を広げました。これにより、妻はパート収入を103万円以内に抑えるように就業調整をする傾向がありましたが、150万円まで安心して働けるようになったのです。

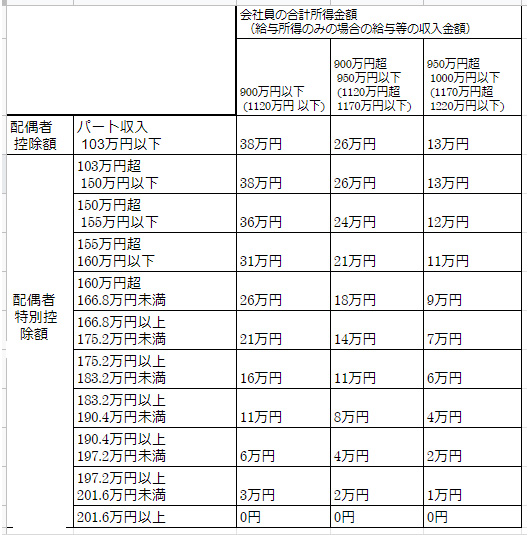

配偶者特別控除額の一覧

配偶者特別控除は、パートの収入と配偶者の収入によって控除額が下記のように、1万~38万円まであります。

この「配偶者特別控除」は、パート収入が最大201.6万円未満の場合まで使えます。表を見てわかるように、夫の収入が950万円未満で、パート収入が150万円以下でしたら「配偶者控除」と同額(最高38万円)が引けます。

これが、「150万円の壁」です。

なお、パート収入が201.6万円未満でも、夫の所得が1000万円(給与収入1200万円)を超えている場合は、配偶者(特別)控除を受けることができませんので、注意が必要です。

住民税の場合は、収入が100万円を超えるとかかる

次に、住民税についてです。所得税と同様に、住民税も103万円以下なら課税されない、と思っていませんか。

住民税は、パート収入が100万円を超えると課税されます。

<本人の住民税>

そもそも住民税は、パート収入から給与所得控除額を引いた額である「総所得金額」※が、35万円を超えると課税されることになっているからです。

※パートのみの場合は、給与所得金額にあたる

そして、もう1つ気を付けてほしいのは、住民税では、基礎控除額は33万円となっていることです。

つまり、100万円を超える金額が課税対象になるのではなく、98万円を超える金額が課税対象となります。なお、基礎控除額は、お住まいの自治体によって異なるため、一概に98万円を超える部分というわけではありません。

<配偶者・家族の住民税>

次に、夫の住民税を考えていきます。夫の扶養であるための判断基準は、100万円ではなく、所得税と同様に103万円以下となります。そのため、パート収入が100万円を超えて、本人に住民税がかかっていたとしても、103万円以下なら夫の所得からは「配偶者控除」が、201.6万円未満なら「配偶者特別控除」が差し引けます。

社会保険料は130万円、場合によっては106万円で加入する

これまで、税金のお話をしてきました。次は、収入から差し引かれる社会保険料(健康保険や年金)についても触れておきます。

まず、パート収入が130万円を超えると、夫の扶養から外れ、本人が国民健康保険・国民年金またはパート先の社会保険に加入する必要があります。

またパート収入が130万円以下の人は下記の1または2に該当する場合、ご本人がパート先の社会保険に加入する必要が生じます。

1. 1週間および1か月の所定労働日数が常時雇用者(正社員)の4分の3以上である

2. 下記の要件の全てを満たす場合

・パート先が従業員501人以上の会社

(労使合意がされた従業員501人未満の会社、地方公共団体も対象です)

・通常の週に勤務すべき時間が20時間以上

・パート収入の月額が8.8万円(年収106万円)以上

・勤務期間が1年以上の見込み

・学生ではないこと(夜間や定時制など、学生でも加入できる場合もあります)

なお夫が個人事業主の場合には、元々、国民健康保険・国民年金に加入しているので別途手続きは不要です。

実際には、どう変わるの?パート収入ごとのシミュレーション公開!

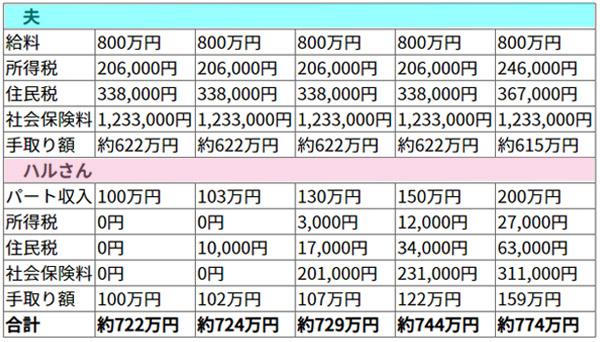

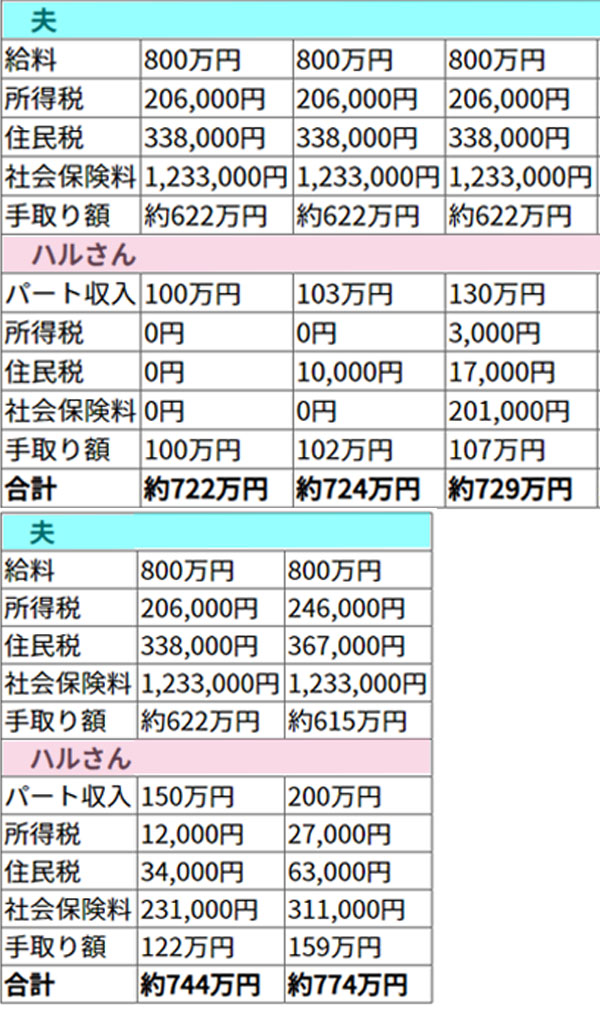

さて、パート収入によって手取りがどのくらい変わるのか、50歳のハルさんを例にみてみましょう。

なお、ハルさんご一家は、東京都在住で、ご主人、大学1年生と高校2年生の子どもの4人家族です。ご主人の給料は年間800万円で、ハルさんはパート先の社会保険に加入しています。

だからといって、すぐに「働き損」と考える必要はありません。将来の「年金」額が増える可能性があるからです。

せっかくハルさんがパートで年200万円を稼いだとしても、100万円と比べると、世帯の手取り金額は約52万円(774万円-722万円)しか変わりません。これは、ハルさん自身で税金や社会保険料を支払っているためと、ご主人の所得から控除できる配偶者特別控除が減ったためです。

パート収入が100万円だった場合、ハルさんは国民年金の「第3号被保険者」として、65歳から老齢基礎年金をもらえます。

老齢基礎年金の満額は、78万100円(2019年4月から)です。

加えてパート収入が130万円を超えると、本人が厚生年金に加入するため、老齢基礎年金に老齢厚生年金が上乗せされます。

ちなみに本人が健康保険に加入していた場合だったら、ケガや病気で働けなくなったときは、その期間は「傷病手当」がもらえる可能性があります。

年金額が増えることを考えると、無理してパート収入を103万円以下に抑えなくてもいい場合もあることを覚えておいてください。

これからも、働く主婦は増えてくると思いますが、税金のみならず社会福祉や将来のライフプランも考慮して、パート勤めをすることをお勧めします。

ぼうやま・ゆみ 税理士。税理士法人大和パートナーズ(〒102-0073 東京都千代田区九段北1-3-1 日宝九段下ビル9階)所属。日頃は、相続、遺言など(資産税)に関する業務を中心に行っています。コラムでは、生活に関係する税金をご紹介していきたいと思います。趣味は、カフェ巡りやホットヨガ。

■もっと知りたい■