年金生活に向けて知っておくべきお金のことは?

老後の生活費は足りる?老後資金は3つに分ければ安心

老後の生活費は足りる?老後資金は3つに分ければ安心

更新日:2023年03月07日

公開日:2021年07月14日

登場人物のプロフィール

A子さん(51歳):20歳から5年間正社員で勤務。このときの年収240万円。それ以降、専業主婦(夫の扶養第3号被保険者として国民年金加入)。34歳から正社員で再就職し、夫の扶養から外れる。現在の年収は320万円。夫は、52歳。22歳から正社員として勤務。60歳定年後も雇用継続で、65歳まで働く予定。38年間の平均年収320万円。夫(53歳)60歳定年後も雇用継続で65歳まで働く予定。38年間の平均年収500万円。子どもは20歳(大学2年生)、24歳(社会人)

B子さん(51歳):A子の友人。夫の扶養に入っているパート社員。結婚前は正社員で働いていた

D子先輩(64歳):A子の職場の先輩。夫は2歳上で年金生活をしながら、介護施設の運転手のアルバイト(月5万円)。D先輩も同じく介護施設で炊事場の食事作りのアルバイト(月5万円)

老後マネープランは50歳前後に1度考える

A子さん B子さん、久しぶりだったわね。コロナ禍ですっかり生活が変わってしまったわね。

A子さん B子さん、久しぶりだったわね。コロナ禍ですっかり生活が変わってしまったわね。

B子さん 本当ね。私も仕事探しを始めようかと思っていたけれど、止まってしまっているわ。

B子さん 本当ね。私も仕事探しを始めようかと思っていたけれど、止まってしまっているわ。

A子さん でも、刻一刻と老後生活は近づくことに変わりはないのよね。

A子さん でも、刻一刻と老後生活は近づくことに変わりはないのよね。

B子さん コロナ禍で夫が毎日家にいたときは、本当に元気なうちは、仕事やボランティアで外に出たいと心底思ったわ

B子さん コロナ禍で夫が毎日家にいたときは、本当に元気なうちは、仕事やボランティアで外に出たいと心底思ったわ

A子さん 同感だわ。今日は、職場の先輩だったD子さんがご一緒なの。習い事でご一緒なの。

A子さん 同感だわ。今日は、職場の先輩だったD子さんがご一緒なの。習い事でご一緒なの。

D子先輩 お二人とも、私から見るとお若くてまぶしいわ。でも、私、みなさんくらいの年に大きな病気をして、老後が心配になったの。そのとき、専門家に相談にのってもらって、プランを立てたのが今、とても役に立っているの。

D子先輩 お二人とも、私から見るとお若くてまぶしいわ。でも、私、みなさんくらいの年に大きな病気をして、老後が心配になったの。そのとき、専門家に相談にのってもらって、プランを立てたのが今、とても役に立っているの。

A子さん、B子さん ぜひ伺いたいです!!

長生き時代だから必要なお金も増えている

今は「人生100年時代」と言われ、公的年金が受給できる65歳以降のセカンドライフが長くなっているのが特徴です。実際、A子さん、B子さんが生まれた1970年時の平均寿命は男性69.31歳、女性74.66歳でした。もし、公的年金の受給が今と同じ65歳からとすると、受給してから男性は約5年、女性は約10年で亡くなってしまうことになります。

ところが、2020年の平均寿命は男性81.41歳、女性87.45歳。50年の間に、男性は12年、13年生きる期間が長くなっています。

例えば、1年の生活費が2人で300万円とすれば、当時より12年長く生きるとしても、300万円×12年=3600万円も多くのお金が必要ということです。

B子さん 長生きするってそれだけお金がかかるのね。ますます貯金しなきゃ、ダメってこと?

B子さん 長生きするってそれだけお金がかかるのね。ますます貯金しなきゃ、ダメってこと?

D子さん まあまあ落ち着いて。長生きするってそれだけ、人生の体験も増えるわけだし、何より私たちには、一生涯受け取れる公的年金があるから、そこまで大変ではないのよ。

D子さん まあまあ落ち着いて。長生きするってそれだけ、人生の体験も増えるわけだし、何より私たちには、一生涯受け取れる公的年金があるから、そこまで大変ではないのよ。

A子さん・B子さん そうなんですか?

退職金には手を付けずとっておく

ここで、年金生活に入る65歳以降には、どんなお金がかかるかを考えてみる必要があります。第1回で50歳から65歳までかかる人生のイベント費について考えてみました。その際、1500万円という金額がかかることがわかりました。もちろん、この金額は工夫次第で減らすことができます。

しかし、何より大事なことは、65歳になるまでを現役時代と考えて、就労収入と手持ちの余剰資金でなんとか費用を捻出することです。

A子さんの家の場合、退職金の受給は65歳時ですが、60歳で定年退職金を受け取るケースも多いです。

また、勤めている会社によっては、60歳から企業年金を受け取ったり、中には、個人型確定拠出年金(iDeCo)や個人年金を受給できたり、という人もいるでしょう。

しかし、これらのお金には、いくら大きなイベントがあるからといって「決して手を付けない」ことです。

老後に出ていくお金は大きく3つに分ける

65歳以降にかかるお金は「日常生活費」「ライフイベント費」「医療・介護費」の3つに分けるのが基本です。

日常生活費の考え方

まず「日常生活費」です。この費用には、日々の生活費以外に、夫婦二人の温泉旅行などのレジャー費やゴルフ代・観劇費など趣味の費用を含むことが大切です。65歳から70歳まではまだまだ元気いっぱいな時期。フルタイムで働く人は少ないですから、自由な時間を満喫したい人が多いでしょう。

しかし、ここで、手持ち資金を使い切ってはその後が大変です。基本、「日常生活費」は公的年金でまかない、足りなければ、少しでも就労して、その収入で補填します。

70代、80代と体力の低下とともに活動範囲も狭くなるでしょうから、生活費が縮小することも考えられます。それに合わせてアルバイトを辞めてもいいかもしれません。

A子さん だから、D子さんご夫婦は、今、お二人とも介護施設でアルバイトをされているのですね。

A子さん だから、D子さんご夫婦は、今、お二人とも介護施設でアルバイトをされているのですね。

D子さん そうなんです。私たち夫婦はみなさんと違って60代前半から多少の公的年金を受給できる世代でした。それでも、夫は65歳になるまで雇用継続で働きましたが、その後は月5万円程度のアルバイトをしたいと、前から仕事探しをしていました。

D子さん そうなんです。私たち夫婦はみなさんと違って60代前半から多少の公的年金を受給できる世代でした。それでも、夫は65歳になるまで雇用継続で働きましたが、その後は月5万円程度のアルバイトをしたいと、前から仕事探しをしていました。

私もそれに付き合っているうちに、介護施設での食事作りに興味を持って、昨年から年金受給が始まったタイミングで、A子さんと一緒だった職場を退職してアルバイトを始めたんですよ。二人ともそれぞれ月5万円あれば、レジャーや趣味費に事欠かないという判断です。

「ライフプラン費」と「介護・医療費」は分けておく

日常生活費とは別に分けておくべきお金は「ライフイベント費」と「医療・介護費」です。「ライフイベント費」は第1回でのおさらいになります。お孫さんが生まれた後、三世代で海外旅行に行こうなんてことがあれば、それはライフイベント費からの捻出になります。大きな家具・家電の買い替え、家の修繕費などもここに含まれてきます。

そして、最後が「医療・介護費」です。医療費については、年齢が上がると、自己負担が1~2割に下がりますし、高額療養費という自己負担の上限制度があります。

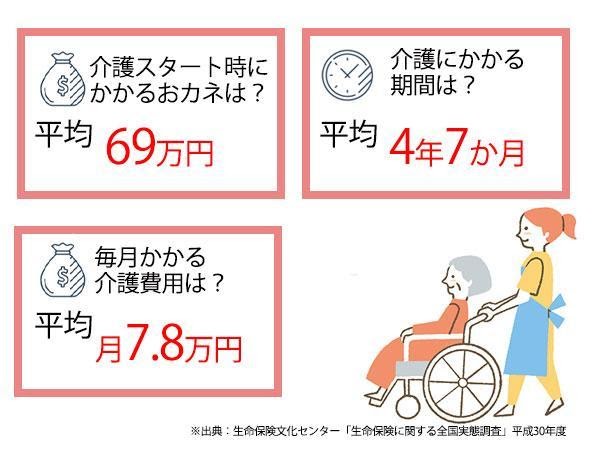

それより心配なのは介護費です。介護費は月平均7.8万円、期間は平均4年7か月というデータがあります。これを単純に計算すると、7.8万円×55か月=429万円です。

多くは在宅介護から始まり、重度になると介護施設に移る場合が多いです。そのため、家での介護の準備費用も必要ですので、一人500万円はとっておく必要があります。もちろん、公的年金で賄える場合もありますが、予想外に費用がかかることも多いようです。もし、使わなければ、子どもに遺すお金にすればいいわけです。

(図表1)

3つのお金を合わせるとやはり2000万円は欲しいところ

それぞれのお金をいくら残しておけばいいのか、気になるところです。基本的に、65歳時に退職金と預貯金で2000万円は手持ち金があることが理想です。

そのうち、ライフイベント費に1000万円、医療・介護費に1000万円を分けておきます。もし、それで余れば、日常生活費の予備費にできます。

65歳時に2000万円が用意できないようなら、65歳以降の就労について夫婦で相談する必要があるでしょう。

1 日常生活費

基本は公的年金+アルバイト代でまかなう。予備費をプールできるとベター

2 ライフイベント費(1000万円)

65歳以降の家族イベント費、家具・家電の買い替え、家の修繕費

3 医療・介護費(夫婦で1000万円)

夫婦で1人500万円×2人分。もし使わなければ、子どもに遺すお金になる

次回は、65歳以降に公的年金で生活していけるのか?何か工夫できることはあるか?について、D子先輩の意見も聞きながら、考えていきましょう。

教えてくれた人

酒井富士子(さかい・ふじこ)さん

経済ジャーナリスト/金融メディア専門の編集プロダクション・株式会社回遊舎 代表取締役。日経ホーム出版社(現日経BP社)にて「日経ウーマン」「日経マネー」副編集長を歴任。リクルートの「赤すぐ」副編集長を経て、2003年から現職。「お金のことを誰よりもわかりやすく発信」をモットーに、暮らしに役立つ最新情報を解説する。最新刊に『離れて暮らす親に介護が必要になったときに読む本』(KADOKAWA刊)

イラストレーション=平井さくら

■もっと知りたい■