60歳からできる国民年金が満額もらえない人の対応策

2023.08.03

2023年11月15日

まずはここから!年金ライフへの第一歩

足りないって本当?60歳過ぎて年金で慌てない対策は

年金が足りないというニュースが流れる中、漠然と焦りと不安を抱きながらも、考えるのを後回しにしていませんか? なぜ年金が「足りない」と騒がれているのか、その理由を知れば対策も可能に。今さら聞けない年金の仕組みもおさらいしましょう。

わかりにくい年金制度、我が家は足りる?

子育てが一段落して、夫と2人の生活が始まると同時に、老後の生活も始まります。コロナ禍をきっかけに、将来の不安が増した人も多いでしょう。

時間は結構あるけれど「お金足りるかな?」と、我に返るタイミングです。

年金には、障害年金や遺族年金もありますが、ここでは老齢年金にフォーカスして直近のニュースから振り返ってみましょう。

年金制度は5年ごとに見直されている!

年金制度は5年ごとに、「公的年金の財政検証」のルールによって100年先までの見通しが検証されます。直近では、2019年に検証された結果、2020年6月5日に「年金制度の機能強化のための国民年金法等の一部を改正する法律」が公布されました。

この5年ごとの見直しにより、急に年金が枯渇して支給が停止することが無いよう考えられています。今の50代の人はもちろん、20歳の人も年金を受け取れるようにとの国の対応策です。

でも、安心はできません。年金の支給が急停止しなくても、セーフティネットとして足りる額になるかは、別の問題です。

公的年金の支給額は変わる?

2021年4月、公的年金の支給額が引き下げられたことが報道されました。

これにより、国民年金は満額で月6万5075円(66円減)、厚生年金はモデル世帯で月22万496円(228円減)になりました。

年金は減り、介護保険サービスは0.7%、障害福祉サービスは0.61%値上げされ、利用者にとって負担は増えるばかり。さらに、65歳以上の介護保険料も多くの自治体で値上げされ、全国平均で月6000円を超えています。

少子高齢化を背景に、公的年金の支給額は減り、介護保険料など自己負担額は増えるという傾向は今後も続くでしょう。加えて、コロナ禍の経済への影響も続くと思われるため、引き続き2023年も社会保障関連の動きに注目です。

どうなっている?年金生活世帯のお財布事情

では、実際に、仕事をしていない年金生活世帯の家計はどんな感じでしょう? 親や親戚、知り合いの暮らしぶりからなんとなくイメージするだけで、具体的な家計の収支にまで踏み込んでなかなか聞けませんよね。

定年後の収入と支出の平均はどのくらい?

まずは、総務省統計局の「家計調査年報(家計収支編)2019年」のデータから探ってみましょう。

夫65歳以上、妻60歳以上の夫婦2人暮らしの毎月の収支の内訳は、収入から税金や社会保険料などを引いた手取り=可処分所得20万6678円、消費支出23万9947円と、消費が上回っています。

年金だけで暮らしていくのは難しそうだということが、なんとなくわかってきましたね。

年金だけで暮らしていけない?!どのくらい足りない?

では、将来のために老後資金をどのくらい貯めておけば、お金の心配をせずに生活できるのでしょうか?

発端は「老後2000万円足りない」問題

年金についてクローズアップされたのは、2019年に発表された金融庁の報告書が発端でした。「老後2000万円問題」とテレビや新聞で報道され、衝撃が走ったことを覚えているでしょう。

報告書の原文は、「高齢夫婦無職世帯の平均的な姿で見ると、毎月の赤字額は約5万円となっている。この毎月の赤字額は自身が保有する金融資産より補填することとなる」というものです。

寿命が延びて、100歳以上の高齢者が8万人を超える現代、年金受給年齢の65歳から95歳まで30年あるとした場合、夫婦で約2000万円が足りない計算となるイメージです。

「2000万円」に含まれているのは最低限の項目だけ

この「2000万円」という数字にインパクトがあったため、「2000万円あれば大丈夫」と誤解されがちですが、そうではありません。

「2000万円」の根拠となった高齢夫婦無職世帯の支出の内訳は、主に、食費・住居費・水道光熱費・交通費・通信費・被服費・教養娯楽費といった日常生活費の項目です。

つまり、これ以外に発生する「特別支出」については、2000万円の計算の中に含まれていないのです。

リフォームや入院費、介護費用もチェック

生活費のほかに、老後も「特別支出」として子どもの結婚資金や孫へのお祝い、家具・家電の買い替え費用が必要になることがあります。

持ち家の一軒家なら、壁の塗り替えや瓦の葺き替え、マンションでもバスルームなどのバリアフリーのリフォームも必要になるでしょう。

さらに、高齢になるほど、入院や手術をするリスクも上がりますね。介護費用の自己負担額についても考えておかねばなりません。

公益法人生命保険文化センターの「生命保険に関する全国実態調査(平成30年度)」によれば、

- 月々の介護費用の平均額は7万8000円

- 介護期間の平均は4年7か月

- 介護用ベッドの購入などにかかる費用の平均69万円

となっています。あくまで平均値での計算にはなりますが、これらの数値を用いて介護費用の自己負担額を合計すれば約500万円となります。

生活費に最低限必要な約2000万円に、特別支出としてこの介護費用の自己負担額約500万円を加えて、夫婦で2500万円前後の貯蓄がないと、厳しい老後生活になる可能性があるのです。

生活費の支出だけじゃない、相続などの予想外の支出もチェック

相続については、プラスの財産だけでなく、借金やローン返済残高などのマイナス分を把握しておくことが大切です。年金などの老後資金から相続に伴うマイナス分を負担する事態になると、マネープランが大幅にくるってしまうことに。

相続税がかかる場合もあるため、早めに対策しましょう。

今さら聞けない!年金のしくみをおさらい

「少子高齢化で将来年金をもらえなくなるのでは」と、制度への不安や批判を耳にすると心配も募ります。無用な心配を減らすため、この機会に年金についておさらいをしておきましょう。

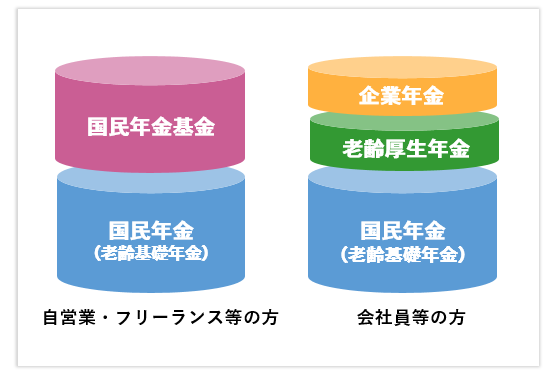

サラリーマンの年金は国民年金と厚生年金の2階建て

日本の公的年金制度は、日本に住む20歳以上60歳未満の人なら全員加入する「国民年金」と、サラリーマンや公務員が加入する「厚生年金」の2階建て構造になっています。

保険料を納めるなどしていた期間(受給資格期間)が10年以上あれば、65歳から「国民年金=老齢基礎年金」が支給され、サラリーマンなど厚生年金の加入者には「老齢厚生年金」が上乗せされて支給されます。

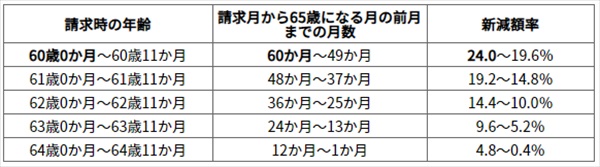

繰り上げ・繰り下げで金額が変わる!2022年4月に年金制度改正も

保険料を40年間(480か月)の全期間納めていれば、満額受給が可能です。受給開始時期は原則65歳からですが、もっと早くから受給したい場合は、最大5年間繰り上げて60歳から受給することができます。ただし現行制度では、1か月繰り上げるごとに0.5%減額されるので、受取額は65歳からの満額受給に比べ、受給時期を60歳からに早めた場合は30%減額されることになります。

一方で受給時期を遅らせることもできます。この場合、現行制度では1か月繰り下げるごとに0.7%増額されるようになっており、受給時期を70歳まで遅らせると最大42%増額されることになります。

また、2022年4月から年金制度が改正され、繰り上げ受給の減額率が1か月0.5%→1か月0.4%に改善、さらに繰り下げ受給の上限年齢が75歳に引き上げられました。

ただし繰り上げ受給の新しい減額率が適用されるのは1962年4月2日以降生まれの人に限られ、1962年4月1日以前生まれの人が2022年4月以降に繰り上げ請求しても現在の繰り上げ減額率(1か月0.5%)が適用されます。

【65歳の基準額を仮に月額20万円とした場合】

▼例1:65歳になる60か月前(60歳)から受給する場合

2022年4月以降の新しい減額率で計算すると、

減額率=0.4%×繰り上げ請求月から65歳になる月の前月までの月数

↓

0.4%×60か月=24%の減額率

すると、ひと月20万円×24%=4万8000円が減って、月額15万2000円の受取額になります(税金や社会保険料等を考慮せず)。

▼例2: 65歳になった60か月後(70歳)から受給する場合

増額率=0.7%×65歳になる月から繰り下げ請求月の前月までの月数

↓

0.7%×60か月=42%の増額率

すると、ひと月20万円×42%=8万4000円が増えて、月額28万4000円の受取額になります(税金や社会保険料等を考慮せず)。

▼例3: 65歳になった120か月後(75歳)から受給する場合

0.7%×120か月=84%の増額率

すると、ひと月20万円×84%=16万8000円が増えて、月額36万8000円の受取額になります(税金や社会保険料等を考慮せず)。

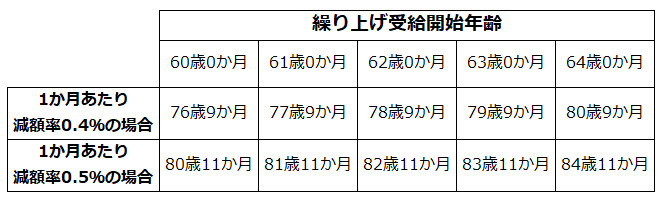

繰り上げ・繰り下げの受取額の逆転はいつ頃から?

年金を繰り上げ受給する場合は早く受け取ることができる一方で、一回の受取金額が少なくなります。長生きすればするほど累計の受取金額で不利になる可能性があります。

しかも、いったん繰り上げ請求したらあとで取り消しすることができません。それだけ繰り上げ受給は慎重に検討する必要があります。

そこで、繰り上げ請求した場合の受取累計額に対し、65歳から受け取る場合の累計額がいつ頃追い越すのかを見てみましょう。

▼繰り上げ受給の累計額が65歳受給の累計額に追い越される時期

一方、繰り下げ受給する場合には一回の受取金額が多くなりますが、受取開始時期が遅れるのでその分長生きしなければ不利になる可能性がありますし、受取開始までの収入が確保できそうかどうかも重要なポイントとなります。繰り下げ受給した場合の累計額が65歳受給の累計額をいつ頃追い越すのかも見てみましょう。

▼繰り下げ受給の累計額が65歳受給の累計額を追い越す時期

いつでもどこでも調べられる「ねんきんネット」

「年金受給をいつから始めるか」と同時に気になるのが「自分は年金をいくらもらえるのか」ではないでしょうか。

「ねんきんネット」は、パソコンやスマホからインターネットで24時間いつでも、年金加入記録の閲覧や見込受取額の試算など、自分の年金情報を確認できる便利なオンラインサービスです。

毎年、誕生月に郵送される「ねんきん定期便」が手元にある人は、そこに載っている17桁の「アクセスキー」を入力すればOK。ユーザーIDが発行されてメールで届き次第、ログインできます。

17桁のアクセスキーがわからない場合でも大丈夫。年金手帳などに記載されている基礎年金番号を確認して「ねんきんネット」のホーム画面から申し込みをすれば、5~7日ほどでユーザーIDが郵送されてきます。

年金制度は変動するため、年金がいくらもらえるか手元でまめにチェックしたいものですね。

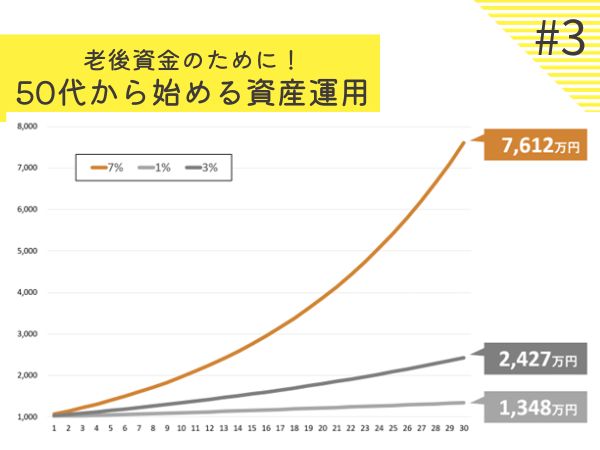

今すぐ検討!公的年金以外に個人でできる年金対策

「ねんきん定期便」や「ねんきんネット」を見て、公的年金だけじゃとても足りないと知ったら、さっそく対策を立てなければなりません。家計節約や就労などが考えられますが、今さら遅いかも……と諦めず、私的年金の加入も検討しましょう。

子どもが独立したタイミングは、それまで大きな支出だった子どもにかかるお金や教育費を運用に充てるチャンスです。

私的年金には「個人型確定拠出年金(iDeCo:イデコ)」、自営業・フリーランスが加入できる「国民年金基金」、民間の保険会社が販売している「個人年金保険」などがあります。

投資初心者におすすめの資産運用「iDeCo」

iDeCo(イデコ)は、積立投資で自ら年金を準備できる制度です。

毎月一定額を積み立てながら運用していく年金制度で、投資信託・個人年金・定期預金など、あらゆる金融商品から自分で商品を選び、毎月いくら積み立てるかも個人の判断となります。将来受け取る金額も運用結果によって変化します。

iDeCoのメリット

- 掛け金の全額が所得控除を受けられる。

- 毎月の掛け金額は年に1回変更することができる。

- 家計の状況によって掛け金を減らしたり増やしたりといった調整ができる。

- 掛け金の拠出を一時停止することも可能。

iDeCoのデメリット

- 運営管理手数料など、各種手数料がかかる。

- 自身で金融機関や運用商品を選ぶため、資産配分の見直しや商品選択については自己責任。

- 元本割れのリスクがある。

- 原則60歳までは引き出せない

2022年に変わる「iDeCo」。上限年齢が5年延長!

なお、2022年5月以降は、上限年齢が60歳から5年延び、65歳まで掛金の積み立てができるようになりました。例えば、毎月2万円の掛金なら、元本だけで5年延びた分120万円多く積み立てできます。

ただし、65歳までiDeCoに加入するためには、国民年金の被保険者である必要があります。60歳で定年後も、雇用延長などで厚生年金に加入したまま働く人は、自動的に国民年金の被保険者でもあるため、65歳までの加入が可能です。

確定申告でしっかり節税を意識

iDeCoの大きなメリットが、所得控除を受けられること。働いて余剰分を貯金に回すだけでは節税はできませんが、iDeCoは老後資金を積み立てながら節税できます。

定年後も雇用延長などで働き続ける場合は、iDeCoの大きなメリットである「掛金の全額所得控除」など、税の優遇を受けるため、きちんと年末調整で申告しましょう。

自営業者やフリーランスの人、60歳以降も国民年金の任意加入をする人は、確定申告で忘れずに申告しましょう。

自営業者やフリーランスは「国民年金基金」や「付加年金」も

サラリーマンなどの給与所得者は老齢厚生年金がありますが、自営業者など国民年金第1号被保険者にはなく、老齢基礎年金のみです。

そこで、自営業者などは「国民年金基金」の加入や、付加保険料をプラスして納める「付加年金」で、国民年金(老齢基礎年金)に上乗せする方法があります。ただし、国民年金基金に加入している方は、付加保険料を納めることができません。

国民年金基金は、掛金の全額が社会保険料控除となり、iDeCoと同じく高い節税効果があります。

また、付加年金は、付加保険料月額400円を国民年金保険料にプラスして60歳まで納めると、65歳からの年金受取時に「納めた月数×200円」を、生涯にわたって毎年受け取れる制度です。

仮に50歳から始めて60歳まで10年間納めたとすると……

付加保険料を納める総額

400円×120か月(10年間)=4万8000円

付加保険料の受け取り総額

200円×120か月(10年間)=2万4000円

年金支給開始年齢65歳から95歳まで30年間受け取ったとすると、年2万4000円×30年=72万円を年金に上乗せして受け取れます。

定年後も働いて収入を得よう!制度改正にも注目を

老後資金が足りないリスクに備えるためにも、働けるうちは働いて、収入を得られるとさらに安心です。

国も、年金制度の改正という形で、年金受給年齢の引き下げや働きながら年金を受給する人へのサポートをスタートしています。

例えば、2021年4月1日から事業者は「70歳までの就業機会確保が努力義務」に。また、2022年4月から年金を受け取り始める年齢の選択幅も広がりました。

以前も、受給開始時期は「60歳から70歳までの間」で選べましたが、改正後は、「60歳から75歳までの間」に拡大されます。就業意欲がある人をサポートするのが狙いです。

「在職老齢年金制度」の緩和で働きやすく!

さらに2022年4月からは、60~64歳の就労者も、賃金と年金月額の合計が47万円以内ならば、年金を減らされることなく、賃金を受け取れるように。

これまで年金を受け取りながら、厚生年金被保険者として働く場合、ひと月当たりの賃金と年金月額の合計が基準額28万円を超えた場合に年金が減ってしまうのがネックでした。

これは「在職老齢年金制度」という年金減額の制度ですが、2022年4月からこの基準額28万円が緩和され47万円になったのです。

同じく2022年4月から、厚生年金の「在職定時改定」も新設・導入されました。これは、65歳以上の在職年金受給者について、年金額を毎年10月に改訂し、今までに納めた保険料を年金額に上乗せして増額する制度です。

65歳を超えて働く人が働いた分、年金受給額に反映されれば、頑張りがいもありますね。

どうやって働けばいい?定年後就労必須の現実も

こうした制度改革から、今の50代が定年を迎える60歳から年金受給開始年齢の65歳までは就労が必須の流れになっていると言えます。

- 雇用延長……60歳定年後も、延長して今の会社で働き続ける

繰り下げ受給により年金も増え、退職金が老後の支えになるので安心です。

- 再雇用……60歳定年で退職金を受け取った後、改めて同じ会社で働く

働いた分、安定収入が得られることに加え、年金と老後資金が増えます。

- アルバイトやパート……60歳定年退職後、経験やスキルを活かしながら、フルタイムではなくパートへ

(例):マンションや駐車場・駐輪場などの管理人、オフィスビルなどの警備員、厨房などの調理補助、施工管理、など。

エイジレス対象者の雇用促進のためのマッチングサイトもたくさんあります。年金だけでは足りない部分を補うべく、老後も働く情報の収集を始めましょう。

老後も働いて足りない年金を補うために「体は資本」

健康な体と環境が無ければ働いて収入を得る選択はできません。できるだけ長く健康でいることが、医療費の節約にもなり、年金や老後資金が足りない心配を軽減できるのです。

今後の年金生活者のライフスタイルは、少額でも年金を受け取りながら、自力で働いて収入を得る生活に移行していきます。働くことは、金銭的なメリットはもちろん、元気で長生きするコツにもつながります。

足りぬなら足りるようにしてみせよう年金生活

この記事では年金だけでは老後の生活に不安があるという人のために、今からできる対策についてお伝えしました。年金制度の最新情報にアンテナを張り、早めに準備することが大切です。今からでもできることは意外とたくさんありますよ。

・まずは年金の制度を調べ、現在の納付状況と将来の受け取り年金額を把握

・生活のイメージをシミュレーションして、理想と現実の生活水準を設定

・公的年金以外に、私的年金加入などの対策を立てる

・【重要】健康体を手に入れ、年金だけではなく働いて収入を得る

健康を保ちながら、理想の年金ライフに備えましょう。

監修者プロフィール:小川 貴行(おがわ・たかゆき)さん

CFP(R)認定者、日本証券アナリスト協会認定アナリスト

愛知県出身。関西学院大学商学部を卒業後、証券会社・生命保険会社を経て現在は家計の見直し相談センターで家計・資産運用・保障のコンサルティング、講演などに従事。

※この記事は2021年5月の記事を再編集して掲載しています。

■もっと知りたい■