老後資金のために!50代から始める資産運用#9

本当にやりたいことを実現する「お金の計画」の立て方

本当にやりたいことを実現する「お金の計画」の立て方

更新日:2025年01月24日

公開日:2024年01月20日

教えてくれる人は福田猛(ふくだ・たけし)さん

ファイナンシャルスタンダード代表。大手証券会社を経て、IFA※(独立系ファイナンシャルアドバイザー)法人であるファイナンシャルスタンダードを設立。アドバイザーやセミナー講師など幅広く活動。一般社団法人日本金融商品仲介業協会理事。著書に『この世でいちばん臆病な投資生活』(サンマーク出版)など。楽天証券、スマートプラスと業務委託契約。仲介残高は1,400億円。無料の個別相談、資産運用について学べるセミナーが好評。

ライフプランと資産運用計画を結びつける

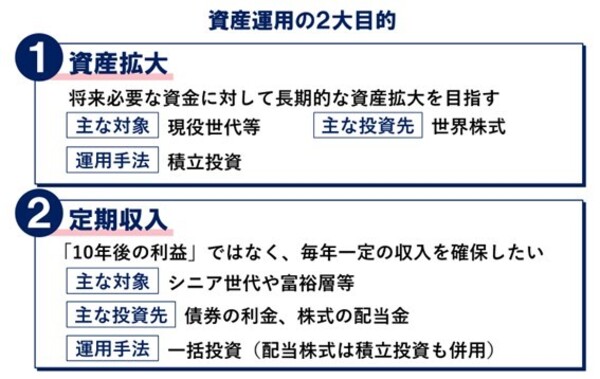

前回は2大運用目的について説明しました。「資産拡大」をしたいのか、「定期収入」を得たいのか。ご自身の運用目的はどちらなのかを決めてから、運用商品や運用手法を選択する必要があります。

その際になんとなく目的や金額を決めるよりは数字で見える化を図った方が、より安心した資産運用を実行できます。

運用はあくまでも手段です。ご自身の人生をより豊かに、より安心するために行うものです。そのためにはライフプランと資産運用をどう結び付けるかを考えていく必要があります。

手順は以下のように進めます。(1)の現状の年間収支の把握と(2)資産の将来推移はエクセル等を使った方が便利です。日本FP協会のホームページ等では、ワークシートを無料でダウンロードできます。

(1) 現状の年間収支を把握する

↓

(2) 資産の将来推移をシミュレーションする(キャッシュフロー表)

↓

(3) ストック資産とフロー収入の中で運用に回す金額を決める

↓

(4) 「資産拡大」か「定期収入」か目的を決め運用計画に落とし込む

(1) 現状の年間収支を把握する

まずは年間の収支を把握することから始めます。多くの人は収入がいくらかは把握していますが、支出はなんとなく……という人が少なくありません。

年に1回は棚卸しをして無駄な支出がある場合は削減を検討します。そして、年間の収入より支出が少ない場合は、その資金が貯蓄に回せるため運用資金の原資にもなります。

(2) 年間収支の将来推移をシミュレーションする(キャッシュフロー表)

今年の年間収支を出した後は、翌年以降の収支を把握するためにエクセル等を使って入力していきます。未来の話はわからないことも多々ありますが、ある程度厳しめに入力します。

リフォーム代、車の買い替え等スポットで発生する支出もわかる範囲で入力していきます。収支のプラスが続くと資産が増えることになります。何歳になったときに資産がいくらになるかを可視化できます。

(3)ストック資産とフロー収入の中で運用に回す金額を決める

ここでいうストック資産とは「すでに手元にある資産」、フロー収入とは「年間収支でプラスになる金額」を指します。ストック資産とフロー収入のうち、いくらを運用に回すかを決めます。

ストック資産の保有額が大きい人や、フロー収入の年間収支が黒字で推移する人は運用に資金を回しやすくなります。

1~2年以内に必ず取り崩す資産は現預金で保有する方が無難ですが、必要以上に現預金比率を高めすぎない方が長期的には有効です。

(4)「資産拡大」か「定期収入」か目的を決め運用計画に落とし込む

運用に回す資金を決めたら、次は運用目的を明確にします。年金生活に入るなど支出が収入を上回る人等は「定期収入」を目的に、黒字収支が続く人は「資産拡大」を目的にすることが一般的です。

1人の人がお金に色分けをして、この資金は定期収入目的に、この資金は資産拡大目的にと複数の目的を設定することも可能です。上記でご紹介したような無料でダウンロードできるキャッシュフロー表には運用した場合のシミュレーションがないため、ご自身でエクセルに追加入力してみることをおすすめします。

運用しなかった場合と、した場合では、時間とともに大きく資産推移が異なってきます。ご自身でこのようなシミュレーションを作成することが難しい場合は、私たちのようなファイナンシャルアドバイザーに相談することも選択肢に入れてみてください。今の資産状況から適した、資産運用のアドバイスも行います。

DIE WITH ZERO 人生をより豊かにするための計画

さて、ここまでは一般的な資産運用計画ですが、さらに踏み込んで考えてみたいと思います。みなさんは『DIE WITH ZERO 人生が豊かになりすぎる究極のルール』という本をご存じでしょうか。

アメリカの本ですが日本語版があります。直訳すると「(資産を)ゼロにして死ね」という強い表現ですが、内容は非常に考えさせられるものです。

多くの人は将来について漠然とした不安を持っています。将来の不安を取り除くために節約して貯蓄していきます。

その結果、亡くなるときに資産が一番多くなってしまうのです。実にアメリカ人の3分の1の人は、相続時に資産が一番増えているそうです。感覚的に日本人はもっと多いのではないでしょうか。

「死ぬとき、後悔がない人生にしたい」とは誰もが思うことでしょう。「働き過ぎた」「もっと家族との時間を大切にしたかった」「趣味に没頭してもよかった」など、人それぞれ思いは異なるでしょう。

そして知らず知らずのうちに、本当にやりたいことを我慢し過ぎている人は多いのではないでしょうか。無駄遣いをしようというのではなく、やりたい経験に時間もお金も掛けられたら幸福度は増すはずです。

人生でやってみたいことを叶えるために計画を立てよう

必要最小限の支出ではなく、ご自身の「WANTS」「WISH」を考えて将来収支を修正してみてください。本当はやってみたかったことに時間を使いたい場合は、仕事のリタイア時期を早めたり、仕事量を減らすためその時期の収入計画を減らしたっていいのです。

本当はクルーズ船での世界旅行をしてみたい人は、行きたい年の支出を増やしましょう。健康に関心が強く有機栽培の野菜などのみを食べたい人は、年間の生活費を増やしましょう。

自身が本当にしたいことは人それぞれです。

「一般的な収支計画」ではなく、あなただけのオリジナルの計画を作ってみましょう。自分の希望に合わせると収入が減ったり、支出が増えたりすると当然、最初に作ったキャッシュフロー表の資産推移より少ない資産推移が出来上がります。

だからこそ資産を現預金で寝かせるのではなく、お金を働かせる資産運用計画の重要性が高まります。

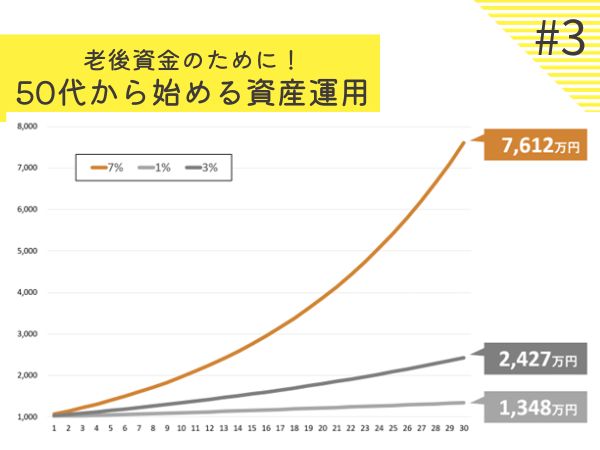

第3回で解説したように、資産運用の魅力は「複利のパワー」で、年率7%で運用できれば10年間で資産2倍にもなります。資産運用の計画次第では、ただ漠然と働くだけでなく、やってみたかったことを叶えられる人生になるのです。

将来が不安定すぎる計画になってしまうと良くないですが、あなたがワクワクできるオリジナル計画をぜひ立ててみてください。一人で難しい場合は私たちファイナンシャルアドバイザーがお手伝いします。

ファイナンシャルアドバイザーという仕事はただ資産運用の提案をするのではなく、お客様の人生の漠然とした不安を取り除き、人生をより幸福なものにしていただくためのサポートをすることです。

次回はシニア世代の人が多く選択する定期収入目的の運用の定番、「債券投資」について解説します。

※情報は2024年1月時点のものです。投資に関する決定はご自身ご判断と責任のもとに行っていただきますよう、お願いいたします。

■もっと知りたい■

- 新NISAで失敗しないためには?IFA福田猛さんが語る「女性のための資産運用」

- 資産運用は難しくない!投資と投機との違いとは?

- 2人に1人は新NISAに加入!?どんな制度なの?

- 福田猛さんの連載記事一覧はこちら

※情報は2024年1月時点のものです。投資に関する決定はご自身ご判断と責任のもとに行っていただきますよう、お願いいたします。