50代のための年金の基礎知識(3)

企業年金と個人年金 手取りアップのルール

企業年金と個人年金 手取りアップのルール

公開日:2019年07月19日

企業年金は「少なく、長く」受け取るのがお得

これまで「知っておけば損しない!年金の受け取り方のコツ」「年金の繰り下げ受給 損しないためのワザ」と2回に分けて、お得な年金戦略についてお話ししてきました。最終回は「企業年金」と「個人年金」の受け取り方がテーマです。

まず、企業年金グループのお得な受取方法のポイントを見てみます。このグループには企業年金、企業型DC(確定拠出年金)の他、退職金や中小企業共済の分割受け取りが入ります。

iDeCoは、任意で加入するものなので本来は「私的年金」なのですが、税金を計算する上では、企業年金グループとして考えます。

企業年金制度は、受取方法の選択肢がある会社と、全くない会社があります。

受取期間や開始時期を選択できる会社に勤めているなら、これから紹介する「手取りが増えるルール」に基づいて選んでください。

年金収入にも税金や社会保険料(国民健康保険料・介護保険料)がかかり、額面からそれらを除いた額が年金の手取り額です。手取りをアップさせるルールを見ていきます。

手取りをアップさせる3つのルール

【ルール1】選べるなら一時金を選ぶ

企業年金の原資を一時金で受け取ることができるなら、一時金がお得です。一時金で受け取ったときは「退職所得」となり、税金の計算方法が年金に比べてとても有利になるからです。

【ルール2】受取期間は長くする

退職一時金とは別に企業年金を設けている会社もあります。受取期間の選択肢は勤務先により異なりますが、「終身」「10年」「15年」「20年」など。「終身」があるなら、優先的に選びます。長生きしたときの備えになるからです。

企業年金の終身受け取りプランは、一定の保証期間が付いていますから、保証期間内に死亡した場合は、残りの期間分の年金原資を運用率で割り引いて(=現在価値に割り戻す)、一括で遺族に支払う会社が多数です。

つまり、企業年金は受取開始後数年で亡くなったとしても、公的年金の繰り下げ受給のように「損」をするということはありません。

長生きした場合、保証期間を超えて長く受け取るほどお得になるため、長生き対策になります。

勤務先に受取期間「終身」の選択肢がなく、有期のみの場合は、一番長い期間を選ぶのがコツ。短い期間を選ぶと1年当たりの年金額が多くなり、国民健康保険料・介護保険料の負担が重くなるからです。

【ルール3】受給は働いている間にスタート

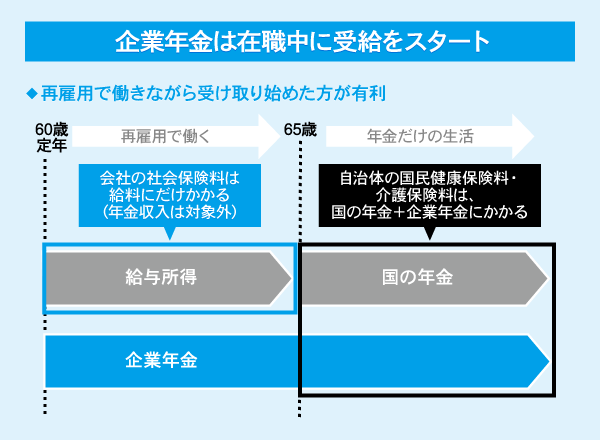

受給開始時期についても、選択肢がある場合・ない場合は、会社によってそれぞれです。定年後、再雇用で働きながら60歳受給スタートの選択肢があるなら、それを選ぶのがお得です。

理由は2つあり、1つ目は厚生年金に加入して働いている間に企業年金を受け取ると、年金部分には社会保険料がかからず、手取りアップにつながるからです。

「年金部分に社会保険料がかからない? どういう意味だろう」と思う人も多いでしょう。ここはとても大事な部分なので、少し解説します。

リタイアして年金生活に入ると、公的年金、企業年金、個人年金などの合計所得を基に自治体の国民健康保険料・介護保険料が計算されます。つまり、年金収入が多いほど、国民健康保険料・介護保険料が高くなり、手取りは目減りします。

一方、60歳以降、社会保険に加入しながら働いている間に、企業年金や個人年金の収入があった場合、会社の社会保険の健康保険料・介護保険料は給料にだけかかり、年金収入は計算の対象外となります。

60歳から受け取り始め、「非課税枠」を賢く生かす

企業年金の額が多い会社にお勤めなら、企業年金を60歳から受け取り始め、65歳、可能なら70歳まで社会保険加入の働き方を続けるのがいいでしょう。そうすると、自治体の国民健康保険料・介護保険料の負担は少なくて済みます。

その場合、給与収入でトントンの暮らしを目指し、企業年金収入は完全リタイアまで手を付けずに取っておいてくださいね。老後資金が増えます。

60歳からの受給スタートを勧める2つ目の理由は、「非課税枠」の活用です。企業年金の税金の計算は、公的年金と同じ扱いになります。年金の非課税枠である「公的年金等控除」は、60代前半にもあり、最低額は70万円です。

今50代前半の人の多くは60代前半の公的年金はありませんから、年70万円の非課税枠を使わずじまいになります。企業年金(iDeCoでも可)を60歳から受け取り始めると、60代前半の非課税枠を活用することができ、税負担を抑える効果を得られます。

ちなみに、一般的な収入の人について2020年から公的年金等控除は10万円引き下がりますが、同じ時期に税金を計算するうえでの「基礎控除」が10万円引き上がるため、非課税枠はプラスマイナスゼロです。税金の負担などは変わりません。

企業年金の受取方法は、以上の3つのルールを参考に決めてください。

「国民健康保険料・介護保険料」の負担の重さ

多くの人は「年金収入が多いと税金がかかる」と税金の心配をするのですが、年金収入はどんなに多くても給与年収1000万円超の人のような高い所得税率にはなりません。年金にかかる税金について大きな心配は不要です。

心配すべきは、国民健康保険料と介護保険料なのです。保険料を計算する際、所得が少ないと一定の軽減係数がかかる自治体が多いのですが、年金収入が増えると軽減措置はなくなり、ドーンと保険料負担が増します。

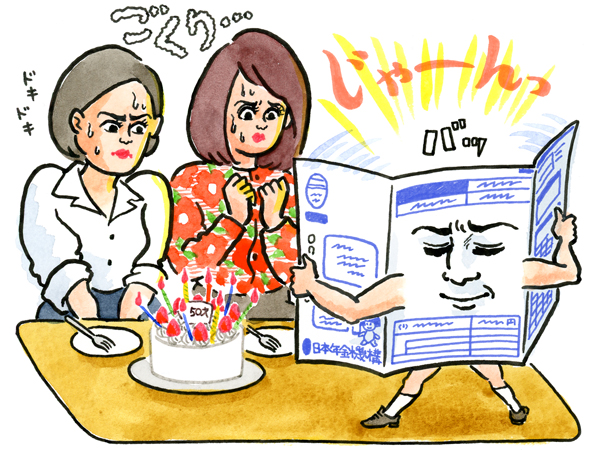

先日、50~60代向けのセミナーで「年金が多いと国民健康保険料・介護保険料の負担が増して手取りが減るのでご注意を」と話したところ、終了後に私の元へ駆け寄ってきた男性がいました。

男性いわく、「あなたの言う通り! 退職金を全額年金受け取りしたら、国民健康保険料・介護保険料を最高額近く払うことになってびっくり。あわてて会社に『やっぱり一括で受け取りたい』と申し出たら、今から一括受取はできないルールだと言われた(著者注/会社によります。できる会社もあり)。仕方ないから、知り合いの会社に頼んで年収150万円で社会保険に入れてもらって働くことにしたんだよ。そうしたら、自治体の国民健康保険料・介護保険料の請求はなくなったし、年収は少ないから健康保険料・介護保険料の金額はちょっぴりで済むようになった。知らないと損するね!」

この男性のように、仕事を手配してくれる頼もしい知人がいないと、高い保険料を払い続けて手取りが目減りする事態に……。やはり、「知っておく」ことが自己防衛につながるのです。

高利率の「お宝個人年金」は、受取時の税金に注意!

3つ目のグループは任意の貯蓄である「私的年金」。代表的なものは、民間保険会社や共済の個人年金保険(共済)です。

個人年金を年金として受け取ると、増えた部分が課税対象となります。予定利率の良い時期に契約したいわゆる「お宝保険」であるほど、お得度が高くなります。

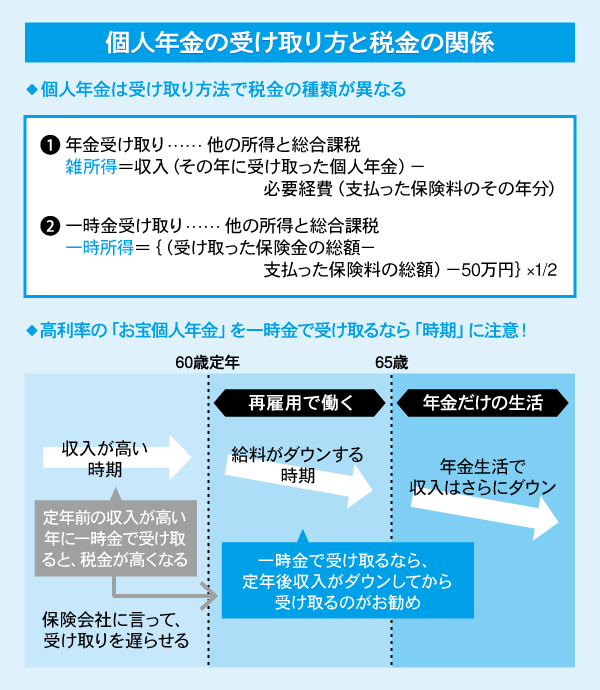

「増えた部分」とは「年金受取総額-払込保険料の総額」で、例えば、10年確定年金なら、増えた分を10年で割って出た額が、1年当たりの雑所得となります(簡便な計算法)。個人年金と他の雑所得(公的年金や企業年金など)と給与所得と合わせて税金の計算がされます。バブル時期に契約した高い利率の「お宝個人年金」を持っている人は受取時の税金に要注意です。

現在50代なら、昭和の終わり頃から平成4〜5年くらいまでの時期に契約をした個人年金を持っている人もいることでしょう。バブル時期、つまり高金利時代の個人年金は収益部分が大きく魅力的なのですが、思ったより税金や社会保険料がかかるという落とし穴があることを知っておいてください。

高金利時代に契約した個人年金だとしても、その他の収入が公的年金だけならば、所得税の税率が高くならずに済むことが多いので予定通り年金として受け取っていいです。

ところが「企業年金の額が多い」「退職金を年金受け取りする」「他にも高金利の個人年金を持っている」となると、雑所得が膨らんで所得税率がアップし、税負担が大きく増える可能性があります。そういった場合は、「一時金受け取り」も選択肢に入れましょう。

個人年金は、受給開始前に「一時金(一括)」で受け取る方法もあるのです。年金受け取り中の運用益が見込めないため、年金として受け取る場合より多少減ることになりますが、税金の計算上、雑所得ではなく「一時所得」の扱いとなるため、トータルでの税負担が軽くなる可能性があります。

上の図にある「雑所得」と「一時所得」の計算式に注目してください。雑所得は、収益そのものが所得になるのに対し、一時所得は「50万円の特別控除」を差し引き、残りの1/2だけが所得となります。つまり、一時所得は「税金がかからない部分」が多く、雑所得に比べ有利なのです。

個人年金を一時金で受け取るなら、所得が少ない年にするのがポイントです。定年退職前は年収がピークであることが多いので、給与所得と合わせて課税されると税金の負担が重くなります。できればその時期は避けましょう。

定年後、再雇用で働き、給料がダウンしてから受け取るのが得策。保険会社に「一時金で受け取りたいが、受取時期を数年延ばしたい」とリクエストしてみるといいでしょう。

ここまで見てきたように、年金をいつから、どのように受け取れば一番有利かは、60歳以降の働き方や勤務先の制度などによって異なります。50代のうちから自分が加入している年金の種類と仕組みを理解し、自分にとって一番お得な受け取り方を考えておくことが、賢い年金戦略の肝と言えるでしょう。

【まとめ】

◆終身でもらえる公的年金は、受給開始を65歳以降に繰り下げると年金額が増えるが、デメリットもあるので注意

◆企業年金は一時金が選べるならそれが得。年金受け取りなら、少額ずつ細く長くもらう

◆個人年金を年金として受け取ると「雑所得」扱いに。額が膨らむと税負担が重くなる

※本記事は深田晶恵著『まだ間に合う!50代からの老後のお金のつくり方』(日経BP刊/1400円・税別)より一部抜粋・編集して構成しています。掲載内容は2019年7月現在の情報です。

■もっと知りたい■

■50代のための年金の基礎知識

深田晶恵著『まだ間に合う!50代からの老後のお金のつくり方』発売中

定年前後に起きる「お金の変化」の解説をはじめ、家計や保険の見直しなど「貯める力」の高め方、退職金の手取りを最大化するテクニック他、老後資金への不安をケアするアドバイスが満載。貯めにくい環境を生きるアラフィフ世代のためのお金のバイブルです!

『まだ間に合う!50代からの老後のお金のつくり方』深田晶恵著(日経BP刊/1400円・税別)

※Amazonや全国の書店でもお買い求めいただけます。